在华住(NASDAQ:HTHT)“缠斗”OYO酒店试水中小酒店市场、首旅如家(600258.SH)谋求拓展海外市场的格局下,国内三大酒店集团之一的锦江酒店“失语”已久。

热闹的市场纷争中,锦江旗下上市公司锦江酒店(HK:02006)、锦江股份(SH:600754)却在近日接连发布公告宣布被大股东减持。而弘毅投资、Matthews International Capital Management(马修国际资本)的减持,也被业内认为是锦江酒店业绩不佳、商誉隐忧的正常反应。在日渐激烈的酒店市场竞争节点被大股东减持,锦江酒店之路愈发坎坷。

机构减持背后,业绩、商誉隐忧浮现

作为“老字号”国企,锦江系酒店在上世纪90年代中期就开始运作“经济型酒店”。在第一波市场红利中,锦江系酒店迅速铺开并完成规模扩张。在与法国卢浮酒店集团、铂涛整合后,锦江成为跻身全球酒店业前五位排名的中国酒店集团。

但也正是锦江股份频频收购国内外酒店集团,导致其近年来商誉极速增加,面临减值风险。根据锦江股份财报显示,2015年-2018年,锦江股份商誉分别为42.16亿元、109.15亿元、113.71亿元和114.70亿元。其中,2017年锦江股份收购行为频繁,113.71亿元商誉中,收购铂涛形成的商誉为57.67亿元,收购卢浮、维也纳、金广快捷、时尚之旅和都之华形成的商誉分别为48.40亿元、6.69亿元、0.40亿元、0.52亿元和0.04亿元。而2016年-2018年,锦江股份又分别对都之华、金广快捷进行计提减值。

最新一次减值准备发生在2018年,锦江股份对金广快捷资产组按规定计提了商誉减值准备2054.45万元,并认为卢浮集团、铂涛集团、维也纳酒店集团、时尚之旅四个资产组无需计提商誉减值准备。

酒店行业业内人士对蓝鲸产经记者分析表示,此次计提减值远不足以解决锦江股份多年来形成的商誉问题,频频收购之后,各酒店之间整合力度不足,日后还会产生更多问题。

而在商誉悬顶之下,锦江股份最先面临的就是机构减持。近日,锦江股份公告称,弘毅投资预计自公告披露之日起15个交易日之后的6个月时间内减持股份不超过3353万股,即不超过公司股份总数的3.5%。

然而这并非弘毅投资第一次减持锦江股份,2018年6月-11月,弘毅投资已累计减持锦江股份1506.12万股,套现总金额共计3.82亿元,占公司总股本的1.57%。2018年11月,弘毅投资再次拟减持锦江股份不超过4789.68万股,即不超过总股本的5%。

几乎同时,锦江旗下港股上市公司锦江酒店也被股东Matthews International Capital Management以每股平均价1.5877港元减持48.6万股,涉资约77.16万港元。减持后,Matthews International Capital的持股比例由12.02%降至11.98%。

遭到减持后,锦江股份方面表示“这是弘毅投资基于自身财物安全才做减持,并非对公司未来发展不看好”。但华美酒店顾问机构高级经济师赵焕焱认为,“锦江股份业绩、商誉问题是遭到减持的原因之一;而锦江酒店被减持则是与其市值大大低于物业估值有关,当下锦江酒店的市值仅为13年前物业估值的67% 。”

2000多万股8月解禁,锦江中端酒店难言竞争力

自减持消息公布后,有所缓和的锦江股份股价再次承压,但此次减持之后也并非安全期。蓝鲸产经记者发现,2016年8月,弘毅投资与上海国盛集团投资有限公司共同投资锦江股份10.48亿元人民币,占股3.71%。锦江股份本次发行价为29.45元/股,其中弘毅投资认购了20,325,976股。目前,该批股票尚属于限售期,消息称其将于2019年8月解禁。

至于解禁后是否会继续减持,弘毅投资方面截至发稿尚未回复。但上述业内人士分析认为,上述增发股的股价是29.45元,现在锦江股份股价已经低于增发价,所以弘毅投资解禁后抛售也等于砸自己的定增股收益。对弘毅投资来说可能性较大的,就是等全流通后再做减持,所以此次解禁相对来说还是安全的。

然而安全与否最重要的决定因素还是业绩。酒店产权网联合创始人冯少辉曾对蓝鲸产经记者表示,受此前多次收购影响,锦江股份、锦江酒店的业绩、运营数据一般,这会直接影响投资人判断。

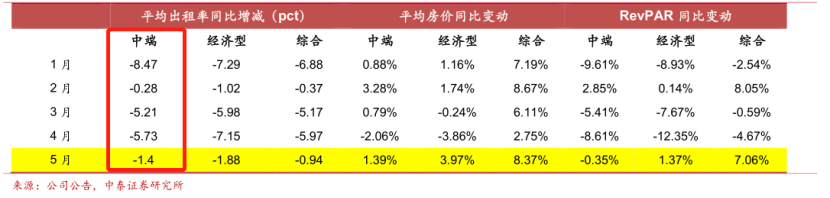

事实上,自2018年2月业绩下降拐点出现以来,锦江股份的业绩表现一直令人担忧。2018年,锦江股份营收增速持续放缓,净利增速在2019年Q1有所恢复。但从锦江股份重点布局的中端酒店表现来看,2019年业绩仍然延续了上年表现。根据锦江股份最新公布的5月经营数据显示,其境内全部酒店RevPAR(每间可供房收入)同比增长7.06%,但中端酒店微减0.35%、经济型同增1.37%。2019年前五个月来看,RevPAR增速均出现明显下滑,5月出租率降幅较前面4个月收窄。

境内酒店1-5月经营数据及同比变化

以中高端酒店为主的港股上市企业锦江酒店情况也并不乐观,与2017年相比,营业收入同增4.41%至206.31亿元;净利润微增0.12%至7.62亿元;而经营活动现金流量净额却大幅下降82.11%至11.8亿元。

可以看出,一直想要在中高端与华住、首旅如家等国内酒店巨头抗衡的锦江系酒店,业绩表现正出现明显反复。中金公司的一份研究报告或透露了部分原因,其表示这是由于中国酒店行业的RevPAR增长疲软,且锦江酒店国企改革进程缓慢,股票缺乏流动性导致。

与中金公司一致,大和证券也在不久前下调了锦江酒店目标价,并预测锦江酒店2019年上半年RevPAR表现或较弱。

市场洗牌期,锦江频频布局海外

锦江系酒店虽然当前正面临股东减持、业绩下滑等一系列风险,但其仍选择加码布局海外市场。在锦江国际出资从海航手中接下丽笙酒店股权后,7月1日,丽笙酒店集团宣布上线锦江国际的酒店预订平台WeHotel,丽笙酒店集团上线WeHotel的53家酒店,其中18家位于中国,余下的位于澳大利亚、比利时、加拿大等地。

此外,锦江国际和Sino-Cee基金还推出首家联合品牌酒店——德国法兰克福丽笙酒店。据丽笙酒店集团全球指导委员会主席Federico J. González Tejera表示,未来将把联合品牌酒店扩展至欧洲、中东及非洲地区。

在锦江系酒店频频试水海外酒店的同时,业内对其管理运营能力有所质疑。赵焕焱认为,虽然锦江国际直接收购酒店资产是扩大业务版图的捷径,但是其现有的外资酒店品牌美誉度、认知度不高,竞争优势不足。同时,海外酒店品牌大杂烩并不能为锦江国际更好地创造效益,想要成为真正的全球酒店集团,锦江国际在品牌建设和经营管理等方面还有很长的路要走。

从卢浮酒店集团被锦江股份收购后的业绩表现来看,2018年,卢浮集团营收5.27亿欧元,归母净利3307万欧元;2017年同期营收为5.12亿欧元,归母净利为3445万欧元,相比之下,卢浮酒店集团业绩微降。冯少辉认为,锦江收购卢浮集团、维也纳等酒店品牌以来,仍是以其各自发展为主,并未做到在集团内部融合互补,对“锦江系”上市公司的业绩助力有限。

但值得注意的是,在锦江频频发力海外酒店布局的同时,华住、首旅正通过与雅高、凯悦的合作不断加码国内中高端酒店布局。在酒店市场转变为存量市场之争的关键点,锦江是否会失了先机?

“目前三大酒店集团(华住、首旅如家、锦江)在连锁酒店市场中集中度已经达到 45%,集中度已经较高。但需要注意的是,这仅仅是占20%的品牌连锁酒店市场的竞争格局,依然有80%的非连锁品牌市场空间尚待争夺”,分析师白林对记者坦言,而锦江如果因为不确定的海外市场,失去了国内市场份额,就是顾此失彼了。(蓝鲸产经 李丹昱lidanyu@lanjinger.com)