投稿来源:国际投行研究报告

招商银行一直被认为是最好的银行,所以很多人把生女儿报喜叫招商银行。

6月27日,招商银行将召开股东大会,审议2018年年报等是事项。而就在股东大会前夕,招商银行暴出二个案子高达49亿的理财风险敞口,招商银行的理财端口风控出了什么问题呢?招商银行对于这些合作难道没有内部评估?

根据国家开放的日程,总有一天当更多金融开放之后,总有一天,招商银行不能再享受息差躺赢的待遇,那么招商银行怎么办?而投资者的14亿+35亿损失对于招商银行的纠缠或许能够给招商银行一味清醒剂。

表面上,这是理财投资出了问题,而其本质,是管理出了软肋!时间显示,这些事情就是发生在2014年-2017年,而招商银行现任行长田惠宇是2016年上任。看股东们如何在股东大会上说吧。

14亿+35亿=49亿 招商银行起诉广东钱端和光大证券

息差赚钱一直是银行躺赢的做法,但所有银行也知道,随着市场化的深入,纯粹依靠息差的日子会越来越少。这就是为什么招商银行最近多年来一直试图通过理财等方法,通过创新业务开拓新的道路的原因。但是,正是招商银行的二个创新业务小企业E家以及理财产品的投资给招商银行带来带来风险敞口,已经露出水面的广东钱端和光大证券的纠纷涉案金额就达到49亿。

钱端案:14亿人民币招商银行完全脱身恐怕有点困难

有关钱端案的来龙去脉扑朔迷离,来自法院的公开信息显示,现在招商银行已经把广东钱端告上法庭,广东钱端也已经起诉了招商银行。招商银行要在此案中完全脱身恐怕有点困难。

凌通社归纳一下大概是这样的。

曾经,招商银行为了赶上科技金融的浪潮,搞了一个小企业服务的项目,事实上就是P2P(感觉有点类似于阿里巴巴的小企业融资服务),不知道是因为自己的没技术还是腾讯之类大佬不合作,招商银行找来一家叫做钱端的企业提供科技服务,P2P就是你懂的,一端是企业需求(招商银行提供),另一端是钱(一般投资者提供),招商银行就是通过居间服务盈利。那时候招商银行把这个产品清楚地标明叫做招商银行旗下产品。

后来,不知道什么原因,反正按照招商银行的说法双方不合作了,但钱端还是继续在运行这个项目(钱端说法是没停止合作),所以钱端做了14亿的生意,但估计就是把钱搞到其他地方去了,so,暴雷了!

中国互联网金融协会都没这家企业。

招商银行-钱端 口水战时间序列

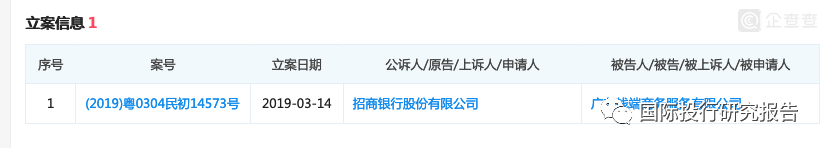

1、3月14日 招商银行起诉钱端

2、5月 钱端公告“产品无法履约与招商银行有关“

钱端5月上旬在自营APP发通告表示,“产品无法履约与招商银行有关。

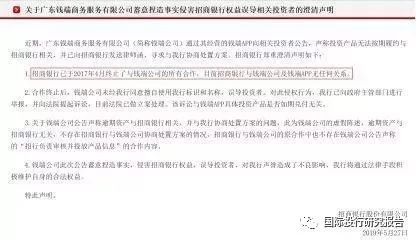

3、5月27日:招商银行表示已于2017年4月终止了与钱端的所有合作

招商银行发布《关于广东钱端商务服务有限公司蓄意捏造事实侵害招商银行权益误导相关投资者的澄清声明》

公告称,“近期钱端通过其经营的钱端App向相关投资者公告,声称投资产品无法按期履约与招商银行相关。”

招商银行表示,已于2017年4月终止了与钱端的所有合作,目前招商银行与钱端及钱端App无任何关系。招商银行指出,钱端未经该行同意擅自使用招商银行标识和名称,误导投资者。对此侵权行为,招商银行已向政府主管部门进行举报,并向法院提起诉讼,目前法院已做立案处理。且该诉讼与钱端App具体投资产品是否如期兑付无关。

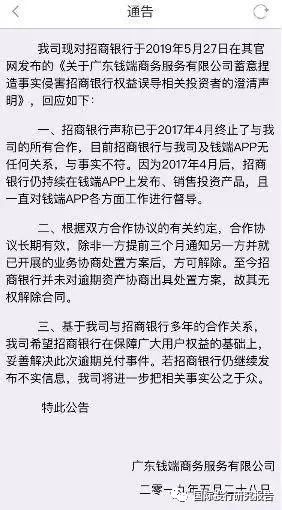

4、5月28日 钱端公告合作协议长期有效

钱端表示“招商银行与钱端没有任何关系,与事实不符。因为2017年4月后,招商银行仍持续在钱端APP上发布、销售投资产品,且一直对钱端APP各方面工作进行督导。”

“根据双方合作协议的有关约定,合作协议长期有效,除非一方提前三个月通知另一方并就已开展的业务协商处置方案后,方可解除。至今招商银行并未对逾期资产协商出具处置方案,故其无权解除合同。”

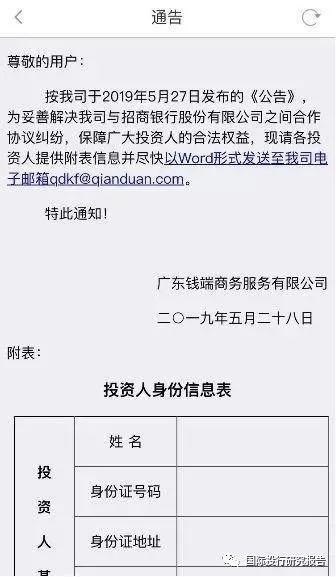

钱端5月28日同日发布的另一则通告则是收集投资人身份信息的通告。为妥善解决与招行的合作协议纠纷,现请各投资人尽快提供身份信息给钱端。

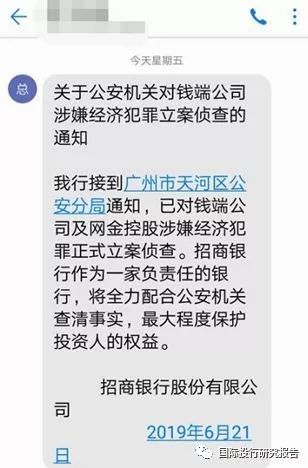

5、6月21日 招商银行称公安机关已经立案

6、法院信息显示钱端告招商银行的案子8月14日开庭

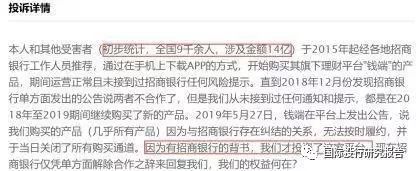

倒霉的是9000个投资者和招商银行yourself。

根据某投诉网站的统计,本次钱端暴雷的投资者大概9000多人,资金14亿,目前看来,钱端和招商银行都已经启动了甩锅行动,投资者当然处于最弱势地位。关键是,凌通社相信,大部分投资者购买这一产品一定是冲着招商银行的金字招牌来的,因为钱端产品的利率只有5%左右,没有到不必同情的高利P2P阶段。

目前看,钱端是不大可能出钱的,而假如先解决招商银行和钱端的官司,投资者的希望可能也是遥遥无期,就凌通社看来,虽然投资者自己肯定也有一定的责任,但招商银行肯定有监管的责任。因为,和其他所有的案子不同,招商银行是非常明确的曾经参与和推动过这个项目。

根据过往的经验看,投资者选择维权的对象会是招商银行,其实,拿陆金所来说,哪怕只是作为一个销售平台,个别产品暴雷只有也是被投资者无休止的维权。

招商银行没做过风控调查?

招商银行现在已经是万亿市值,Q1的净利润就达到254.97亿,所以凌通社觉得14亿的风险敞口对招商银行来说只是小菜一碟,但凌通社纳闷的是,当初招商银行为什么选择了这样一家公司合作呢?

01

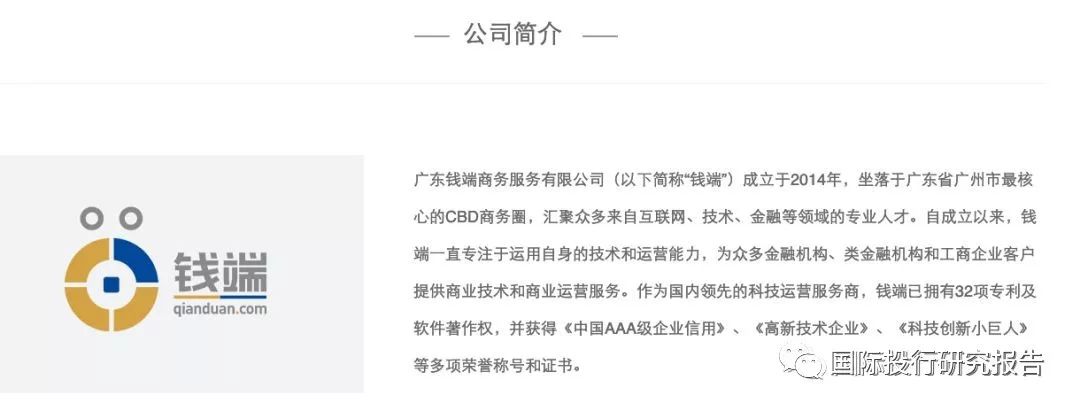

就从公司介绍看看不出什么这是一家和招商银行对等的合作公司。

02

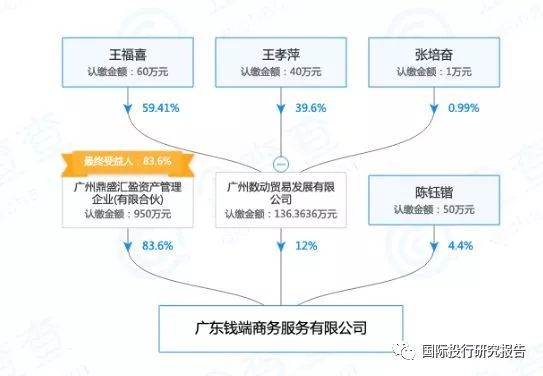

注册资金看相当于一家空壳公司 和招商银行不要证明资质量?

工商信息显示,广东钱端有三个股东组成,都是认缴资金,实际出资无信息。根据凌通社的一般了解,各大行对于商品和服务的采购都采用招标形式,起码的到位的注册资金是第一需求,比如记得有个朋友说想要参加国开行的招标,国开行就明确少于500万实际注册资金的不行。

凌通社也奇怪,首先,招商银行这样一家牛逼轰轰的银行,自己的金融科技实力连一个APP都干不成?假如自己干不成,可以找前几年如日中天的马云马化腾合作吧,看马明哲就是这样做的,而不知道招商银行为什么要交给这样一家公司呢?对于如此重大的一个创新服务有没有招标呢?

03

钱端的大股东股权早被司法冻结。

早在2017年,钱端的大股东的股权就被司法冻结,招商银行这么大一个银行,就没部门对相关的合作伙伴进行风险监控和分析?

依靠公开信息,这是一个很简单的事情。招商银行今后可以把这个事情承包给凌通社来做。

04

钱端的官方网站到现在看起来还是招商银行的亲戚。

当初招商银行的产品:平安证券风险提示说清楚了

小企业 E 家

打造小企业金融综合服务平台枢纽 2013 年以来,招行的小微企业规模持续攀升,成为全年小微贷款规模增长绝对量最大的上市银行。同时,于 2013 年 4 月份正式推出了专门面向中小企业客户的互联网金融服务平台——— 小企 业 E 家,我们认为这是公司线上线下小企业业务模式的重要创新。按照招行对小企业 E 家的定位, 主要包括以下几个方面:

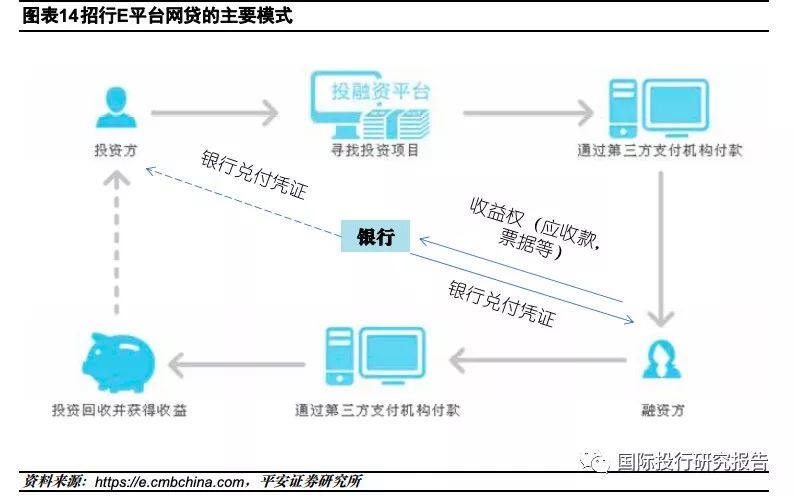

小企业 E 家围绕中小企业“存、贷、汇”等基本金融需求,创新开发了企业在线信用评级、网 贷易、惠结算、我要理财等互联网金融产品,并实现了与银行中后台系统的对接,初步形成了 从客户接触、跟进营销,商机发掘、产品销售到在线业务办理的全链条“O2O”(online to offline)经营模式。

与广泛的第三方机构开展异业合作,小企业 E 家整合研发了 E+账户、商机平台、企业云服 务、企业商城、在线财务管理、投融资平台等创新的互联网应用;小企业 E 家投融资平台是在互联网金融领域全新模式的尝试和探索,利用银行风险识别和风险 管控能力,通过线上线下相融合的银行信息见证服务,实现资金供给和需求者间对称的信息、 资金交互。

我们认为招行小企业 e 家的信贷模式可以理解为供应链融资的线上金融化。我们理解,招行开展此 项业务为获得以下方面的利益:

1)由于银行额度、存贷比限制,使得银行一部分贷款需求得不到满足,招行开通此项平台服务, 除了可以留住那些没能满足贷款需求的优质客户,为中小企业提供了一个新的融资渠道。

2)不耗用银行自身资本和现金流,仅相当于一笔表外的信贷承诺业务。同时又能够创造一块增量 的中间业务收入。在资产证券化无法完全推广实施、已有的理财\同业创新业务可能被严格限制 的情况下,借助互联网平台向资管银行转型,可能成为又一新兴的信贷腾挪途径。

我们认为可能存在的风险主要来自于监管层对于该运作模式的认可程度。由于未有明确条例指出银 行开设类似 P2P 融资平台的法律规范,因此招行通过互联网进行撮合,同时提供的银行兑付凭证的 可靠性和有效性,仍有待监管层的明确批复认可。

35亿光大案:招商银行就没对这么的项目进行过评估?

招商银行最近卷入的另外一个案子是 光大银行的世纪大雷。对于这个具体的案子感兴趣的同学可以点看下面这个链接。在此凌通社不再多说。

光大证券炸52亿“世纪天雷” :钜派投资招商银行等理财被毁灭 光大证券昨深夜回复:不实报道 流动性充裕

5月31日晚间,光大证券公告,全资子公司光大资本收到上海金融法院应诉通知书。招商银行对光大资本提起诉讼,要求光大资本履行相关差额补足义务,诉讼金额约为人民币34.89亿元。

目前,因相关事项,光大资本及其子公司经自查发现名下相关银行账户、股权及基金份额已被申请财产保全,涉及相关银行账户资金约为57.76万元;相关投资成本约为43.88亿元。

简单地说,招商银行拿出巨额理财资金给光大银行去做这大雷生意,只是简单地和光大银行签了一个协议,输了你陪!大家是不是简单招商银行的做法就和所有散户一样呢?老子不管你投资什么,反正保本!这么大一个项目,作为出钱最多的一家,就没有做一个最简单的可行性调查?现在看,招商银行虽然已经取得了光大的抵押,但最后谁输谁赢还不知道呢,招商银行理财的钱钱还是在风险敞口。

未来:非息收入做不好怎么办?