作者:一本财经 木一

对于金融科技行业来说,2019年并不算平和的一年。

因为经济环境不好,整个信贷行业的逾期开始上涨,行业的逾期普遍上涨了3%到10%。

另外,一些新的信号也开始出现:

金融科技从业者发现,整个金融的用户群体开始下沉,三四线城市的“小镇青年”正在被激活。

小微企业贷的数据开始沉淀,并出现了新的模式和数据维度。

4月13日,在一本财经举办的第三届金融科技风控大会上,风控精英们对未来趋势进行了预判,并提出了新的解决之道。

01

逾期上涨

“2019年来临之际,许多人说,2019年将是过去十年最差的一年,但却是未来十年最好的一年。”捷越联合合伙人兼向前金服CRO金可冶在峰会上称。

尽管听起来有些可怕,但金融行业确实已感受到了“阵阵寒意”。

金融行业逾期上升已出现,多位金融科技的CRO表示,网贷逾期普遍上涨了3到10个百分点。

“很多表现良好的用户,突然间不再还款,我们去电话回访,对方非常抱歉,说自己失业了。”一位CRO表示,失业,可能是导致逾期上升的主要原因。

但是,行业内并不将这些“寒意”视为“金融危机”的前兆。

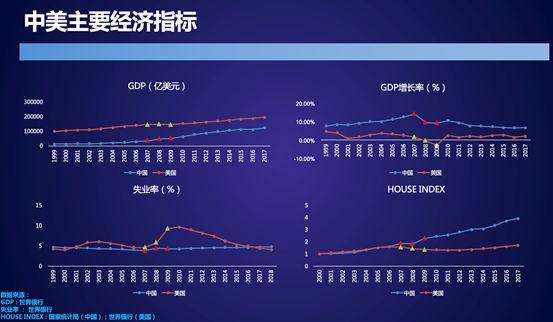

金可冶对比了多组数据,认为和美国的次贷危机相比,中国只能算经济下行。

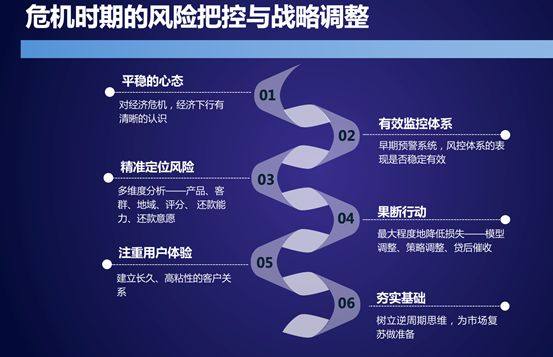

怎样面对危机?怎样把控风险?怎样作出战略调整?

“我们先要保持平衡的心态。”金可冶打了一个比方:飞行时遇到气流,飞行员不会因为飞机颠簸而返航,而是会提醒大家“系好安全带”。

其次,是要建立监控体系,把握风险信号。

接下来是最关键的一步,金可冶认为,应对风险信号,最重要的原则就是:精准找出最严重、影响最大的风险点,并果断行动。

而在这个处置风险的过程中,往往被忽视的一点,就是“客户体验”。

大部分人应对风险的方式,是客户表现一不好,就停止放款,并加大催收力度,及时止损。但这未必是最佳策略。

“在艰难的环境下伸出救援之手,能够给人留下长久的记忆。人们不会忘记雪中送炭的朋友。”金可冶认为,这可以建立长久、高粘性的客户关系。

在美国出现次贷危机时,一些金融公司采取了人性化的区分对待方式,甚至帮助用户走出困境,从而在经济复苏后获得了大量的忠实用户。诸多金融的“百年老店”,就是这样在历次危机中“炼成”的。

在开场演讲时,摩根大通前董事总经理林晴表示,应对不好的经济环境,需要坚持一个法则:采用持之以恒的方针、灵活机动的策略,居安思危,临乱不惧。

02

用户下沉

虽然经济有阵阵寒意,但却出现了一个不可忽视的新趋势:三四线城市的消费指数正在上升。

“一二线城市的信贷需求接受能力好,但随着市场饱和,就不得不去做三四线以下的城市。”玖富万卡CRO陈黎明称,小镇青年正在觉醒。

这是一个怎样的新群体?

陈黎明发现,小镇青年一般有一份稳定工作,月收入上千,每天工作8小时,有大量的娱乐时间。

其次,大部分小镇青年房子都是父母买的,很少按揭。

目前,手机分期和汽车贷款在三四线城市渗透得比较明显。

“这个群体中,七成小镇青年每月支出占个人月收入的比重超过80%。”同盾科技联合创始人、合伙人马骏驱在消费金融分论坛上称,小镇青年正在迈入消费升级,他们对未来充满信心。

这也意味着,这个群体的消费市场巨大。

但在开掘这个新群体时,依然面临一些问题:征信数据较少,信用意识淡薄。

“2017年7月到2018年6月,三线城市的多头上升率,其实不输于一二线城市。”陈黎明称。

陈黎明提出,针对这个新的客群,整个风控思维也要变化,不能完全套用以前的风控模型和政策。

一般来说,金融机构对多头的容忍度很低,但随着市场的渗透,它们会调整多头的上限。

另外,客户如果有轻微的逾期,是否一律应予拒绝?

小镇青年的还款意愿并不比一线青年低,虽然收入较少,但是这部分客户具有“成长性”,可以通过政策的调整,让平台陪伴这些客户成长。

“可以先给一个较低的额度,随着他们还款表现的趋好,再提升额度。”陈黎明称。

针对这个群体的获客方式,可能有迭代的机会。

目前,获客的成本在不断提高,但三四线城市的年轻人有更多的时间去线下娱乐、消费,线下场景的开发变得越来越重要。

“以后线上同质化竞争加剧,但开发线下,可以获得差异化客群。”陈黎明称。

马骏驱也认为,针对这个群体,应该线上和线下结合获客。

获客的秘诀是,“用户群体来源不同、需求不同、兴趣不同,行为必然有差异,要对用户做好分层”。

03

小微企业贷

除了三四线城市的觉醒,另外一个今年值得关注的重点,就是小微企业贷。今年政策对小微企业贷大力扶持,行业呼声极高。

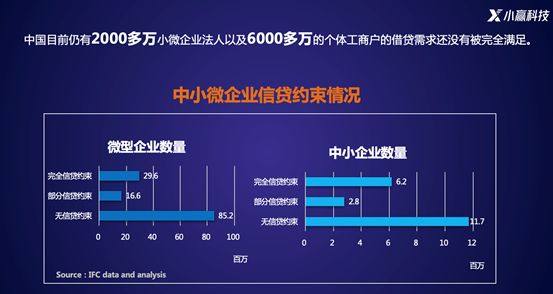

小微企业的市场确实巨大。

“据目前对发展中国家的调查,小微企业资金缺口5.2万亿美元,一家企业就算只拿1%的市场份额,也是非常大的市场。“小赢科技CRO李侃在峰会上表示。

目前,中国仍有2000多万小微企业,以及6000多万个体工商户的借贷需求未被完全满足。

而企业规模越小,越难融资。

目前,小微企业获得贷款的方式,最多的是三种:民间借贷、熟人借贷和房产抵押。

民间借贷利率高;熟人借贷就是“卖面子”,现在的面子也越来越贵;而房产抵押的流程极长,远水可能解不了近渴。

因此,这片市场对于新的融资渠道极为渴求。

尽管市场巨大,但小微企业贷款确实困难重重。

“有一个说法是,小微企业经营三年,存活率不到10%。”李侃称,小微企业的风险极高。

基于这点,在峰会现场的多位嘉宾都表示,对小微企业的数据采集,应该是“B+C”的模式。

“B端数据,指的是小微企业的数据。而C端数据,就是小微企业主的个人数据。”百融金服副总裁兼普惠金融部总经理蒲克强称。

他举了几个形象的例子:一位企业主拥有一个电话号码的时间越长,本地消费占比越高,关注财经媒体文章越多,他的风险,就会相对更低。

PPmoney万惠集团首席风控官刘凤玲称,他们也会将小微企业主的社交数据放入风控维度中。

比如,企业主和哪些人在打交道,其中是否涉及高风险人群。

但越来越多B端数据的产生和沉淀,正在给这个行业带来新的转机。

“传统的数据就是老三表,即资产负债表、损益表、现金流量表,而新三表的数据就是水表、电表和煤气表。”蒲克强认为,新三表的数据有一定价值,但是比较适合生产型企业。

李侃将小微企业的发票数据、水电煤的消费数据,都视为“新经济数据”,认为它们值得深度挖掘。

“比如电表数据,是不是高峰期用的电?是否在非工作时间还有耗电量?如果电量减少,具体是什么时候减少的?”李侃认为,挖掘这些数据,可以从一个新的维度了解小微企业的生产经营情况。

除此之外,还有更多数据可以被开发,比如GPS、物流、电商,等等。

“小企业的生命周期较短,直接引用外部数据的风险比较大,我们更偏重于搜集行业大数据,比如物流企业的运输公里数、平均公里费用等。”开鑫金服研究院副院长兼产品总监胡汉光称。

“当然,每个行业都有不同的特征,需要针对行业特性进行区别分析。”胡汉光认为,要想让这个行业更快发展,必须更开放,组建联盟,将数据标准化。

小微企业贷任重道远,却是2019年金融科技最值得发力的方向。

04

行业底线

众所周知,在金融行业,监管总是相对滞后的。任何一个国家都是如此。

“行业发展得太快了,一不小心在某个维度就出现了一片沙漠,大家狂奔得非常快。”挖财总裁顾晨炜称。

但是,监管会迟到,却不会缺席。

2019年,中国的金融从业者都会感觉到来自监管的压力。

美利金融集团副总裁乔木认为,目前行业需要面对的,已不仅仅是金融监管。

“一些部门也开始关注人工智能、数据的应用,催收和审批的应用等等。”乔木称。

而最近很多公司都被警方带走调查。

“金融科技公司被调查的主要原因,是涉及数据安全,比如数据泄露等,公安部最近也在打击套路贷和714高炮;而大数据公司主要是涉及用户隐私等等。”知道创宇的创始人赵伟在峰会上表示。

在过去的两年里,行业风云变幻,“眼见他起高楼,眼见他楼塌了”。

很多金融公司前一刻还在赚钱,后一刻就把赚的钱全部吐了出来。

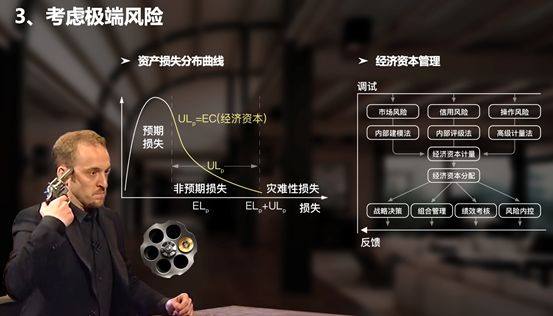

因为金融行业离钱太近,金融从业者都是“与魔鬼做交易的人”——最大的风险,不是业务风险,而是内心欲望的诱惑。

“需要尊重监管,避免劣币驱逐良币,否则就会遍体鳞伤。”顾晨炜称,金融创业不是俄罗斯轮盘赌——左轮枪有一颗子弹,赌赢了就是数千万,赌输了命都没有。

他认为,公司既要有油门,也要有刹车。

实际上,在峰会开场时,摩根大通前董事总经理林晴就提出了金融行业的终极拷问:“信贷到底是锦上添花,是雪中送炭,还是火中取栗?”

李侃在演讲结束时,用小赢科技董事长的一句话作为结尾:“用户托付给我们的不是抽象的数据,而是一个一个鲜活的梦想。”

风控从业者,不应只面对冰冷的数字,数字背后是一个个家庭、一个个梦想、一个个希望。

所以,信贷可以锦上添花,更要做到雪中送炭,而不是火中取栗。