8月5日,在岸、离岸人民币双双破7的消息引起了市场的广泛关注。

上午9时16分左右,离岸人民币对美元跌破“7”关口,最低贬值至7.0421,较上一交易日6.9764的收盘价和今日6.9778的开盘价大跌超过600点;受此带动,开盘后9点32分左右,在岸人民币兑美元汇率也迅速跌破7关口,最高报7.0424。

人民币贬值破7的消息迅速引起市场恐慌,两市呈现普跌格局,成交量依旧低迷。截至收盘,沪指跌1.62%,报收2821点;深成指跌1.66%,报收8984点;创业板指跌1.63%,报收1531点。沪股通全天净流出21.7亿元,深股通全天净流出8.94亿元。

如何对冲人民币贬值和全球股市震荡?有两类资产值得关注。

1、美元债QDII基金

在人民币贬值的大背景下,投资者对于境外资产的配置需求也越来越大,其中中低风险的美元债是较好的投资工具,投资者也可以借助美元债QDII基金进行参与。

美元债基金,即以美元债券为主要投资对象的QDII基金。该类基金一般分为人民币、美元现钞、美元现汇三类份额,其申购赎回也分别以人民币、美元现钞、美元现汇来操作。其中人民币份额在计算基金净值涨跌幅时,需要将以美元计价的标的资产收益再乘以人民币兑美元中间价。

因此,该类基金的风险收益同时受汇率和投资标的的双重影响。

从汇率来看,在人民币贬值而美元指数刚刚创下近2年新高的背景下,假设美元能持续维持相对人民币的升势,美元债基金就可以从人民币汇率的波动中获益;另一方面,从美元债QDII基金的投资标的来看,目前美国10年期国债收益率仅有2%左右,并且长期利率下调的空间很大,投资美元债也可以充分享受债券市场上行下美元债券持有到期的票息收入和债券交易带来的资本利得。

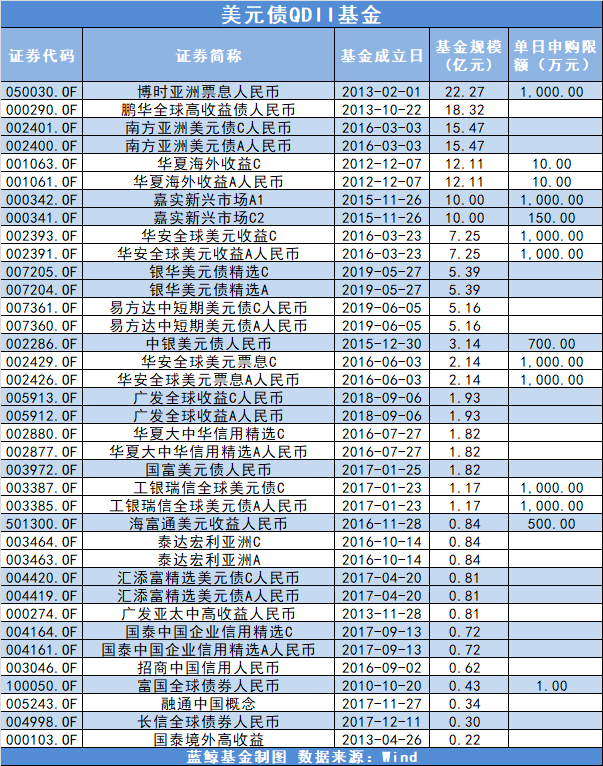

据wind数据统计,截至目前全市场共有24只美元债QDII基金,但普遍规模较小,仅有10只规模超过2亿元,且由于国内QDII额度的限制多处于单日限购状态,限购额从1万元到千万元不等。

以博时亚洲票息人民币为例,该基金成立于2013年2月,以中/港资企业在香港市场发行的高息美元债为核心标的,是目前市场上规模最大的美元债QDII基金(22.27亿元)。博时亚洲票息的业绩表现也十分突出,截至2018年末该基金过去十年的平均年化回报为7.49%,近一年收益率为9.65%,同类排名突出。

海富通美元收益QDII基金则是目前市场上唯一一只上市交易的美元债基金。该基金成立于2016年11月,2017年2月上市交易,根据其2019年二季报披露的信息来看,该基金在二季度卖出了部分短期限债券并投资于永续债以提高收益率,同时拉长了部分高收益房地产债久期,并将投资组合分散投资于不同的行业和发行人,以降低政策风险和个别发行人的负面风险。

基金经理陈轶平对美元债的后市十分看好。陈轶平表示,在一季度强势反弹后,美元债市场稍有休整,并于二季度进一步走强,具体来看,在中美贸易摩擦不断升级的影响下,信息科技板块尤其是硬件制造商发行的美元债表现不佳,而受一级新发影响,资产管理公司发行的美元债规模扩大,国企债券表现突出。展望后市,在经济增长放缓及货币政策稳健宽松的背景下,今年的利率风险较低。受贸易关系长期紧张的影响,美国国债收益率已位于较低水平,我们将密切关注拉长久期的机会。

鹏华全球高收益债的基金经理对中资美元债表示了乐观的态度。尤柏年认为,从一级市场的表现可以看得出,市场对于高等级和高收益中短久期新发券的投资热度不减,除了小部分定价较窄的新券之外,新券整体二级市场表现都不错,反映了市场需求仍然非常坚挺。这些积极的因素目前来看仍将延续,未来1~2个季度之内中资美元债市场的确定性还是相对较高。

2、黄金ETF

对冲人民币贬值,另一大法宝便是黄金。

上周四,美联储的“鹰派”降息一度让黄金大挫。但在周五加征关税和今天人民币破7的推动下,自带避险保值属性的黄金再度迎来大涨。截至发稿前,沪金期货主力合约涨停,涨幅达3.99%,报334元/克;现货黄金震荡走强,突破两周前高位,一度触及1459.83美元/盎司,创2013年5月以来新高;黄金板块个股全线爆发,恒邦股份、银泰资源、金洲慈航、山东黄金集体涨停。

如何分享黄金大涨带来的收益,最简便、最适合普通人的就是购买黄金ETF及其联接基金。

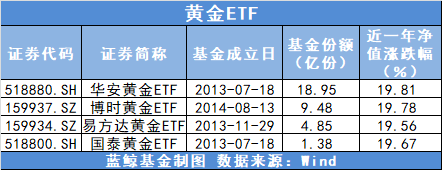

黄金ETF的跟踪标的是上海黄金交易所上市交易的黄金合约(AU9999),约90%以上的资产都投资于该黄金合约,因此黄金ETF的走势与AU9999保持了高度的一致。截至目前,全市场共有4只黄金ETF,其中华安黄金ETF是目前规模最大的一只,截至8月2日收盘的最新份额为18.95亿份,相比二季度末的规模有小幅增加。从收益率来看,4只黄金ETF相差不大,近一年的基金净值涨幅均超过了19.5%。

但对于金价后市的走势,机构们却呈现出不同的看法。

国泰君安证券认为,美联储降息后金价极大概率迎来大级别行情。第一目标仍然看到1520美元/盎司,未来的走势将取决于美国经济的衰退程度,同时可以看到,上周金银比快速由92.5修复至89.1,我们认为这是由于金融属性快速提振导致的,往往预示着贵金属主升浪的开启,未来修复仍将继续。

国泰基金则对黄金当下的高位有一定的担忧。国泰基金表示,COMEX黄金指数已经累计上涨了13%,目前黄金指数点位已经达到了近6年来的一个高点。但从驱动角度来看,这一波的黄金上涨驱动力有两个:全球制造业衰退所引发的降息潮+各种风险事件的避险需求。后续,这两个投资逻辑或许会持续。