投稿来源:移动支付网

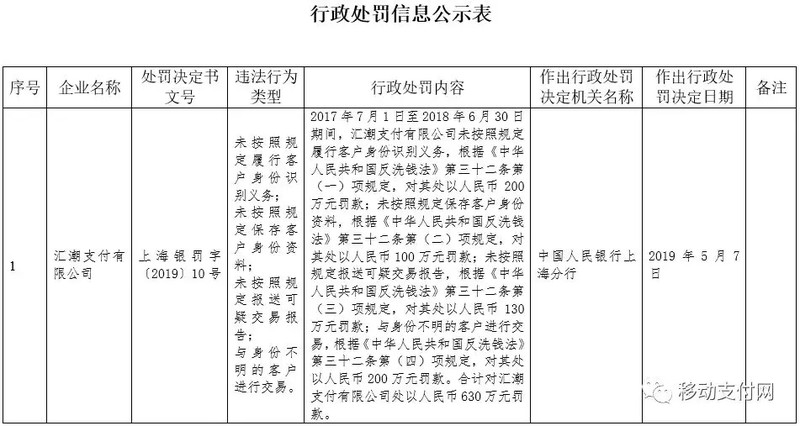

2019年5月15日,中国人民银行上海分行(下称“央行上海分行”)发布新罚单,汇潮支付有限公司(下称“汇潮支付”)因未按照规定履行客户身份识别义务;未按照规定保存客户身份资料;未按照规定报送可疑交易报告;与身份不明的客户进行交易被合计罚款人民币630万元。具体行政处罚内容如下:

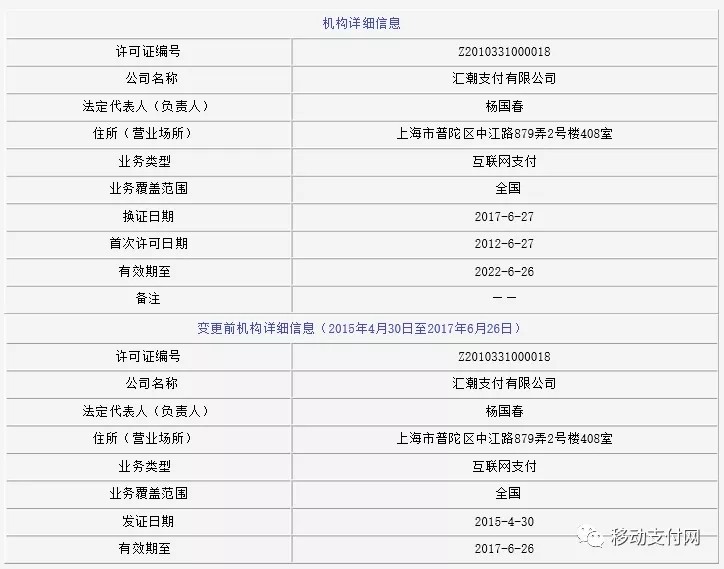

据移动支付网了解,汇潮支付成立于2011年3月15日,注册资金达1亿人民币。在2012年6月27日便获得支付牌照,被央行允许在全国范围内开展互联网支付业务,并在2017年6月27日顺利完成续展。

在顺利续展之后,汇潮支付却频频被罚。2017年8月汇潮支付因违反支付业务规定,被央行上海分行处以4万元的罚款。而在2018年12月再次因违反支付业务规定被央行上海分行给予警告,并被没收违法所得28.829174万元,同时处以罚款53万元,合计罚没81.829174万元。在2018年11月11日,汇潮支付还曾因逃避缴纳167.51万元的税款,被国家税务总局上海市税务局第二稽查局处以83.75万元的罚款。

而此次汇潮支付因违反反洗钱相关条例获得了其至今以来最大罚单,同时也是至今支付业内最大的反洗钱罚单。而2018年支付业内最大的反洗钱罚单金额也不过是九派支付的486.6万。

此外,虽然在2018年在反洗钱罚单中,传统金融机构仍拔得头筹,但支付机构却也逐渐“占得一席之地”。这主要是由于目前移动支付市场进入了高速发展时期,洗钱犯罪逐渐转向移动支付阵地,导致洗钱方式越来越多样化和隐蔽化。并且,相对于经验丰富的传统金融机构,支付机构业务和技术综合实力水平差异较大,业务模式各不相同,因此反洗钱能力参差不齐,被重罚也不为奇。

支付反洗钱到全面反洗钱,力度有增无减

汇潮支付获支付业最大反洗钱罚单只是监管层反洗钱力度持续增强的一个缩影。近几年,支付机构因反洗钱不力被罚已屡见不鲜,百万罚单也不在少数。罚单的增加让支付机构警惕,但监管政策的密集出台更让支付机构们感到风雨欲来。以下为2018年到2019年重要的反洗钱政策:

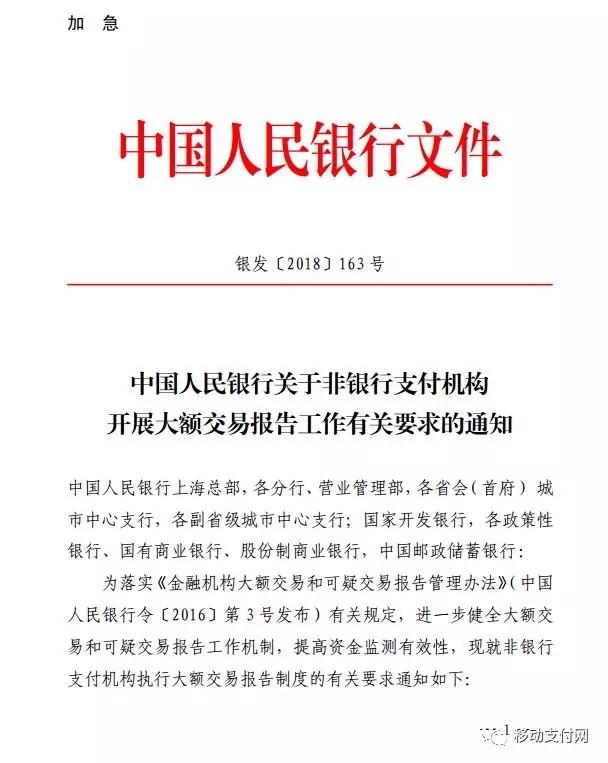

2018年7月,央行发布加急文件163号文,该文件引起了业内极大重视,最值得注意的是,文件中对需要进行大额交易报告的情况说明,并且在发现大额交易及可疑交易时便要及时报送。以下为文件该部分条例:

非银行支付机构应当以客户为单位,按资金收入或者支出单边累计计算并报告下列大额交易:

(一)当日单笔或者累计交易额人民币5万元以上(含5万元)、外币等值1万美元以上(含1万美元)的现金收支。

(二)非自然人客户支付账户与其他账户发生当日单笔或者累计交易额人民币200万元以上(含200万元)、外币等值20万美元以上(含20万美元)的款项划转。

(三)自然人客户支付账户与其他账户发生当日单笔或者累计交易额人民币50万元以上(含50万元)、外币等值10万美元以上(含10万美元)的境内款项划转。

(四)自然人客户支付账户与其他的银行账户发生当日单笔或者累计交易额人民币20万元以上(含20万元)、外币等值1万美元以上(含1万美元)的跨境款项划转。

不久之后,2018年7月27日,央行又连发四份反洗钱文件。如下:

中国人民银行关于进一步加强反洗钱和反恐怖融资工作的通知(银办发〔2018〕130号);

中国人民银行办公厅关于加强特定非金融机构反洗钱监管工作的通知(银办发〔2018〕120号);

中国人民银行关于进一步做好受益所有人身份识别工作有关问题的通知(银发〔2018〕164号);

中国人民银行关于加强反洗钱客户身份识别有关工作的通知(银发〔2017〕235号);

除央行以外,银保监会、证监会等金融相关政府部门也打出了一系列反洗钱政策“组合拳”。

2018年10月10日,中国人民银行、银保监会、证监会联合发布《互联网金融从业机构反洗钱和反恐怖融资管理办法(试行)》,自2019年1月1日起施行。该文件中强调,客户当日单笔或者累计交易人民币5万元以上(含5万元)、外币等值1万美元以上(含1万美元)的现金收支,金融机构、非银行支付机构以外的从业机构应当在交易发生后的5个工作日内提交大额交易报告。

2019年2月21日,银保监会发布2019年的第1号令《银行业金融机构反洗钱和反恐怖融资管理办法》。该办法从完善银行业金融机构内控制度、健全监管机制、明确市场准入标准等方面,建立了银保监会银行业反洗钱工作的基本框架。

虽然监管层积极推出多项反洗钱相关政策,但是反洗钱监管政策中最高级别的《反洗钱法》却有些跟不上时代。

在今年两会期间,央行南京分行行长郭新明、央行杭州中心支行行长殷兴山、央行昆明中心支行党委书记杨小平、央行郑州中心支行行长徐诺金、央行金融稳定局局长王景武等多位央行高层都针对国内反洗钱提出了相应意见,皆认为现行的《反洗钱法》部分条款已明显滞后,亟需进一步修订。

另外,2019年4月18日,金融行动特别工作组(FATF)公布了《中国反洗钱和反恐怖融资互评估报告》。该报告在认可中国反洗钱工作的同时也指出,中国反洗钱工作仍存在一些问题需要改进。

这也暴露出国内反洗钱仍存在监管不到位、监管框架不完善、处罚力度不足等问题。另外,在互联网快速发展的今天,数据共享也是反洗钱中的一大难点,在汇潮支付此次罚单中便涉及了多条与客户身份信息相关的违规。

如何改善这样的境况呢?完善监管政策、加大反洗钱人才储备、提升反洗钱技术、不断积累反洗钱经验,其实这都是老生常谈。更重要的应该是预防洗钱源头的产生,不过这就需要专业人士来研究了。