借着大模型热潮,又一家AI独角兽开启冲刺IPO。

近日,决策类AI领域知名企业第四范式向港交所主板递交上市申请,自2021年8月首次递表至今,公司已经四次递交上市申请。回顾过往,第四范式的上市之路可谓曲折。

接连的亏损泥潭、紧张的资金面、高悬的负债……这一次,借着ChatGP出圈,AI浪潮席卷而来,公司能圆梦IPO吗?

“80后”掌舵,全明星资方护航

招股书援引灼识咨询的数据称,第四范式在中国的智能决策领域中所占市场份额排名第一。而为这家龙头企业掌舵的是一位年轻的“80后”——戴文渊。虽然不到40岁,但戴文渊的履历十分丰富。在创业之前,他师从香港科技大学计算机系教授、华人界首位国际AI协会院士杨强,身披ACM世界冠军光环,是首位获得中国智能界最高奖“吴文俊人工智能科学技术奖”一等奖的企业家,曾任百度“凤巢”系统总架构师、华为诺亚方舟实验室主任科学家,无论在学术界还是业界,都享有较高的地位。

2014年,31岁的戴文渊离开华为,创办第四范式,“希望把AI折腾得更厉害一点”是他最初的想法。看到百度搭建一个AI系统组织了200-300人的科学家团队,戴文渊将第四范式的赛道定在了B端,聚焦于以平台为中心的AI解决方案。2016年7月,人工智能开发平台“先知”问世,用戴文渊的话说,一个完全不懂技术的小白运用“先知”数据架构平台,2周内就可以成为AI专家。这一产品帮助第四范式迅速打开了局面,不仅合作了几十家世界500强企业,也吸引了一支全明星阵容的投资人队伍。

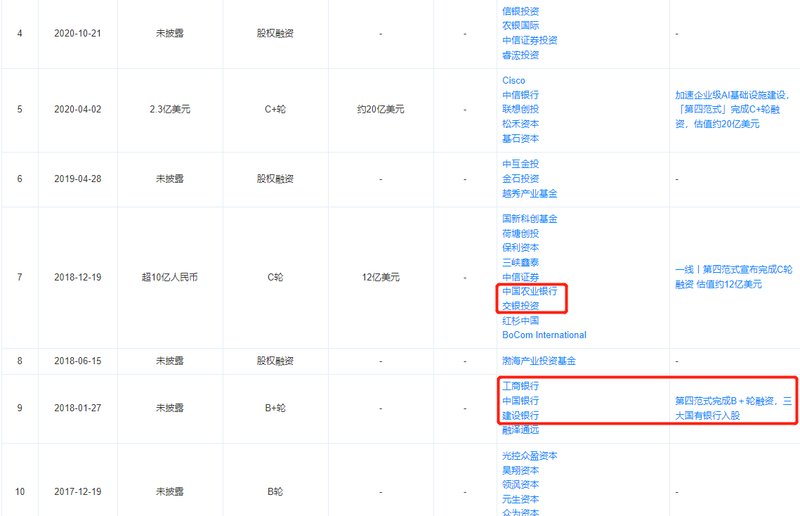

天眼查显示,2015年至今,第四范式已经经历11轮融资。资方不仅有红杉中国、腾讯投资、高盛集团、创新工场等,更引人瞩目的是,2018年初,公司获得来自中国工商银行、中国银行、中国建设银行等三家国有银行及所属基金的联合战略投资。当年年底,第四范式引入中国农业银行、交通银行旗下交银投资等战略股东,完成超过10亿元的C轮融资。至此,第四范式成为少见的五大行均参与投资的创业公司。

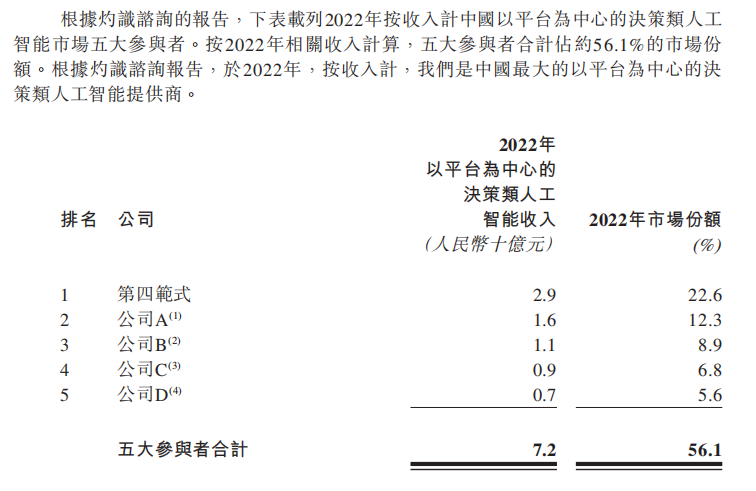

在“天才科学家”的带领和全明星资方护航下,第四范式很快也成为了决策类AI领域的龙头企业。根据灼识咨询的报告,按2022年相关收入计算,第四范式是中国最大的以平台为中心的决策类AI提供商,占整个市场份额约22.6%。排在其之后的公司A、B、C、D2022年市场所占份额分别为12.3%、8.9%、6.8%、5.6%,外界推测其可能分别为百度、阿里、华为、腾讯。

今年4月,第四范式发布人工智能大模型“式说3.0”。创始人兼CEO戴文渊现场提出AIGS战略,即以生成式AI重构企业软件。据介绍,“式说”将定位为基于多模态大模型的新型开发平台,提升企业软件的体验和开发效率。近日,“式说”大模型入选北京市首批7家模型伙伴。

强大的投资人阵容叠加AI、大模型等热门标签,第四范式的上市看似必然一片坦途。但实际上,自2021年8月首次递交招股书至今,第四范式已经四次递交上市申请书,前路仍然未知。探究公司上市频繁受挫的原因,持续亏损是其绕不开的难关。

三年亏超40亿

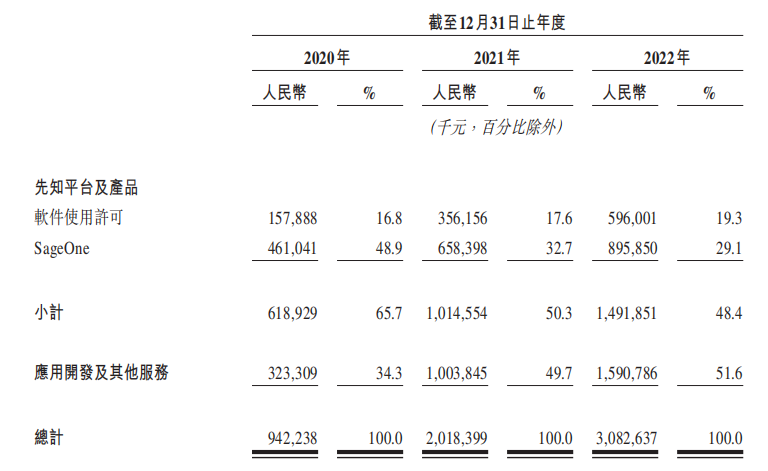

招股书显示,2020年-2022年,第四范式的收入分别为9.42亿元、20.18亿元、30.83亿元,三年内营收规增福超过两倍。各报告期,公司的毛利分别为4.3亿元、9.53亿元、14.87亿元,毛利率分别为45.6%、47.2%、48.2%,呈现出迅猛的增势。具体拆分来看,第四范式的收入主要来源于软件使用许可、SageOne、应用开发及其他服务。2022年,软件使用许可、SageOne、应用开发及其他服务分别实现收入5.96亿元、8.96亿元、15.91亿元,分别占比总收入19.3%、29.1%、51.6%。

其中,2020年—2022年,来自教育行业终端用户的收入分别为6666.5万元、1.24亿元、2.35亿元,分别占比总收入7.1%、6.2%、7.6%。招股书指出,第四范式为教育企业的人工智能设立了“范式学院”,创立了开源的自动机器学习挑战平台AutoML.ai,并将Sage AIOS中的OpenMLDB及OpenAIOS打造为一个开源平台,与全世界开发者共享其在人工智能操作系统的成果。2021年,第四范式获全国电子信息应用教育中心认证为合作培训中心,并于教育机构合作提供人工智能课程和培训。

公司称,2022年收入同比大增52.7%的主要原因是用户群不断扩大和用户花费持续增加,2022年公司的用户总数为409,包括104名标杆用户,与2020年相比增长121%。每名标杆用户的平均收入为1790万元,和2020年的1230万元相比增加45.5%。

然而,营收规模快速扩大的同时,第四范式也陷入了“增收不增利”的困境。2020年-2022年,公司年度亏损分别为7.5亿元、18.02亿元、16.53亿元。对于2021年亏损扩大,公司称主要由于为开发及增强解决方案和技术栈产生的研发开支、为提高品牌知名度和扩大用户群产生的销售及营销开支、一般及行政开支以及与授予投资者若干非经常性优先权有关赎回负债的利息开支。

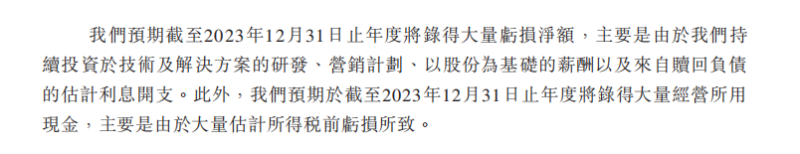

三年累超40亿元的亏损并不是终点,招股书中,第四范式坦言,预计截至2023年12月31日止年度将录得大量亏损净额,主要由于公司持续投资于技术及解决方案的研发、营销计划、以股份为基础的薪酬以及来自赎回负债的估计利息开支。此外,公司预期2023年将录得大量经营所用现金,主要是由于大量估计所得税前亏损所致。

费用方面,2022年第四范式的销售及营销开支、一般及行政开支、研发开支分别为4.12亿元、5.28亿元、16.5亿元,分别同比减少9%、减少3%、增加32%。三年内,销售成本已经从5.13亿元涨至15.96亿元。

亏损连连之下,成本却难以控制,必然会给第四范式的现金流施加一定压力。2022年第四范式经营活动产生现金净流出7.8亿元、投资活动产生现金净流入8.22亿元、融资活动产生现金净流出901.4万元。截至2022年12月31日,公司的现金及现金等价物为13.27亿元。

紧张的现金流释放出并不积极的信号,主业连年亏损更是让人担忧公司的经营。和互联网大厂不同,第四范式并无其他支柱性业务的收入能覆盖对AI的投入。而业绩疲软难题尚未解决,AI业务“烧钱”研发已有愈演愈烈之势。

AI“吞金兽”

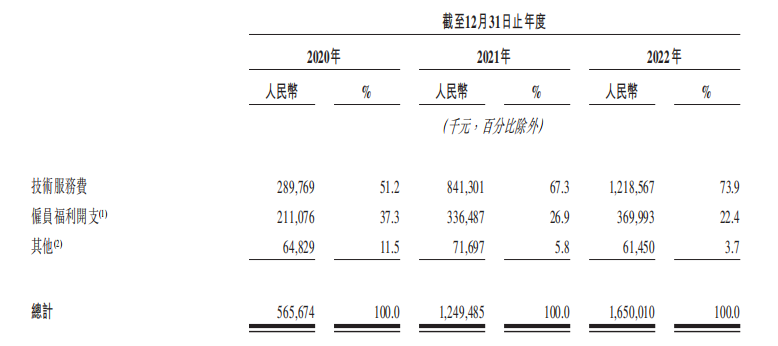

2020年—2022年,第四范式的研发开支分别为5.66亿元、12.49亿元、16.5亿元,三年内增幅超过190%,占比总营收分别为57.3%、55.3%、48.8%。招股书指出,研发开支主要由技术服务费、雇员福利开支、其他组成,尤其是技术服务费,近三年分别录得2.9亿元、8.41亿元、12.19亿元,占比研发开支分别为51.2%、67.3%、73.9%,呈连年上涨的趋势。

根据招股书,技术服务费主要指若干非核心及不太复杂的研发项目的外包成本。考虑到有些项目并非先知平台的核心,复杂性较低但需要大量人力技术,第四范式将这类研发项目外包给第三方以降低成本。从结果来看,外包非核心项目的确有利于公司更好地聚焦于核心技术研发,但能否降低成本还要打一个问号。近三年,第四范式的技术服务费增幅超过320%,在研发开支中所占比例越来越高。不断增加的外包成本一方面压缩了主业的盈利空间,另一方面也在拷问公司的资金实力。第四范式本就没有其他业务来覆盖对AI的持续追加投入,如果外包成本持续上升势必会进一步扩大亏损态势,给公司经营带来风险。

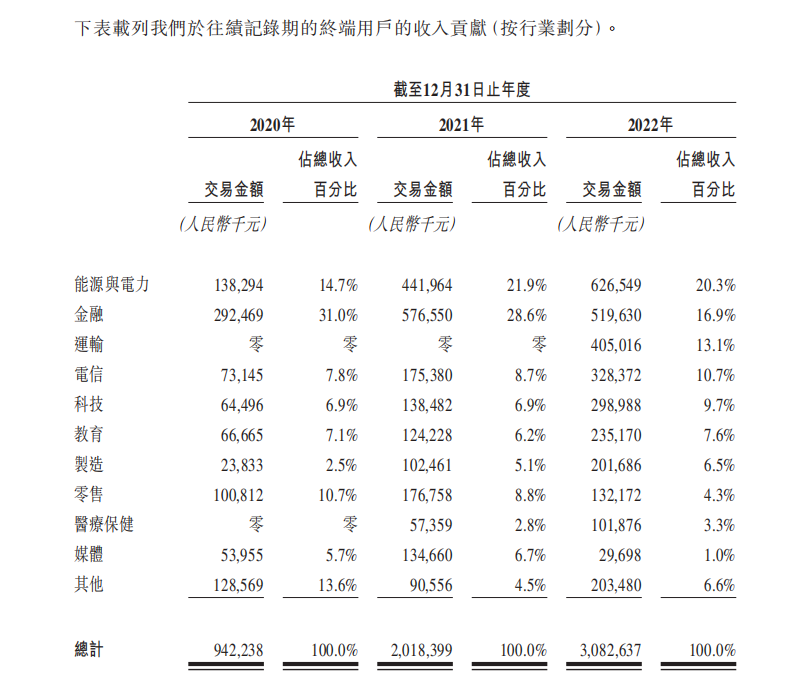

而值得注意的是,AI业务作为第四范式的主营业务,商业化前景似乎也并不明朗。招股书显示,第四范式的终端用户所属行业包括能源电力、金融、教育等十数个领域,而从行业用户收入占总收入百分比来看,最高的能源与电力用户收入占比仅有20.3%,金融用户收入占比为16.9%,教育用户收入占比为7.6%……总体来看,第四范式目前似乎还没能为产品找到一个适配的具体领域,这导致公司客户行业分布分散,也不够稳定。在第四范式各报告期的前五大客户名单中,除了一家客户H,没有任何一家客户两次出现在名单中。

连年增长的研发费用和飘忽的主业变现能力,让第四范式的经营陷入不确定之中。对于上市,公司也已经没有了退路。2023年1月15日,投资者与公司股东签署终止协议的补充协议,将触发撤资权的一个条件由“D系列融资完成后48个月内或终止协议签署之日起18个月内未完成上市”变更为“于2023年12月30日前,没有上市”。

招股书显示,各报告期末,第四范式的赎回负债分别为21.47亿元、58.22亿元、64.93亿元。截至2023年3月28日,第四范式赎回负债总额达到66.22亿元,总负债达81.8亿元,资产负债率高达121.73%。截至2021年6月最近一轮融资,公司的隐含估值已经高达29.52亿美元。但两年间第四范式冲刺上市频繁受挫,如今能否兑现当初的估值还是一个未知数。若未能成功上市,触发撤资条例,公司的经营将陷入十分危险的境地。

面对连年亏损、研发支出攀升、资金面紧张、撤资之剑高悬头顶,即使获得了喘息的时间,留给第四范式的时间也已经不多。