文|科技新知

就像智能手机改变了整个手机行业一样,2019年实施的“新国标”政策,成了两轮电动车行业一次重新洗牌的契机。

在新国标严格要求下,广义上的电动车将得到更为细化的分类,从而在管理上更为准确。而这造成的后果就是,具有生产资质和产品资质的头部企业,将会是第一批受益的对象。

因为已经具有生产资质的企业,按照3C强制标准申请产品资质,从而进行注册公告,在产能、技术以及产品规划方面将具备一定的先发优势。

而当生产资质及产品资质成为行业门槛后,一些不具备竞争优势的尾部企业,就会被迫加速退出市场。

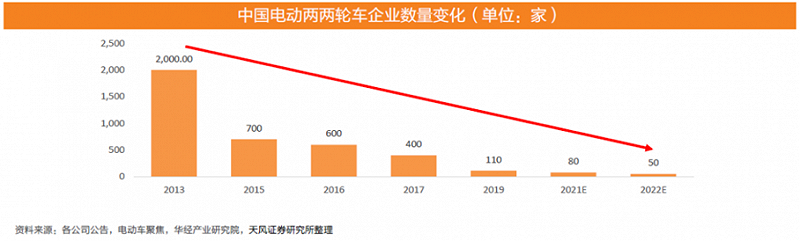

数据显示,拥有生产资质的厂家从2013年的2000家,跌至2019年的110家;2021年之后,进一步萎缩至100家以内。

头部厂商的进一步集中,规范化、规模化得到释放,两轮电动车行业也将成为高度集中的市场。

按照销量以及市占率来看,雅迪2021年年销1380万辆,市占第一,并且超过排在二、三位置的爱玛以及台铃的销量之和,俨然已经成了行业中的超级大厂。

事实上,全国各地电动两轮车强制替换政策,基本上集中于今明两年。按照国家给出的施政缓冲时间来测算,2021-2024年是国内超标电动两轮车退出市场的过渡期,销量峰值预计是在2022-2023年之间。

也就是说,换代红利的下半场才刚刚开始,而随着爱玛等传统巨头在中低端市场的发力,以及小牛、九号、哈啰三家新势力深耕高端市场,雅迪未来或将进入被夹击的处境。

老对手插上新翅膀来势汹汹

1999年,张剑创立了天津市泰美车业(爱玛前身),专做自行车代加工生意;两年后,董经贵夫妇在无锡创办东实车业(雅迪前身),生产售卖摩托车。

两家的早期业务可以说是毫不相干,但在油价上涨以及禁摩令东风吹来时,几乎同时看上了电动车生意,开始转型生产销售电动车。

2009年,爱玛学习新日签约成龙代言后销量扶摇直上的经验,张剑豪掷3000万元签下周杰伦,出任品牌代言人。随后依靠“精准营销+低端产品定位”迅速抢占市场,一年后便超越新日成为行业第一,并且一直到维持到2016年。

也是这一年,雅迪成功在港交所上市,在资本加持下高速扩张,打起价格战使得销量猛增,逆袭而上超越爱玛,并且逐渐拉开差距。

据国海证券研究所数据显示,2018-2021年,雅迪的市占率从16.3%升至27.9%,而爱玛的市占率仅从14.0%升至16.8%。

体现在财务数据上,2019-2021年,雅迪的营收分别为119.7亿元、193.6亿元、269.7亿元,增长率分别为21%、62%、39%,而爱玛科技2021年营收仅为154亿元,与前者相差百亿。

雅迪和爱玛的差距越拉越大,颇有当年爱玛超越新日的风范。但随着2021年爱玛成功上市,资金实力得到增强,两位冤家又站在了同一高度,有了再战一轮的底气。

首先,借助本轮行业加速洗牌的契机,爱玛在2022年上半年获得显著高于雅迪的增速。

据爱玛2022年半年报显示,其上半年实现营收94.38亿元,同比增长29.08%,实现净利润6.88亿元,同比增长118.98%。

据雅迪2022年半年报显示,上半年实现营收140.63亿元,同比增长13.54%,实现净利润9.05亿元,同比增长54.44%。

两倍于老对手增速的武器,依托于爱玛在渠道方面的发力追赶。

2019年新国标落地后,雅迪开启激进线下扩张,到2021年经销商数量已攀升至3353家,而爱玛经销商数量则为2000余家。

门店方面截至2021年末,雅迪门店数量超过3万家;与之对比,爱玛在2021年年报中提到,截至报告期末拥有终端门店数量超过2万个。

但有了资本加持后的爱玛,对其渠道建设提出了明确的升级规划。据招股书显示,爱玛拟在23年6月前合计投入4.88亿元,共计建设旗舰店383家、标准店1191家、主题店642家、碎片店1556家。

从落地效果来看,目前爱玛渠道建设已初见成效,2022上半年门店数量已经提升至25000+家门店。

差距正在以肉眼可见的速度缩小,雅迪和爱玛渠道之争的下半场才刚拉开序幕。

“两轮电动车是一个非常依赖线下渠道的行业,渠道是非常关键的竞争因素。电动车的销售注重产品体验,且安装、试用等环节需要依托线下达成,后续还需要持续不断的维修服务。渠道所扮演的角色非常关键。爱玛在渠道上的追赶,会为雅迪带来不小压力。”一位业内人士表示。

除渠道扩张外,爱玛在产能上的扩充也值得雅迪警惕。

此前,雅迪产能在2019年之后快速扩充,两年内从800万辆增至1700万辆;同一时期,爱玛从2018年开始大力扩充产能,但因资金问题,截至2021年其产能仅为850万辆。

不过在上市补充弹药后,爱玛持续加大扩产投入。

2021年9月,爱玛发布公告称拟在浙江台州建设智能电动车及高速电摩项目,计划总投资约10亿元;前不久,爱玛称拟在贵港市投资建设爱玛智慧出行产业园项目,计划投资总额约11.5亿元;7月11日,爱玛又发布公开发行可转换公司债券预案,公司拟募集不超过人民币20亿元,继续加码扩大产能。

“新国标竞争来到下半场,大量的换新需求可能会突然涌现,爱玛扩产一定程度上是提前在为新一轮价格战做准备。因为在中低端大众市场,大多数消费者对价格还十分敏感。”上述业内人士称。

2020年前后,是雅迪与爱玛价格战最激烈的时候。而在这之前的2014年,爱玛就曾掀起过一轮价格战。但当时的雅迪通过“高端化”策略避免了这场价格战的打击,并且顺势喊出了“更高端的电动车”这个新口号,高端产品线也改变了雅迪的营收结构,为其带来不少好处。

不过近两年电动车向智能化、锂电化发展,爆发的市场需求也孕育出越来越多走高端路线的新势力玩家,成了雅迪在高端市场上新的拦路虎。

假高端遇上真智能一决雌雄

在小牛、九号、哈啰这些新晋玩家崛起之前,雅迪通过高频次广告投放策略,为大众塑造了“雅迪电动车=高端电动车”的品牌认知,在两轮电动车的高端市场也算得上是一家独大。

但早期雅迪所谓的高端,只是把产品品质、价格提了上去,在智能化、锂电化、科技化等当下追求的高科技方面并无太大建树。新势力的加入,则彻底改变了两轮电动车高端市场的格局。

小牛成立之初,便打着“智能+锂电”的招牌;九号的业务线不但覆盖机器人,还成功进入小米生态链;互联网起家的哈啰,在智能化、平台搭建方面则积累较深。

新势力的加入,折射出高端两轮电动车竞争的升维——通过爆炸式创新,为消费者带来新需求,同时向消费者索要更多利润。

艾瑞咨询发布的《2022年中国两轮电动车行业白皮书》提到,当前两轮电动车市场上,用户对“智能化”的关注度明显上升,智能化成为用户继电池续航、动力性能后的一大重要购车考虑因素。

对于雅迪来说,九号和小牛的打法,一方面为其探明了两轮电动车是可以走高端智能化这条路的;但另一方面也意味着,作为老大哥的雅迪在高端市场的新格局里,也成了“追随者”。

从数据来看,2021年雅迪仅在4000-5000元价格段的两轮电动车领域销量排名第一,在5000-6000元、6000-7000元的价格段均排名第三,落后于小牛和九号。

其实,从市场发展前景来看,消费者的关注点终将会从价格回归到价值,并且不再局限于产品本身,渠道、服务场景甚至社交属性都会被纳入决策考量范围。而自带互联网基因的两轮新势力,在产品创新、渠道拓展、互联网营销方面,明显比雅迪更有优势。

小牛主攻锂电池技术,在业内已小有领先;九号在系统上的研发,使得整车智能化程度更高;哈啰则是通过软件和硬件技术连接更多的场景和服务,属于渠道革新。

反观雅迪,在技术沉淀上差了竞争对手一大截。在车上装一块大大的电子屏,下载几个APP就打上智能标签,将一些智能操作进行简单堆砌,在渠道、售后、互联等方面也并未有独特之处,这种做法很难让消费者接受更高的溢价。

不可否认,雅迪是打响两轮电动车高端化“第一枪”的先行者,但新势力的发力颠覆了一家独大的格局。可以预见,未来市场将会迎来一场新的竞争,智能化、体验感、个性化、新渠道、新平台成了最新的发展方向,而雅迪能否守得住新势力们的进攻,还有待观察。

写在最后

天风证券预测,2022年下半年开始,新国标下的换新潮将达到顶峰。对于业内玩家来说,这是一次改变当下市场格局的机会,各家都会用尽全力争夺市场份额。

未来电瓶车行业极有可能会出现与智能手机市场类似的格局,头部企业将会进一步扩大市场占有率。手机行业里,前三的企业占有了超过70%的份额,前五则能占有90%以上,以现阶段电瓶车市场前五的份额来说,至少还有30%以上的的增长可能。

回到雅迪自身,从中低端到高端市场,整个盘子铺得很大,导致现在既要面对爱玛在中低端市场的反击,又要应付新势力们在高端市场的搅局,而在市场空间增长“海量”的情况下,前狼后虎的雅迪如何取舍,将成为胜负的关键。