小米生态链的企业似乎都在走同一条孵化之路,先在小米资本的扶持下依靠小米平台自有流量树立品牌,随后迅速上市再逐渐减弱与小米集团的关联交易关系,例如此前的石头科技和此次IPO的趣睡科技。在中止申请小半年后,趣睡科技于6月3日更新了招股说明书。

但与石头科技不同的是,趣睡科技拥有的“8H”品牌还没有走到能正式剥离小米光环的那一步,目前打开天猫“8H旗舰店”首页时,依然在最显然的地方大写加粗地标识着“小米生态链企业”的字样。

小米、京东、喜临门均有持股,IPO前夜易建联突击入股

趣睡科技成立不到一年时,雷军实际控制的顺为投资和京东数科就先后增资入股,同时雷军还通过旗下天津金米等投资基金入股趣睡科技,最终实际控制着趣睡科技。

此外,趣睡科技的股东列表也是“星光闪闪”。2017年5月,顺为投资与喜临门签订了《股权转让协议》,协议约定顺为投资将其所持趣睡有限3%的股权以2757万元的价格转让给喜临门。

在首次递交招股书的前夕,知名球星易建联也曾突击入股。2019年11月,尚势成长与易建联也签订了《股权转让协议》,协议约定尚势成长将其持有的公司0.20%股权以277.6万对价转让给易建联。

无论是小米、京东还是易建联在入股趣睡科技时的原因均为看好公司所属的家居行业,认为趣睡科技具有较好的发展前景,不过作为一家“科技”公司,趣睡科技的科技含量却屡屡遭人诟病。

首先,截至2021年2月28日,趣睡科技共获得128项专利,表面看起来并不少,对于一家成立不足十年的公司来说,几乎每个月都有一项专利。但细究下来,其中并没有需要大量研发投入才能获取的专利技术,94项实用新型专利和32项外观设计专利的含金量并没有想象中高。

其次,趣睡科技表示公司在不断积极探索新材料在家居家纺产品方面的应用,引入科技布“全面皮”、咖啡纱、石墨烯、防螨布等新材料,目前公司超过50%的产品均使用新材料。不过仅仅使用新材料并不能算是公司的科技成果,毕竟其他家居公司在新材料使用方面几乎也没有门槛。

在招股书中,趣睡科技不断提到“科技提高体验”的产品观念,公司形成了以卧室产品为主线,涵盖卧室、客厅及办公、车用等不同场景,列举的案例包括内置无线充电模块的实木床头柜、能恒温有断电保护石墨烯眼罩等,但市场上类似产品也很多,且在价格上趣睡科技并没有太多优势。

而针对科技含量的质疑在小米生态链上也不是第一次了,此前九号公司曾以“九号机器人”的名称申请上市,但在科技实力饱受质疑后最终还是在上市前夕改名为“九号公司”。

喜临门、梦百合为其代工,小米平台掌握公司命脉

在招股书中,趣睡科技给自己定位为“专注于自有品牌科技创新家居产品的互联网零售公司”,主营业务为高品质易安装家具、家纺等家居产品的研发、设计、生产与销售,旗下拥有“8H”品牌。

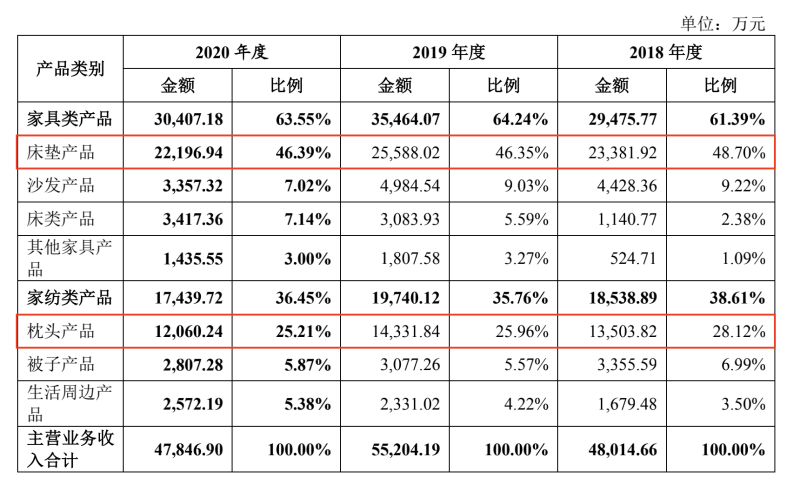

2018年、2019年和2020年趣睡科技分别实现营业收入4.8亿、5.52亿和4.79亿,其中床垫产品和枕头产品合计就为公司贡献了7成以上收入,2020年二者收入占比分别达到46.39%和25.21%。

前面也提到趣睡科技本身没有什么实质性专利发明,那么其他方面又是否有其他优势呢?从价格来看,2020年趣睡科技床垫和枕头线上平均售价分别为1017.31元/个和72.7元/个,看起来似乎比喜临门等品牌的售价要便宜一些。

不过其实从产品售价分布来说区别也不大,就天猫旗舰店来说,床垫类产品售价从500元至8000元不等,当然销量更高的还是千元左右的床垫。

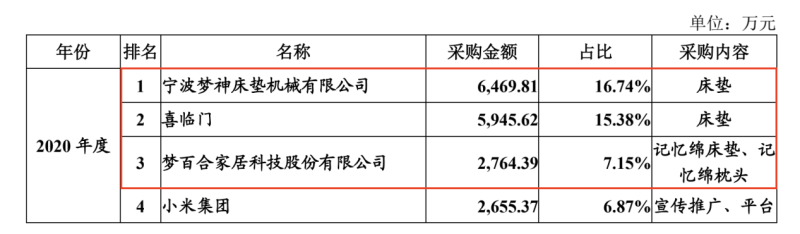

值得一提的是,趣睡科技本身并不从事生产,所有产品均为外包代工,而宁波梦神、喜临门、梦百合等均为其主要代工厂。报告期内三家公司均稳稳占据趣睡科技前五大供应商的席位,2020年采购占比分别为16.74%、15.38%和7.15%。

而要说趣睡科技最大的优势,可能就是抱上了小米和京东的大腿。报告期内趣睡科技线上销售占比均超过97%,线上渠道主要包括小米商城、小米有品、京东、天猫等国内主要的电商平台。

2020年,趣睡科技在小米系列平台、阿里系列平台、京东系列平台获取的收入分别为3.26亿、4682.22万和7256.72万,分别占当期收入的68.2%、9.79%和15.17%,报告期内最高时仅小米平台就贡献了公司79.81%的收入,对小米平台的依赖由此可见。

同时小米有品为趣睡科技唯一线下分销商,双方合作模式采用费买断式分销,即趣睡科技根据订单直接将商品发货到小米有品的指定地点,并由小米有品代为保管及销售,因此小米包括京东同时出现在趣睡科技前五大客户和前五大供应商的名单中。

但跟明显更有优势的股东们做生意又能占到什么便宜呢?所以趣睡科技的收入与现金流极大的受制于小米。据招股书显示,由于小米平台对账回收周期拉长,2018年11月的货款最终拖延到2019年1月,直接导致公司2019年经营活动产生的现金流量净额大幅提升,进而导致2020年现金流同比减少51.68%。

另外,自2019年起,小米商城逐渐减少对非米家系列产品的采购,并部分导致趣睡科技2020年源于小米商城的销售收入较2019年有一定幅度的下降。相较于石头科技顺利脱离小米生态链,趣睡科技的不可替代性并不高,在走通这条路后,小米能够很轻易的通过自有品牌产品替代趣睡科技,因此公司2020年业绩的下滑可不能只由疫情来“背锅”。

外包生产“对标”苹果和耐克,39个研发人员离职率还高达36%

销售靠小米、品牌不出名,在招股书中趣睡科技却“对标”苹果和耐克,认为“从外包模式的演变与实践来看,苹果公司(APPLE)、耐克公司(NIKE)等采用生产外包模式的代表性企业已验证了此模式的合理性”。

虽然大家都是外包,但苹果姑且年年发售两季新品,耐克黑科技也曾火到出圈,且不论具体科技含量如何,但从趣睡科技的上新品种来说尚且难以比肩。

招股书中,趣睡科技表明公司所有产品均采取外包方式主要是将精力集中于企业核心业务,集中力量于产品研发创新。但从员工任职情况来看似乎并不如此,2020年趣睡科技共有142名员工,其中研发人员仅39人,占比27.46%。而横向对比同行业企业来看的话,喜临门、梦百合、顾家家居、水星家纺等公司分别在2020年拥有研发人员427人、135人、534人和213人。

不过,背靠小米集团的优势在这里就有所体现了,由于依赖小米平台自带流量加上小米品牌背书,趣睡科技的人均产出倒是比行业平均高出不少。但再与经营模式类似的上市公司如三只松鼠、小熊电器和石头科技等相比时,趣睡科技的人均产出又远低于行业平均。

此外,趣睡科技的离职率也非常高,2019年、2020年公司研发人员离职率分别高达30.19%、36.07%,简单来说每年三分之一的研发人员都要进行重新洗牌,不稳定的团队也会对研发产品产出有所影响。而不仅仅是研发团队,客服人员、运营人员离职率甚至超过40%。

值得一提的是,趣睡科技此次IPO合计将募资约8.05亿,其中1.93亿将用于“家居研发中心建设项目”,而2018年、2019年和2020年公司研发费用仅533.53万、630.92万和614.86万,占营收比重均只有1%左右,因此深交所问询函中也质疑了其募资用途的合理性。(蓝鲸上市公司 徐晓春)