2011年12月,汇冠股份在深交所创业板上市。

2015年6月,汇冠股份的控股股东由西藏丹贝变更为和君商学,实控人由刘新斌变更为王明富。

两年后,汇冠股份再度易主,卓丰投资成为汇冠股份控股股东,汇冠股份实际控制人由王明富变更为林荣滨。随后,汇冠股份更名为“三盛教育”。

两度易主,公司的主营业务天翻地覆,从精密制造业务变为一家教育公司。随之而来的是业绩阴晴不定。

巨额亏损7.1亿

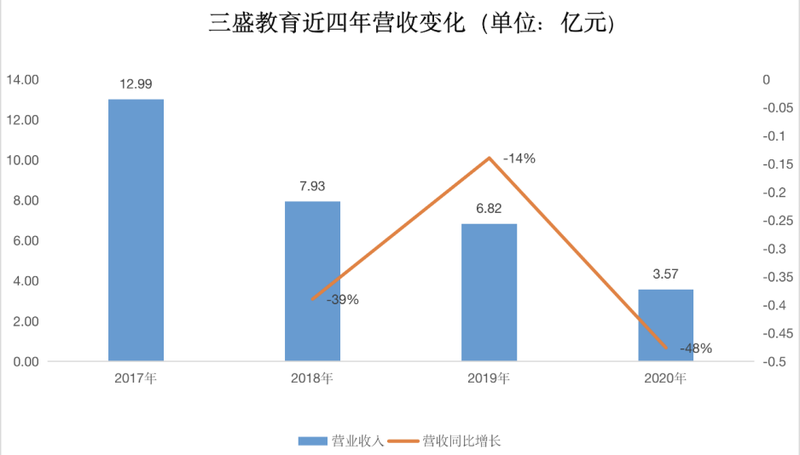

纵观三盛教育近四年的财报,下滑是最明显的表现。

自2018年起,三盛教育的营收就进入下滑通道。2018年,营收下滑近四成;2019年,营收下滑14%。2020年,三盛教育营收3.57亿元,同比下滑48%,创转型教育以来的新低。

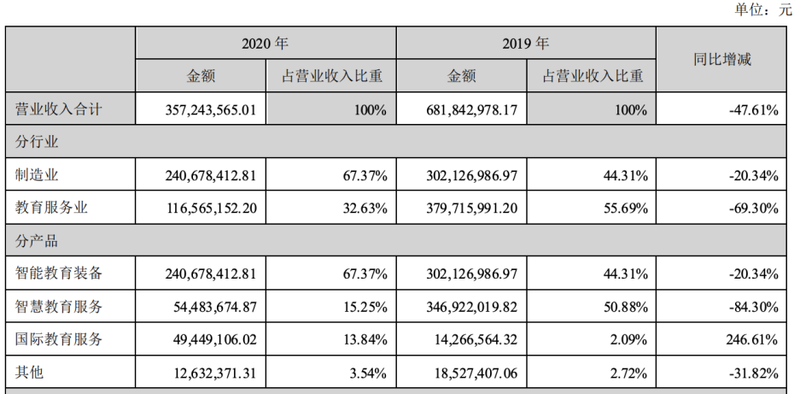

拆解各项业绩,教育业务下降明显。2020年,教育业务营收1.17亿元,同比下滑69%。其中,智慧教育服务营收5448万元,同比下滑84%。智能教育服务营收2.4亿元,同比下滑20%。国际教育服务营收4945万元,同比增加247%。除了占比较小的国际教育服务业务,其他业务均出现下滑,智慧教育服务营收下滑幅度最大。

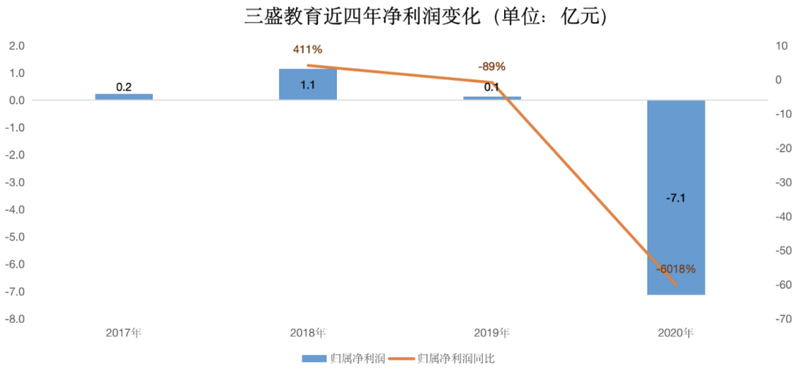

净利润的下滑趋势更为明显。2020年,三盛教育亏损7.1亿元,同比大幅由盈转亏。实际上,2019年,三盛教育净利润就进入了下滑通道。2019年,三盛教育净利润1205.8万元,同比大幅下滑89.4%。

为何营收和利润都如此低迷?

商誉减值“迷局”

从财报看,恒峰信息的低迷是关键原因。

2020年,恒峰信息营业收入5441.24万元,同比降低84.35%,亏损超过1亿元。

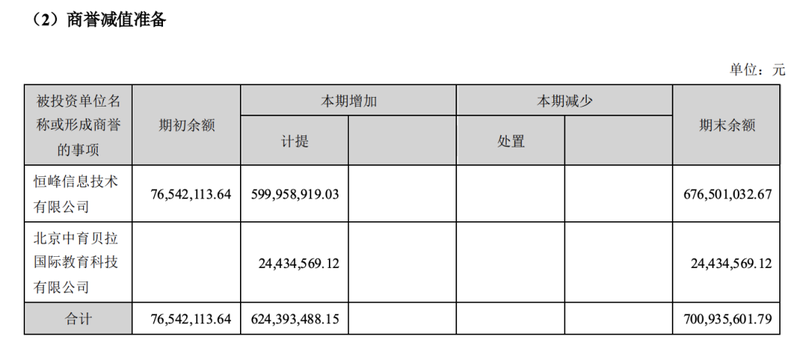

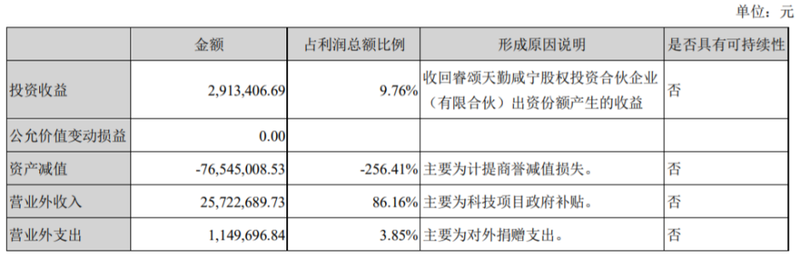

由于恒峰信息,2020年,三盛教育计提商誉减值准备金高达6.7亿元,占净亏损的94%。其中,恒峰信息的商誉减值为6亿元,中育贝拉计提商誉减值损失2443.5万元。

然而,这并不是三盛教育对恒峰信息第一次做商誉减值。2019年,三盛教育已经对恒峰信息计提商誉减值7654.21万元。

2016年,汇冠股份(三盛教育的前身)8.06亿元收购恒峰信息100%股权,形成的商誉金额为6.77亿元。最初收购时,恒峰信息曾承诺2016年-2018年的归属净利润(扣减基于“智慧教育云计算数据中心建设与运营”所产生的一切损益)分别不低于5200万元、6500万元和8100万元。三年间,恒峰信息确实完成了业绩对赌。

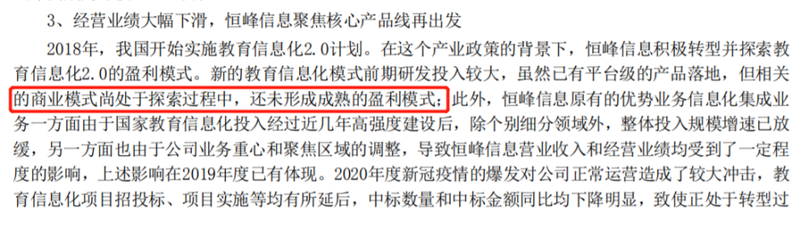

可对赌完成后,恒峰信息便掉头向下。2019年,恒峰信息营收从前一年上涨61.38%变为下滑25.22%。净利润从增长23.03%变为下滑37.42%。在2020年财报中,三盛教育表示,恒峰信息在转型过程中,而商业模式尚处于探索过程中,还未形成成熟的盈利模式。

没有形成成熟的盈利模式,却在对赌的三年间保持盈利,对赌完成后又陷入亏损。这一反常现象引发监管关注。2019年,深交所向三盛教育下发关注函,询问恒峰信息是否存在向“智慧教育云计算数据中心建设与运营”项目转移成本、费用以达到承诺业绩的情形。今年1月,因恒峰信息的商誉减值问题,深交所再度下发关注函。

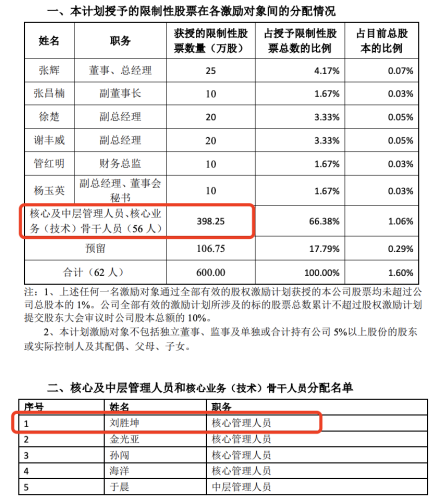

而完成对赌的利益,似乎也是显而易见的。2019年,三盛教育发布了限制性股票激励计划,包括恒峰信息的董事长刘胜坤等56名核心业务骨干人员共获得398.25万股限制性股票。按照,2021年4月29日深交所收盘价4.09元每股,折合人民币共计1629万元。到2019年11月21日,三盛教育已经向37名激励对象授予279.2万股限制性股票。

不过,疫情之下,三盛教育终止了这一计划,并合计回购注销85.86万股限制性股票。

从“买买买”到“卖卖卖”

恒峰信息只是三盛教育扩张的一个缩影。

从2017年开始,三盛教育一直行走在“买买买”的路上,先后并购了四家教育公司。然而,其并购的四家公司又很快被“甩卖”。

2018年,三盛教育并购睿颂天勤,收获太原两所民办学校。然而彼时,睿颂天勤2018年上半年净亏损382.73万元,2019年的财报显示,三盛教育收回全部出资份额。虽然很快卖掉,但这笔买卖并不亏本。三盛教育获得了291万元投资收益。

其他并购却没有这么划算。2019年9月,三盛教育宣布以现金1.23亿元的价格收购中育贝拉51%股权。收购公告指出,中育贝拉2019年9月1日至2020年12月31日期间、以及2021年-2023年净利润分别不低于2400万元、2625万元、3280万元、4100万元。但实际上,中育贝拉2019年净亏损215.87万元,2020年净亏损326.76万元。因未完成业绩指标,三盛教育2020年计提商誉减值准备2443.46万元。

2019年11月,三盛教育收购山东三品恒大教育10%股权。然而,在疫情的影响下,三盛教育决定终止收购恒大教育的股权,并与恒大教育的负责人王静签署了《股份回购协议》。按照协议王静履行了部分回购款1528万元,但截至2020年12月31日,王静应支付未支付股权回购款7267.4万元。对此,三盛教育已经提起了仲裁,最新的裁决书显示,被申请人王静需要支付回购款、利息、违约金、律师费、仲裁费共计约7308万元。

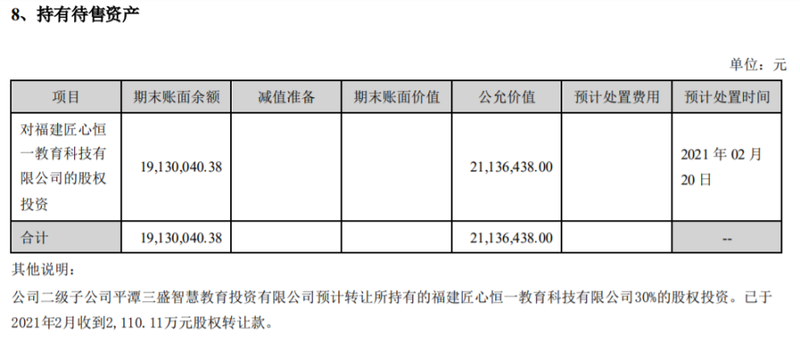

2019年,三盛教育收购恒一教育30%股权,然而恒一教育一直处于亏损状态。随后在2020年,三盛教育试图出售恒一教育,今年2月,三盛教育表示已经收到2110万元的股权转让款。

山东三品恒大教育、恒一教育的境况背后,三盛教育从“买买买”变成了“卖卖卖”。

1.53亿投资“打水漂”?

除了外部收购的标的不尽如人意,三盛教育的内部孵化也无疾而终。

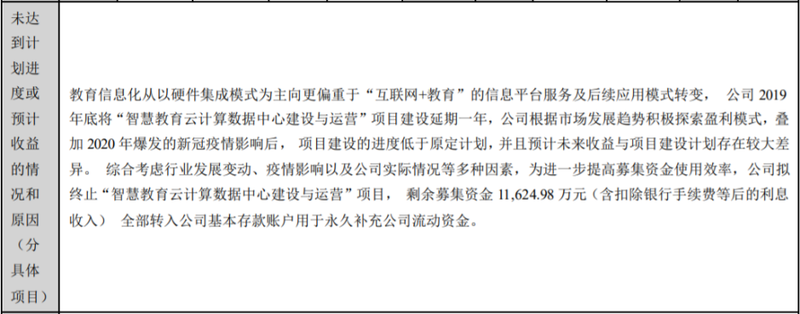

2017年,汇冠股份(三盛教育的前身)通过发行股份增资的方式募集资金5.17亿元。其中,2.5亿元用于云计算数据中心建设与运营项目,项目周期为三年。

然而到2019年,三盛教育又宣布将云计算项目完成日期延期到2020年12月31日。

2020年7月,“智慧教育云计算数据中心建设与运营”项目终止。根据2020年财报,云计算项目累计投入了1.53亿元。也就是说,这个智慧教育云计算项目,白白投入了1.53亿元。

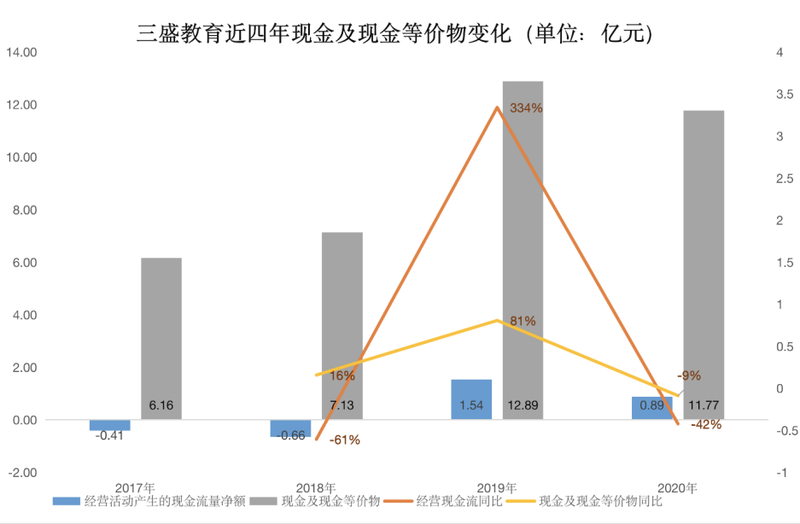

持续的投入、甩卖、割肉后, 2020年,三盛教育现金及现金等价物余额11.77亿元,同比减少9%。经营活动产生的现金净流入0.89亿元,同比减少42%。

从三盛教育身上,看到的是转型教育的迷茫。外部并购挫折不断、内部孵化无疾而终。这家A股教育公司的困境也似乎正在一步步逼近。