投稿来源:节点财经

早在21世纪初,就有女明星为玻尿酸“疯狂”,宣称“如果没有玻尿酸,一天都活不下去。”近十年以来,玻尿酸逐步从女明星的美颜神器走入大众生活,成为普通爱美人士的常见医美消费品。而在这一普及趋势的背后,是多家国产玻尿酸巨头的崛起。

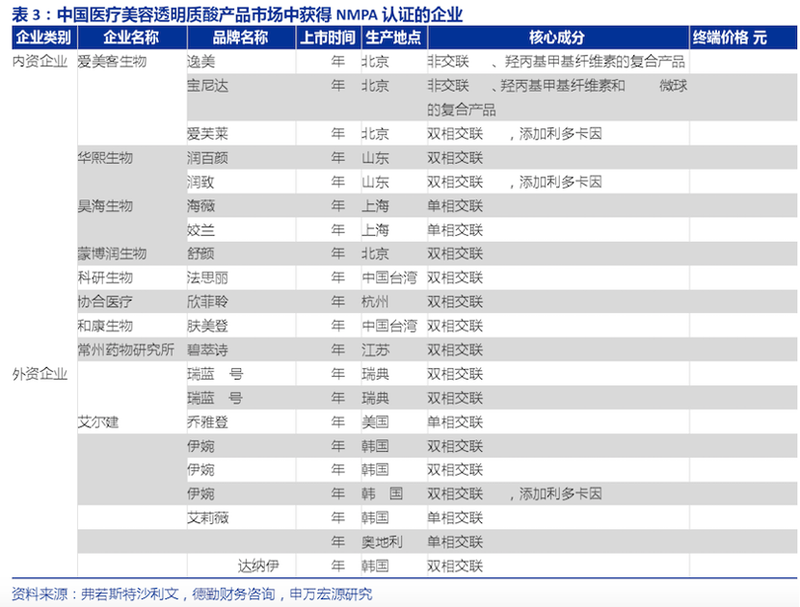

在中国近千亿元的玻尿酸市场中,国产玻尿酸三巨头华熙生物、昊海生科和爱美客大致瓜分了超20%的市场份额。而剩余的超七成市场依然被海外品牌所占据:韩国LG(旗下“伊婉”品牌)、美国Allergan(乔纳登)、韩国Humedix和瑞典Q-Med四家外国厂商共计占据了近75%的国内市场份额。

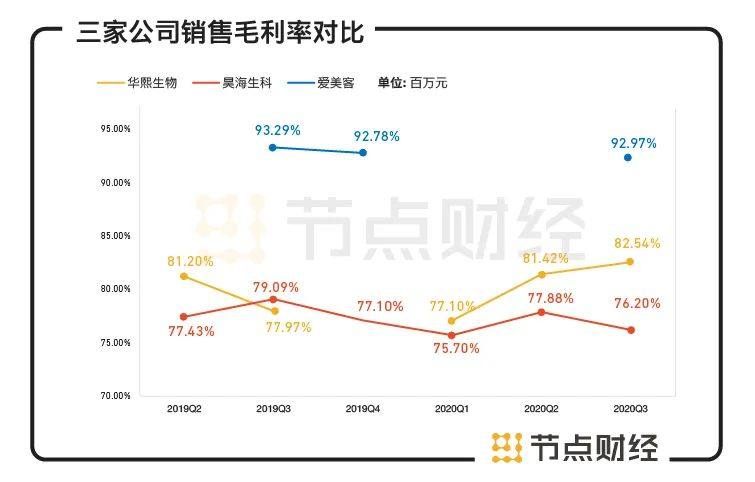

虽然市场份额有待扩张,但国产巨头的一针玻尿酸背后,却有着堪比酒业龙头贵州茅台的高毛利率:2020年上半年,华熙生物、爱美客和昊海生科的毛利率分别为80.9%、90.22%和77.21%,同期茅台的毛利率约为90%。

另外,玻尿酸产品往往还具有较高的复购率:作为一种存在于人体真皮层组织中的透明质酸,玻尿酸具有填充效果和兼容性,经常被用于补水、填充和除皱等微整形及美容项目。不过,因为这一原料在人体中可吸收,其效果多只能维持几个月,用户往往需要多次复购产品。

高毛利率、高复购率,加上广阔的市场空间,助推着华熙生物、爱美客和昊海生科三家玻尿酸龙头在A股的市值分别超过727亿元,631亿元和187亿元。这同时也让国产玻尿酸看起来像是一门躺赚的生意。但事实是否果真如此?节点财经将以国产玻尿酸龙头华熙生物为例,通过剖析其业务结构、财务情况等尝试解答上述疑问。

01

稀缺牌照造就垄断

2018年底,故宫博物院和国产美妆品牌润百颜联名推出的“故宫口红”火遍全网,这让其背后的生产商华熙生物进一步走到台前。

华熙生物系华熙集团旗下生物科技板块。前身为成立于2000年1月的中外合资企业——山东福瑞达,以玻尿酸原料及系列终端产品的研发、生产、销售和生物发酵技术为核心,公司于2008年10月在港交所挂牌上市。2017年11月公司私有化,从港交所退市。2019年11月登陆科创板。

按用途和功能,玻尿酸主要可分为医药级、化妆品级和食品级。这意味着玻尿酸不仅可以用于医疗美容、骨科治疗和眼科治疗等医药级领域,还可以作为化妆品和保健食品的基础成分等。

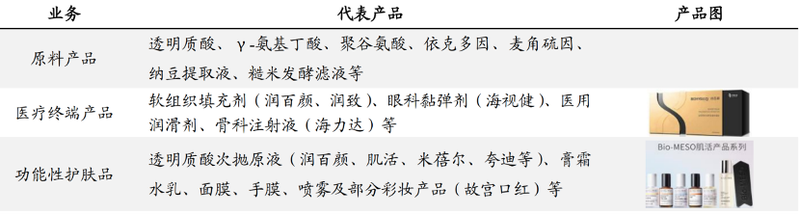

在业务结构方面,华熙生物的路线是“多只脚走路”:公司既生产原料药,又生产医美产品,还卖护肤品。根据研究机构Frost & Sullivan的数据,2018年其透明质酸(即玻尿酸)原料销量在全国市场的占有率为近36%,是国产玻尿酸行业的霸主,也是全球最大的透明质酸生产及销售企业。

图片来源:申万宏源研究

相较而言,其他两家玻尿酸公司的产品路线相对更集中一些:爱美客仅售卖医美终端产品(玻尿酸、肉毒素、童颜针等);而昊海生科的产品主要集中在医药领域,分为眼科、整形美容与创面护理、骨科、防粘连及止血四大板块。

对三家公司来说,不同的产品组合带来了不同的市场空间和毛利率。相对而言,爱美客的毛利率最高,超过90%。华熙生物和昊海生科的毛利率相对接近,基本在70%到80%之间。

数据来源:财报

玻尿酸不同级别的原料对技术水平和质量控制有不同要求,这导致其毛利率有一定差别。拿华熙生物来说,其旗下主要有三大主营业务:透明质酸原料、医疗终端产品和功能性护肤品。2019年其原料产品、医疗终端产品和化妆品的毛利率分别为76%、86.7%和78.5%。

安信证券研报显示,由于医药级原料附加值高,单价远高于其他两种原料类型,2018年全球医药级原料销量占透明质酸原料总销量的4%,销售额却占透明质酸市场总销售额的50%,同期化妆品级和食品级原料销售额占比分别为40%和10%。对相关企业来说,可以说是“得医药级者得天下”。

不过,值得注意的是,在玻尿酸行业,医美和护肤是两个维度,医美行业用的玻尿酸原料要求是医用级,原料生产商必须具有医药级原料生产资格,准入门槛极高。

公开资料显示,我国目前仅有14家企业的23种注射用玻尿酸产品通过了国家药品监督管理局认证获批上市,包括6家进口企业和8家国产企业。华熙生物目前共有”润百颜”和“润致”两种产品获批。其中,润百颜曾作为杨颖黄晓明婚礼的伴手礼而一战成名。

拥有了“稀缺牌照”,是相关玻尿酸企业形成“垄断”的重要原因之一。不过,伴随着更多资本和企业涌入赛道,对华熙生物来说,这一垄断优势能否继续保持依然是个未知数。

图片来源:弗若斯特沙利文,德勤财务咨询,申万宏源研究

02

销售费用攀升,研发支出却垫底

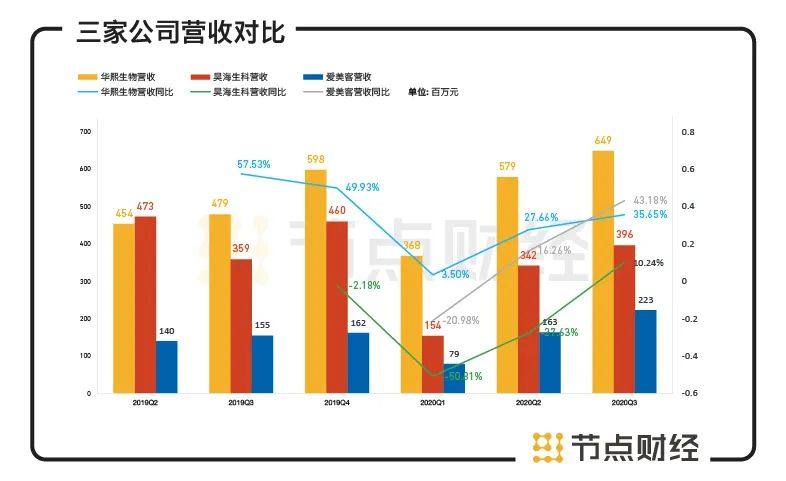

对如今的年轻人来说,利用下班间隙打上一针玻尿酸并非罕见之事。受益于“颜值经济”的发展,华熙生物经历了一段业绩迅猛发展的阶段。财报显示,2018年和2019年,华熙生物的营收分别约为12.6亿元和18.9亿元,分别同比增长约54%和49.3%;2018年和2019年,其净利润分别约为4亿元和5.9亿元,分别同比增长约90%和38.2%。

不过,到2020年,在新冠肺炎疫情等外部环境冲击下,其季度营收增速明显下降:财报显示,2020年前三季度华熙生物实现营收16亿元,同比上升24%;归母净利润为4.4亿元,同比上升5.1%。三季度公司营收为6.5亿元,同比提高35.7%。

数据来源:财报

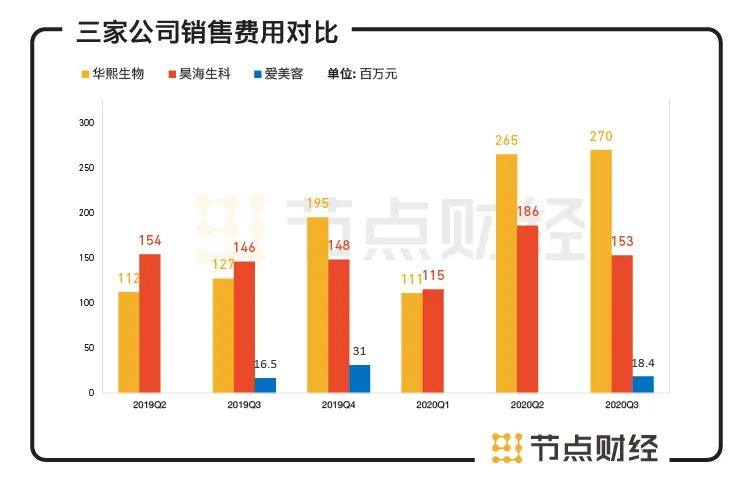

与此同时,华熙生物的净利润增速也同比下滑,第三季度净利润为 1.7 亿元,同比增长12.78%,低于竞品爱美客的55.97%和24.3%。这一定程度上与公司砸下的大量销售费用有关。

数据来源:财报

财报显示,华熙生物近几年的营销支出年年攀升。从2016年到2019年,公司的销售费用率从14.6%上升至2019年的27.6%。2020年前三季度,公司的销售费用为2.7亿元,是营收的四成。财报称,销售费用的主要用途是营销,特别是化妆品营销。

财报显示,华熙生物的功能性护肤品非常依赖线上销售。公司2020年前三季度的销售费用除了用于网红带货等线上推广,还大力加强了传统广告投放等。比如,2020年8月,华熙生物在李佳琦、薇娅直播间总计投放高达8次,其中夸迪4类产品登陆李佳琦直播间4次,肌活、润百颜登陆薇娅直播间各2次。

数据来源:财报

销售费用增长的同时,华熙生物的净利率过去六个季度也持续下降,从32.69%降至27.38%,这也进一步反映了费用支出增加对公司的影响。

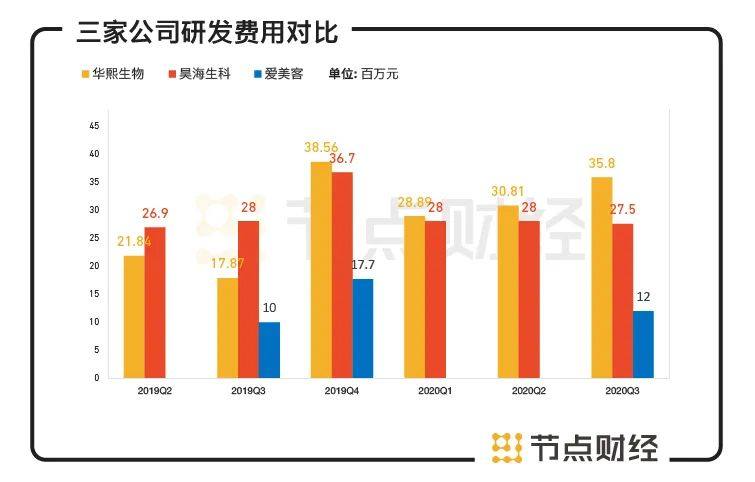

除了销售费用高企,华熙生物另一被诟病之处是“技术较弱”。相比登陆科创板的其他生物科技企业,华熙生物的研发投入占比可以说是少得可怜。

作为一家市值排名前十的科创板公司,华熙生物2019年的研发支出仅为0.93亿元,在营收中占比仅4.98%,占比在可比129家科创板上市公司中排名106位。

研发投入不高对华熙生物来说似乎并非新鲜事。招股书显示,2016年到2018年,华熙生物的研发费用分别为2396万元、2572万元及5287万元,在营收中的占比分别仅为3.27%、3.14%和4.19%,明显低于科创板上市科技公司行业标准15%的“红线”。研发支出占比过低甚至一度导致上交所向其发来质询。

数据来源:财报

对此,华熙生物曾对媒体回应称,透明质酸原料领域已经处于技术成熟阶段,不能完全只看其研发投入占比,而忽视其研发成果。不过,这一回应是否合理令人质疑。

根据相关公告,华熙生物的核心技术之一,即发酵法生产透明质酸的专利技术,主要是公司2001年以45万元从山东生物药物研究所收购而来。财报显示,截至2019年年末,华熙生物的账面无形资产总额为3.85亿元,其中九成是土地使用权,作为科创企业最核心的专利无形资产账面余额却仅有0.14亿元。

对生物制药公司来说,专利无形资产是重要“护城河”,而技术壁垒往往是维持产品毛利、稳定公司市场地位、影响产品议价能力的关键。如果没有高技术壁垒,一旦更多厂商涌入,相关企业或将面临价格战危机。这被认为是华熙生物的发展隐忧之一。

03

玻尿酸帝国下的风险

玻尿酸作为朝阳行业,因为具备高毛利率、多应用场景等特点,其潜力正在被不断释放。

安信证券报告显示,中国即将成为医美第一大国,三千亿市场值得期待。2019年中国医疗美容市场规模达到1769亿元,增长率为22.2%;2019年中国医美用户1367.2万人,预测2023年医美用户达2548万人。而在其中扮演着重要角色的玻尿酸,也将迎来新的爆发期。

弗若斯特沙利文报告显示,2018年全球透明质酸原料市场销量达到500吨,2014-2018年复合增长率为22.8%,预计2023年全球市场销量能达到1150吨。其中医药级、化妆品级、食品级透明质酸原料销量的年复合增速分别约16%、13%、23%。

在行业广阔前景的加持下,作为玻尿酸原料龙头的华熙生物一扫此前港股时期的市值低谷,成了A股资本市场的香饽饽。

从港交所退市后,2019年11月6日,华熙生物成功登陆科创板,实际募资23.69亿元。公司上市3日股价即破百元,随后稳定在80余元/股。截至2020年12月1日,其市值约为727亿人民币,对应市盈率124倍,和2017年11月港股退市时16.24港元/股、59亿港元市值、31倍市盈率的成绩相比,短短两年内其市值暴涨超14倍。

在科创板的造富效应下,华熙生物实际控制人的财富再上新台阶:华熙生物控股股东、董事长赵燕合计持股65.86%,以2020年12月1日的收盘价151元/股计算,A股账面市值超四百亿元。

不过,华熙生物在港股和A股资本市场如此巨大的市值差,也让市场担忧其中的资本泡沫。同时,考虑到华熙生物在内的多家玻尿酸企业如今的成功与早期技术研发带来的资质壁垒息息相关,一旦随后更多资本和竞争对手涌入,这一壁垒被突破,玻尿酸公司躺着赚钱的日子是否还能维持?种种问题,均是风险。