投稿来源:美股研究社

靠卖瑜伽裤,撑起Lululemon400多亿美元市值。

北京时间9月8日美股盘后,Lululemon对外公布其2020年第二季度财报。今年以来受疫情黑天鹅事件影响,全球不少国家的零售业开局艰难,但Lululemon是为数不多的成功避开卫生事件带来的影响的公司之一。今年以来,Lululemon股价上涨幅度近56%。

从二季度财报的关键指标来看,季度总营收为9.03亿美元,同比增长2%;净利润表现为8680.1万美元,同比下降31%;营运利润为1.24亿美元,同比下降26%。从营收增速放缓、利润同比下滑的财报数据来看,投资者和资本市场对这份财报不甚满意,再加之受美国三大股指的集体下跌的不利影响,Lululemon盘后股价跌幅逾3%。

作为全球知名的运动品牌,Lululemon在二季度的线下零售店大部分恢复开业,但线下门店营业却并未带来线下销售额的增长。尽管不少运动零售品牌二季度业绩仍因线下门店关闭而出现营收下降的影响,但我们也看到不少运动品牌商在电商上实现了指数级增长。被称为瑜伽服里的LV,透过Lululemon这份财报,其在2020年下半年股价能否继续保持较好的涨幅?

线下销售额同减逾50%,门店虽开但消费热情缺乏

本季度财报数据显示:线下门店的收入为2.872亿美元,相较于上年同期的5.838亿美元,同比下滑51%。财报中表示,本季度线下门店销售收入的减少是由于卫生事件关闭了众多线下门店,仍在营业状态的线下门店也对营业时间和进店人数进行了部分限制。

截至2020年8月2日,Lululemon全球506家线下门店中有492家开业,开业的门店数约占全球总门店数的97%。2020年二季度,Lululemon新开张的线下门店数为17家,其中中国区新增8家线下门店,为增幅最快地区。

在全球运动零售品牌出现门店倒闭潮的当下,Lululemon仍在增加中国线下门店数也说明中国市场未来较好的发展前景。中国区庞大的市场规模和消费人口,以及日益攀升的瑜伽行业需求,给予了Lululemon继续加码中国市场的信心。

从全球范围来看,3-5月,全球90%的耐克自营和经销商线下实体店停业超过8周,批发客户的产品出货量下降50%。二季度耐克财报数据显示:线下门店销售收入同比减少71%。

今年4月,阿迪达斯全球70%的门店都不得不关闭,5月开始陆续营业,截至6月底,83%的线下门店已经开始运营,部分缩短了营业时间。阿迪达斯最新财报数据中提及,二季度线下门店收入同比下降65%

因线下门店恢复开业后仍存在的隔离措施,在影响线下收入的同时,也加重了Lululemon库存积压的问题。今年一季度的财报数据中,公司的库存增加了41%。不过,对于库存积压问题,公司管理层认为,这不是一个财务风险信号。因为其40%的积压库存产品为畅销的经典系列,而并非时效性产品,因而这也在一定程度上缓解了库存压力。

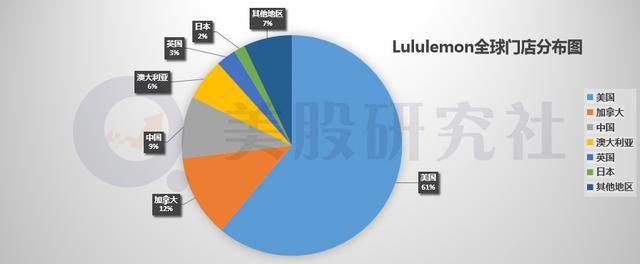

虽然二季度Lululemon在中国市场的新增门店数最多,但从全球线下门店整体格局来看,欧美才是Lululemon的大本营和核心市场。二季度中国线下门店数仅占总门店数的9%,2019年Lululemon 80%的销售额来源于北美市场。

本季度,Lululemon线下门店开业且销量逐步恢复的同时,耐克、阿迪达斯等运动品牌的线下门店也在逐步开始营业,但由于Lululemon在中国市场的门店数量远远少于耐克和阿迪达斯,因而在二季度全球线下门店营收增速上可能不敌耐克或阿迪达斯。这或许也是财报发布后股价下跌的原因。

Q2电商业务再度“吸睛”,中国区成Lululemon重点掘金地

本季度,Lululemon电商业务收入仍展现出不俗的增长表现。财报显示:电商业务销售额为5.534亿美元,与去年同期相比,同比增幅为155%。

今年一季度Lululemon电子商务销售额同比增长70%,大大超过了过去12个月电子商务销售额41%的增长速度,占营收比重为54%。而本季度电商销售额的增速在一季度基础上实现了较大增幅,占季度总营收比重也上升至61.4%。优良的数据表现使得其电商业务板块也深受投资者和分析师的关注。

电商业务的快速发展并非仅限于本季度,2019年Lululemon电商收入增长32.5%,达到11.4亿美元,远高于线下17.6%的增速。以中国市场为例,去年Lululemon在中国市场的电商收入增幅高达70%,在全球所有地区中涨幅最高。这一方面得益于得益于品牌实体门店网络在大中华区的持续扩张,推高了线上版块的销售收入;另一方面,流量增长还来自于 Lululemon 扩充产品线,推出了包括运动外套 City Sweat 等产品,以求吸引更多男性消费者。

虽然本季度Lululemon电商业务表现亮眼,但其他运动品牌的电商业务也得益于卫生事件而实现了较大幅度的增长。二季度阿迪达斯的电商业务占总营收的三分之一以上,自营电商销售额增长了93%;而耐克数字产品销售额在二季度增长了75%。

对于本季度电商业务版块的表现,Lululemon公司管理层表示:对第二季度的整体业绩感到满意。随着全球越来越关注健康的趋势,2020年很可能是lululemon的拐点。"此外,一旦消费者习惯了线上购物,便会逐渐形成一种长久的习惯。这对于公司电商业务的持续增长是有利的。

用线上销售提振线下业绩,是运动零售品牌在今年一二季度的普遍打法。为对冲线下门店收入的下滑,阿迪达斯加码了对电商业务的投资。此外,耐克也在线上线下发起一系列促销活动来提振销售。

不同于耐克、阿迪达斯采取运动明星代言的推广方式,Lululemon成功崛起的关键在于其线下瑜伽社区营销所形成的良好氛围,吸引潜在消费者购买其产品。如果今后的业绩增长过度依赖于电商业务版块,无疑会在一定程度上削弱其品牌体验,恐怕会对其长期发展不利,这也成为投资者担忧所在。

市值超安德玛位列全球第三,Lululemon离耐克还差多远?

目前,Lululemon的市值已达436亿美元,总市值已经超过安德玛,位列全球第三,有无可能在未来比肩耐克?

Lululemon能够在运动品牌中快速崛起,主要是抓住女性群体,和瑜伽服这个小众门类赛道。此前,主流运动品牌耐克、阿迪达斯、安德玛的主要受众均为男性,面向女性的产品较少。据数据统计,除Lululemon外其他主流运动品牌中的女性市场占比都较小,大约在20%-30%左右。未来,可预计女性运动产品仍存在较大的可挖掘增长空间。

从全球发展趋势而言,健康已逐渐成为风潮,且经过此次全球公共卫生事件后,公众对于健康会更为关注。以中国市场瑜伽产业为例,据艾瑞数据,2018年规模为322.1亿元,2019年这一数字为393.9亿元,至2020年预计将达到467.6亿元。摆在Lululemon面前的,无疑是一片蓝海市场。

此外,从本季度Lululemon的经营成效来看,其拥有服装零售业最高的坪效(零售额/门店面积),直营店每平米年销售额为1.7万美元,在全美零售业中位列第四,仅次于苹果、墨菲美国、Tiffany,Under Armour和Nike均不及它的三分之一。

但不可忽视的是,竞争对手也在聚焦瑜伽市场。耐克在2017年开始把矛头指向女性紧身裤,在几千家专卖店中设置了运动女裤专卖区;Under Armour从男性起家,但也开始为女性开发运动服;甚至Victoria's Secret(维多利亚的秘密)也增加了运动文胸和瑜伽裤产品。

耐克、阿迪达斯相较于Lululemon而言,其最大的优势在于强大的服装供应链,能够在原料供应商上拿到较低的价格,运用规模优势打价格战挤兑Lululemon市场份额。lululemon目前的国际销售渗透率占销售额的11%,而其它全球品牌(例如耐克)的销售额占50%或更高,lululemon在这方面面临不小的挑战。

而从目前产品零售价位上来说,Lululemon的价格区间在600-1200元人民币之间,在与UA、阿迪达斯、耐克等竞争对手的同类产品对比中,属于中高端价位,这可能导致对价格敏感的人群缺乏吸引力,从而在相当程度上限制流量的增长。

除价格定位,从产品类型上而言,Lululemon目前的业务核心为女性瑜伽服,虽然为拓宽盈利渠道也已经布局洗发水、化妆品等门类,但相较于耐克等竞争对手,覆盖的产品类型仍较为狭窄,从而对于吸引流量起到一定限制作用。

截至美股研究社发稿,耐克最新市值约为1758亿美元,大约是Lululemon的4倍。虽然Lululemon发展态势良好,但在全球门店数、全球市场渗透率、产品丰富度上仍处于劣势,挑战耐克恐怕还尚需时日。