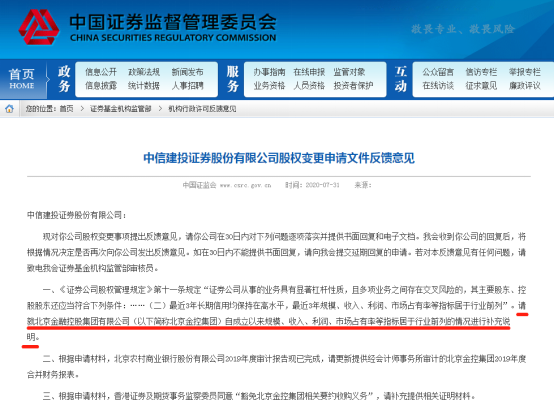

7月31日,证监会对中信建投股权变更事项提出反馈意见,该反馈意见要求对北京金控集团相关情况作出说明。

相关反馈意见中指出股权转让对象北京金控集团“指标居于行业前列”、合并财务报表、港证监同意豁免证明材料三项问题。

北京金控集团多项指标居行业前列?请补充说明

证监会要求中信建投就北京金控集团自成立以来规模、收入、利润、市场占有率等指标居于行业前列的情况进行补充说明。

《证券公司股权管理规定》第十一条中有规定,证券公司从事的业务具有显著杠杆性质,且多项业务之间存在交叉风险的,其主要股东、控股股东还应当符合一定条件,其中,“最近3年长期信用均保持在高水平,最近3年规模、收入、利润、市场占有率等指标居于行业前列”。

证监会要求中信建投更新提供经会计师事务所审计的北京金控集团2019年度合并财务报表。之所以有此项反馈意见是由于,根据申请材料,北京农村商业银行股份有限公司2019年度审计报告现已完成。

此外,根据申请材料,香港证券及期货事务监察委员同意“豁免北京金控集团相关要约收购义务”,证监会要求中信建投补充提供相关证明材料。

此次证监会对中信建投的股权转让反馈,源于年初的国有股份转让。

中信建投1月20日公告称,公司第一大股东北京国有资本经营管理中心,拟将所持公司26.84亿股A 股股份(占总股本的 35.11%)无偿划转至北京金控集团。

北京金控集团出资人职责由北京市国资委履行,实际控制人为北京市国资委。

3月19日,中信建投接到北京国管中心通知,本次无偿划转已经收到北京市国资委《关于同意北京国有资本经营管理中心将所持中信建投证券股份有限公司的股份无偿划转至北京金融控股集团有限公司的批复》。本次无偿划转尚待取得证监会对北京金控集团作为证券公司主要股东的股东资格核准。

4月23日,中信建投向证监会递交变更持有5%以上股权股东的申请材料。此次变更是中信建投原第一大股东北京国有资本经营管理中心,将其所持有的35.11%股转无偿划转至北京金控集团。

业绩爆发与“绯闻不断”交织

在年初中信建投股权变动消息公布之时,与中信证券合并的“绯闻”便已经传遍整个市场,且持续至今,并未消停。

会否合并,市场多有传闻,两家券商此前也已多次澄清。

7月5日,针对此前“中信证券与中信建投拟合并”的传闻,中信证券与中信建投双双发布收到上交所有关监管工作函及回复的公告,上交所要求双方说明是否已及时向相关股东征询媒体报道所涉事项并进行信披,两家券商分别予以澄清说明。

根据上交所7月3日监管函,今年4月14日,媒体报道中信证券将与中信建投合并。7月2日,媒体再度报道称,中信证券母公司中信集团将向中信建投主要股东中央汇金购买中信建投股权,以此推动中信证券和中信建投的合并,该计划已获两家证券公司党委批准。

中信建投回复称,7月2日媒体报道出现后,公司向中央汇金进行了口头问询,在确定未得到任何股东有关上述传闻的书面或口头的信息,公司不存在应披露而未披露的信息之后,公司于当日晚间及时披露了《澄清公告》。7月3日,中信建投向中央汇金书面征询,并于7月5日收到《中央汇金投资有限责任公司关于中信建投证券股份有限公司有关媒体报道事项征询函的复函》。中央汇金称,截至目前,中央汇金不存在涉及中信建投应披露而未披露的重大信息。

公司股价也频频遭到炒作,7月28日,中信证券拟调整公司章程,中信建投“碰巧”同一日公布了新的公司章程,市场“听风就是雨”,公司股价次日再度遭到爆炒,7月29日,中信建投收涨7.9%,中信证券收涨4.82%。

尽管合并绯闻不断,中信建投的业绩并未落下,2020年上半年营收、利润迎来暴增。

中信建投7月23日发布业绩快报称,公司2020年1-6月实现营业收入99.00亿元,同比增长67.63%;归属于上市公司股东的净利润45.78亿元,同比增长96.54%。

业绩增长主要原因是由于报告期内公司自营投资业务收入、经纪业务手续费净收入及投行业务手续费净收入等主要业务收入相比上年同期均有较大幅度增长所致。

对于中信与建投二则合并与否,我们不得而知,但妨碍我们做一个假设。假设二者合并,则合并后的券商的确称得上“航母级券商”,合并计算业绩后,这艘“航母级券商”上半年营收将达到366.43亿元,占全行业17.17%;合并后上半年净利润135.04,占全行业16.24%。

(来源: 财联社 记者:高云)