投稿来源:异观财经

异观财经消息,北京时间3月31日,美股盘前,慧择保险(NASDAQ:HUIZ)以下简称“慧择”发布截至2019年12月31日第四季及全年未经审计的财务业绩报告。这是慧择正式挂牌纳斯达克后发布的首份财报。

财报数据显示,2019年Q4营收2.58亿元,同比增长44.2%,环比下滑9%;净亏损750万元,上年同期净亏损420万元,同比扩大。全年保费总额(GWP)突破20亿元,四季度达成保费总额6.4亿元。

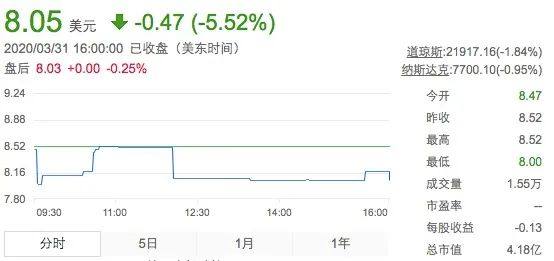

财报发布后,截至异观财经发稿前,慧择报收8.05美元,总市值4.18亿美元。

慧择高度依赖的佣金收入Q4环比下滑10%

慧择保险成立于2006年,通过在平台上分发由保险合作伙伴承保的保险产品,帮助他们吸引大量的保险客户购买保险产品,进而从合作的保险公司赚取佣金获得收入。

根据慧择保险此前招股书披露,截至2019年9月30日,慧择提供了大约1229种保险产品,包括约236种人寿和健康保险产品,以及约993种财产和意外伤害保险产品,业务范围涵盖健康险、人寿险、意外险、旅游险、企业险等全险种。但产品主要涵盖人寿和健康保险产品、财产和意外伤害保险产品两大类。

从运营收入构成来看,主要由佣金收入和其他收入构成,佣金收入是主要收入来源。

高度依赖的佣金收入环比下滑10%。财报显示,慧择2019全年营收9.93亿元,较2018年的5.09亿元,增长95.2%。其中,佣金收入9.82亿元,较2018年的5.04亿元,增长95%。2019全年,佣金收入贡献了98.9%的营收,而2018年佣金营收占比为99%。

2019年四季度,慧择营收5.58亿元,较上年同期的1.79亿元,增长44.2%,较上一季度的2.84亿元,下滑8.9%。其中,佣金收入2.54亿元,较上年同期的1.77亿元,增长42.9%,较上一季度的2.81亿元,下滑9.6%,营收占比为98.2%,低于上年同期99.1%的营收占比,也低于上季度98.9%的营收占比。

(数据来源:财报)

严重依赖第三方渠道,缺少自身流量合规风险加大

招股书披露信息显示,慧择销售方式主要是依靠第三方渠道“间接销售”,慧择通过与流量渠道合作,包括社交媒体意见领袖和一些金融机构。慧择合作的间接销售渠道广泛覆盖微信公众号、知乎、微博等社区,发布知识科普、产品测评、产品对比等内容。

根据最新财报数据显示,截至2019年底,慧择保险累计服务的保险用户达到630万,较2018年底的530万,增加近100万。不过这里需要强调的是,慧择保险服务的保险用户,并非是慧择自有注册用户。慧择依赖社交媒体KOL等第三方内容分发渠道,面向C端用户营销保险产品,进而通引导C用户购买产品。

根据此前招股书信息披露,截至2019年9月30日的前9个月,慧择合作的社交媒体意见领袖为16500个,相比较而言,2017年和2018年,合作社交媒体意见领袖的数量分别为14563个和17048个。

由此不难看出,慧择保险严重依赖第三方内容分发渠道,慧择作为中介机构缺少自身流量,势必导致运营成本和费用的增加。

财报数据显示,2019全年,慧择总运营成本和费用从2018年的4.84亿元,增长104.9%至9.92亿元。2019年Q4,慧择总运营成本和费用为2.69 亿元,较上年同期的1.71亿元,增长56.9%,与上一季度的2.69亿元基本持平。2019年Q4,慧择收入成本从2018年同期的1.14亿元,增长40.3%至1.60亿元。

(数据来源:财报)

慧择表示收入成本的增加,主要是由于支付给用户流量渠道进行营销的渠道成本增加,以及(较小程度上)与其保险顾问进行直接营销有关的人事成本增加。

财报显示,2019年Q4,慧择支付给用户流量渠道的服务费从2018年同期的1.02亿元,增加至1.38亿元,分别占间接营销经济收入的71.5%和75.5%。慧择保险对第三方内容分发渠道的依赖程度在增加。

同时,慧择面临合规风险在加大。互联网保险业务监管办法(征求意见稿)》明确规定,仅持牌机构自营平台可销售保险。慧择的确有全国性保险经纪牌照和保险网销资格,但它也在招股书中称,“过去一些合作的用户流量渠道尚未获得与我们合作所需的业务许可证或已完成监管注册”。

当前自媒体面临降维打击,贯通产销链条,这对依赖社交自媒体的慧择将产生重大影响。随着监管要求的进一步明确,类似这种无保险资质的营销公众号,将面临更高的监管风险。而慧择作为平台方,主要依赖这些第三方渠道获客,今后在合作渠道的选择上需要确保符合监管要求,否则其自身业务将受到影响。

慧择押注长期险

公开资料显示,慧择保险最早以旅游险、短期健康险起家,从2012年起,慧择开始试水互联网长期险销售,并押注长期险。同年1月,慧择平台上重疾险、人寿险正式上线,采用网上预约+电话投保+线下配送的模式。

慧择保险在财报中披露,2019年达成的长期寿险和健康保险保费约占保费总额的91.3%,而2018年约占75%。此外,在人寿和健康保险产品类别中,慧择于2019年10月扩大了年金保险产品的销售规模,四季度达成的年金保险产品保费为1.8亿元,占总寿险和健康保险产品保费29.2%。

与传统保险公司相比,互联网保险品牌处于弱势地位。消费者在购买长期保险的时候,极其重视品牌和可靠的售后服务。为提升企业品牌形象和提高企业在业界的知名度,慧择在营销上的费用投入不断上涨。

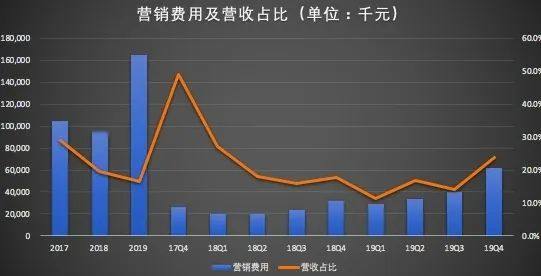

财报数据显示,2019全年营销费用为1.65亿元,较2018全年9461万元,增长74%。2019年Q4,销售费用为6182万元,较上年同期的3145万,增长96.6%,较上一季度的4020万,增长53.8%。

(数据来源:财报)

慧择营销费用增速,无论是从年度还是期内季度同比增速,都远远高于营收同比增速。在营销费用增加的情况下,慧择营收Q4环比增速出现了负增长,Q4净利润出现由盈转亏。财报数据显示,2019年Q4,慧择净亏损750万元,而Q3的净利润为1610万元。

获客成本高企,能否获取自身平台流量,留住客户并提高用户粘性,开发用户长期、持续性保险需求并获得可持续性发展是慧择需要重视的问题。

互联网巨头加入,互联网保险竞争更加激烈。互联网保险赛道早已进入“红海”,股东背景显赫的众安保险、淘宝保险、京东保险等,相对慧择保险都拥有绝对的流量和客户群。

而慧择保险作为中介平台,缺少自身流量就缺少了“护城河”,在流量红利见顶的情况下,通过简单的流量渠道引流变现,成本将不断增加,在互联网保险行业产品同质化、可复制性强的情况下,慧择这种依靠第三方内容分期渠道赚取佣金的商业模式,或将不可持续,企业未来发展会越来越难,慧择保险需要不断提升其自身的核心竞争力。

此外,突然的新冠疫情,增大了保险行业保险资金运用的市场风险和信用风险。慧择也在财报中披露,“疫情对其核心业务产生了不利影响,由于疫情未来发展仍然不确定,认识到其运营和财务结果可能受到不利影响且难以估计。”