安信信托(600816.SH)3月5日收盘价达8.01元/股,自2月1日至今区间涨幅已达99.75%,这个涨幅主要和市场近期炒作证券、创投、信托等金融股有关。

但是事实上,这样的走势与安信信托的基本面无关。安信信托早在1月31日就曾宣布:2018年归母净利润预亏13亿-17亿。

对此,安信信托于2月27日发布风险提示:敬请投资者理性投资,注意投资风险。但是市场炒作的热情不减。

具体来看,安信信托2018年业绩预亏主要受两方面影响:

1、受资本市场波动的影响,公司持有的交易性金融资产公允价值下降、部分金融资产需要计提减值准备;

2、受行业政策调整及市场等多重因素影响,公司手续费及佣金收入同比有所下降。

一、安信和陕国投

在A股3590家公司中,安信信托是目前仅有的两家上市信托公司之一,另一家是陕国投A(000563.SZ)。

这两家公司均于1994年1月上市,算是国内最早一批金融类上市公司。刚上市时,一家位于辽宁鞍山,一家位于陕西西安。从上市当年业绩来看,位于西安的陕国投A营收和净利润要更好一些。

两家空间距离隔着1734公里的公司,从同一起跑线出发后,在日后25年光阴岁月中演绎着各自不同的命运。

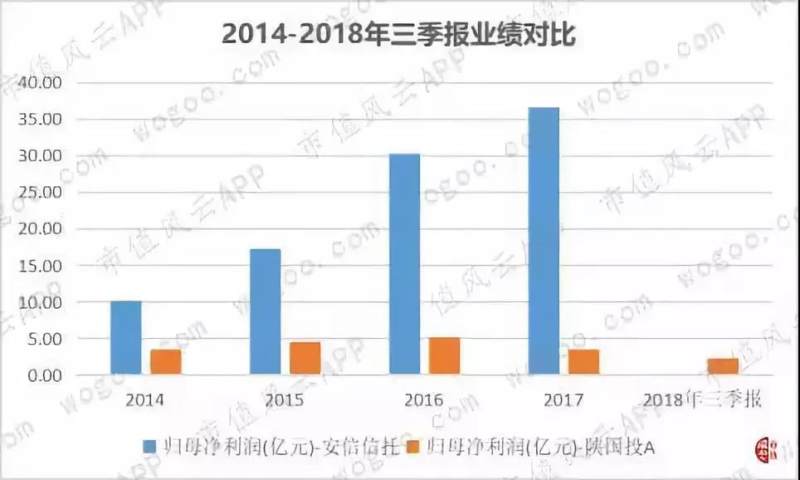

从业绩来看,安信信托1994-2018年三季度,累计实现归母净利润103.69亿;陕国投A则仅实现31.44亿。

原来还在同一起跑线的竞争对手转眼就遥遥领先。故事原本不是这样。2014年之前,两家上市公司业务平分秋色、势均力敌。

1994-2013年,安信信托归母累计净利润为8.97亿,陕国投A累计实现净利润12.36亿,仍然领先安信信托。

真正拉开二者差距的是2014年之后的几年。2014年-2017年,安信信托归母累计净利润4年间累计达到94.48亿;渐渐落后的陕国投A则只有16.72亿。

三十年河东,三十年河西,商业就是这样。2018年前三季度,安信信托业绩再一次被赶超,归母净利润只有2408.73万;而陕国投A高达2.36亿。

但三季报的故事毕竟不是故事的结尾,陕国投A的2018年度业绩快报显示,归母净利润虽然同比下滑7.07%,但也有3.27亿;反之,安信信托2018年归母净利润预亏13亿-17亿。

它们曾经站在同一条起跑线上,然而结果为什么迥然不同呢?是什么让安信信托在2014年-2017年实现逆袭,又是什么导致其目前再现尴尬。

二、安信信托的A股轨迹

安信信托和陕国投A两家信托公司上市以来,经历了我国信托行业整顿期,同行业内其他公司一样,它们熬了很长一段过渡期才步入正轨。

1、历史负担

安信信托前身是鞍山市信托投资股份有限公司(简称“鞍山信托”),由鞍山市财政局等4家单位出资设立,成立时业务涉及证券投资、资产管理、房地产、信贷等多个领域。直到2001年,上市公司主营业务才走上以信托业务为主的轨道。

在2003年之前,鞍山信托控股股东都是鞍山市财政局,在其控股期间,信托行业经历了清理整顿期,加之多种因素,上市公司业绩急转直下,2001年首亏高达2.01亿。

2002年年底,鞍山市财政局将其所持上市公司国家股中的9082.1956万股(占比20%)转让给上海国之杰投资发展有限公司(简称“上海国之杰”)。

上海国之杰斥资1.73亿接过这些股份后,摇身一变成为上市公司第一大股东,实控人变为高天国。

还没来得及高兴,上海国之杰就发现现实远没有预期的好。

接盘时的鞍山信托存在大量历史负债,连续多年资产负债率超过70%;且由于接受贷款的企业无力偿还资金等因素,上市公司账款激增。这个历史遗留问题导致上市公司在2003年、2004年、2006年三年都在亏损。

曾任安信信托董事长的张春景事后在媒体报道中解释了入主鞍山信托的原因:“当时国之杰是想结合自身的地产、商务背景,做一些房地产贷款信托以及其他金融投资业务的拓展。但一开始并不知道它有这么多的问题,拿到手了才发现负担那么重。”

张春景原在上市公司重组过渡期担任董事长,作为一名职业经理人,其被媒体誉为“处理企业疑难问题的高手”。在她的带领下,上市公司经营步入正轨,2008年归母净利润达到2688.92万。

2、重组与保壳

鞍山信托2003年3月28日获准重新登记,考虑到区域经济发展水平对信托业务的影响,次年,鞍山信托便由鞍山迁至上海,那里正是控股股东大本营所在地。

2004年8月18日,公司证券简称由“鞍山信托”变更为“安信信托”。

但此刻的上市公司业绩仍没有重回正轨,2003、2004年连续两年亏损,归母净利润分别为-2996.20万和-6853.11万。这意味着,如果2005年不能扭亏为盈,安信信托将被暂停上市。

雪上加霜的是,按照当时银行业监管要求,2005年安信信托必须彻底清理好历史遗留问题,否则将被取消金融许可证。

为解决上市公司的难题,新旧股东各司其职。其中,上海国之杰多次与上市公司进行资产置换,而鞍山市政府承担上市公司6亿元资产和债务。

2005年,安信信托归母净利润576.8万,成功摘取了退市风险的帽子。

2006年,安信信托全面启动信托业务,却不料由于历史遗留问题、信托计划不及预期等因素,全年再次亏损4351.44万。

2007年,安信信托慢慢从泥潭中走出来,历史问题渐渐解决,信托业务快速发展,当年归母净利润为767.47万,扭亏为盈。

值得一提的是,信托业此时也进入增长快车道,刚刚恢复元气的安信信托享受了几年行业发展的红利。

2008年至2013年间,安信信托的归母净利润从2688.92万增加至2.79亿,5年复合增长率达到59.73%;营收也从1.26亿增加至8.79亿,年复合增长率达到47.32%。

三、“多元化”改变命运

1、风生水起

其实,2014年之前,安信信托与其竞争对手陕国投A业绩差距并不大。2014年之后,安信信托业绩仿佛坐上了火箭,上升势头迅猛。

数据显示,2013年,安信信托和陕国投A的归母净利润分为2.79亿和3.13亿,但2014年,陕国投A归母净利润同比增长12%,达到3.51亿;而安信信托同比增长266.07%,归母净利润超过10亿。

公开信息显示,安信信托目前包括固有业务和信托业务两项业务,这两类业务盈利模式有所不同。

其中,信托业务作为主要收入,主要收取手续费及佣金,信托产品面向工商业、金融业、房地产业、证券投资等领域;固有业务是其利用自有资金进行投资、贷款等活动,收益包括利息、证券投资收益、贷款收益等。

安信信托2015年年报显示,公司当年固有业务资金的用途不再局限于传统的贷款业务,而是利用固有业务资金在贷款、证券市场、定向增发项目等金融产品进行多元化投资运作,实现了业务收入的多元化。

安信信托羽翼日渐丰满,固有业务多元化的同时,信托托业务也保持高速发展。

从下图两家公司信托业务对比情况可以看到,安信信托2014年-2016年,手续费及佣金收入规模和增速远快于陕国投A。

2、炒股折翼

那么,安信信托所称的多元化投资情况如何呢?事实上,在安信信托固有业务中,尤其值得说一嘴的就是它的炒股事迹,最终这事也把上市公司带入水沟。

2015年下半年之后,业务风生水起的安信信托开始投资金融资产,“炒股”力度不断加码。

下表是安信信托历年来固有业务和信托业务营收情况。

可以看到,2015年-2016年,安信信托公允价值变动收益和投资收益都在增长,且二者之和分别达到3.71亿、5.52亿,而信托业务收入2015、2016年营收分别为2.32亿、4.52亿。

风云君据choice不完全统计,2015年下半年至今,安信信托直接持股的上市公司包括:大康农业(002505.SZ)、国中水务(600187.SH)、宏达股份(600331.SH)、科力远(600478.SH)、鹏博士(600804.SH)、已退至新三板的中弘股份(400071.OC)、金通灵(300091.SZ)、中材科技(002080.SZ)、福星股份(000926.SZ)、日照港(600017.SH)、海通证券(600837.SH)、印纪传媒(002143.SZ)。

看一眼很容易就会发现,这个组合以壳股为主。

由于无法公开获取安信信托的炒股操作明细,不能准确知道股票的卖出时间,但是粗略统计,这些股票投资,大部分都是亏的。

当然,众多股票中,安信信托踩雷印纪传媒的事迹众所周知,这笔投资,坑杀了安信。

公告信息,2018年1月29日,安信信托斥资13.6亿,从印纪传媒(SZ002143)实控人肖文革手中买下1.07亿股,受让价格为12.75元/股。截至2018年9月28日,印纪传媒收盘价仅为3.46元/股。

对此,安信信托拟对持有印纪传媒股票对应的可供出售金融资产全额计提减值损失,此笔操作将减少2018年归母净利润约7.44亿。

此外,安信的投资组合里,还有大神的中弘股份。

2015年股灾至今,股市的波动反映到每个股民的账户里,也会反映到安信信托的财报上。

梳理发现,2015年至今,安信信托年报中公允价值变动收益金额巨大,而且非常波动。2015年-2016年,安信信托公允价值变动收益分别为:1.81亿、2.72亿。

但是,2017年,安信信托公允价值变动收益为-5.98亿;2018年前三季度,公允价值变动收益为-11.5亿。

结尾

几个月后,安信信托将迎来迁址上海后的首次巨亏,其2018年扣非净利润亏损14.6亿至18.6亿。

安信信托,作为专业的金融机构,为其激进的投机风格,付出了惨重的代价。

也再次证明,金融机构收取手续费和管理费才是正道,在炒股这件事上还是要认清自己,自以为是的专业都是自己认为的。

不过,没影响人家今天又涨停了。