6月末,银保监会再出重拳,连发6封监管函,对紫金财险、安诚财险、民生通惠资管、众安在线、幸福人寿、中华联合财险6家保险机构存在的违规行为通报。蓝鲸保险注意到,6家保险机构此次被罚,均因险资运用存不合规行为,不难看出,银保监会目前的监管重点,已盯紧保险资金运用。

多位业内专家向蓝鲸保险分析称,险资运用在多个环节均暗藏风险,首先,需要险企在监管部门的敦促下,提升风险管理能力,加强机构自身制度、规则建设;同时,需要监管机构对险资运用给予充分关注,搭建一个以防控风险为中心的保险资金运用的监管体系,进而实现险资运用的安全性、稳健性。

5家险企被“揪”险资运用不合规,专家:监管不停歇

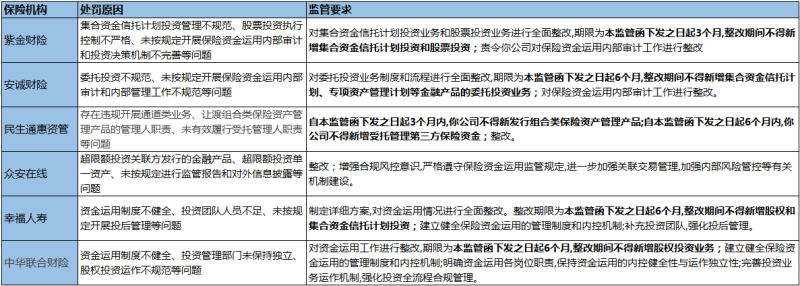

具体来看,6家保险机构中,包含5家保险公司,其中,紫金财险因“集合资金信托计划投资管理不规范、股票投资执行控制不严格、未按规定开展保险资金运用内部审计和投资决策机制不完善等问题”被下发监管函。银保监会要求其对集合资金信托计划投资业务和股票投资业务进行整改,且在3个月内不得新增相关业务。

安诚财险的业务不规范行为,则集中于委托投资、资金运用内部审计与内部管理方面,对此,监管函要求,其在整改的基础上,6个月内不得新增集合资金信托计划、专项资产管理计划等金融产品的委托投资业务。

幸福人寿、中华联合财险的违规问题,体现在资金运用制度不健全方面,同时幸福人寿存在“投资团队人员不足、未按规定开展投后管理等问题”,被责令6个月内不得新增股权和集合资金信托投资计划投资;中华联合财险则同时存在“投资管理部门未保持独立、股权投资运作不规范等问题”,在监管函下发后的6个月内,中华联合财险将不得新增股权投资业务。

另一家被责令整改的险企,是互联网保险公司众安在线,监管函显示,众安在线存在“超限额投资关联方发行的金融产品、超限额投资单一资产、未按规定进行监管报告和对外信息纰漏等问题”,对此,银保监会明令其增强合规风控意识,进一步加强关联交易管理,加强风控建设等。

“监管函虽然是近期下发,但现场检查时间是在去年,这表示监管部门从去年开始,对资金运用中潜藏的风险与违规行为已经较为关注”,国务院发展研究中心金融研究所保险研究室副主任朱俊生分析称。

从监管力度而言,经济学家宋清辉指出,“银保监会针对6家保险机构下发监管函等一系列举措,释放出了监管不停歇的积极信号,预计监管趋严或将成为今明两年的主基调”。

险资投资暗藏陷阱,险企内控、监管严抓实现“双保险”

监管部门强化对保险资金运用监管背后,充分显示了其对险资巨大体量、多样运用渠道的关注。据银保监会数据显示,截至今年4月末,保险业资金运用余额15.40万亿元,其中,银行存款2.05万亿,占比13.32%;债券5.41万亿元,占比35.12%;股票和证券投资基金1.88亿元,占比12.19%;另类投资占比最高,全行业投资6.06万亿元,占比达39.37%。

“保险资金一方面对接资本市场,包括债券市场等,另一方面主要为另类投资,对接实体经济的项目”,朱俊生向蓝鲸保险分析称,在险资多渠道运用,获取收益的同时,也会面临潜藏的风险,包括市场风险、价格波动风险、信用风险、债务风险等多类。

“因此,从监管角度来说,首先,需要敦促保险机构加强风险管理,加强机构自身制度、规则建设,使险企提升以资产负债管理为核心的风险管理能力,如今年3月1日印发的《保险资产负债管理监管规则(1-5号)》,要求保险公司将资产与负债进行对应,避免风险”,朱俊生指出。

从此次下发监管函的处罚原因来看,同样涉及险企在内控环节中的不规范行为,如“未按规定开展保险资金运用内部审计”、“投资机制不完善”、“投资团队人员不足”、“投资管理部门未保持独立”等。

“险资进行投资容易在投资标的合规性、操作以及道德等环节潜藏风险,稍有不慎就有可能对保险公司造成巨大的负面影响”,宋清辉分析称,“险企要想依法合规开展险资投资等相关业务,健全内部投资制度和内控管理势在必行”。

朱俊生进一步分析称,监管部门对险资运用进行监管的另一个发力方向,在于其自身,对保险机构资金运用关注度的不断提升,希望搭建一个以防控风险为中心的保险资金运用监管体系。

事实上,近几年来,监管部门在逐步鼓励保险资金运用,服务实体经济的同时,也在时时调整政策,促使保险资金稳健审慎运作。举例来说,今年1月,原保监会修订保险资金运用管理办法,明确提出禁止受托资金转委托和提供通道服务等行为,加强去嵌套、去杠杆和去通道工作;随后,银保监会副主席陈文辉细数保险公司中存在的“十宗罪”,其中即包括非理性举牌和跨境并购、违规投资、将险资投向层层嵌套产品,放大杠杆等现象。

“整体来说,保险资金运用,需遵循其基本原则,包括险资的安全性、稳健性,使险资实现真正的长期投资与价值投资”,朱俊生总结道。

通道类业务屡禁难止,民生通惠因存款类通道业务被罚

值得关注的是,此次下发的6封监管函中,有1封涉及保险资管机构——民生通惠资管,该资管公司由民生人寿全资控股。

监管函显示,民生通惠在2016年7月至2017年11月,违规开展存款通道类业务45笔,同时让渡组合类保险资产管理产品的管理人资格,形成实质上的转委托,此外,民生通惠股权投资能力、不动产投资能力与信用风险管理能力未能持续达到监管要求。

对此,民生通惠被禁止在3个月内新发行组合类保险资产管理产品;6个月内不得新增受托管理第三方保险资金。

值得关注意的是,民生通惠涉及的45笔通道业务,主要是违规开展的存款类通道业务。据了解,2016年,原保监会发布《关于清理规范保险资产管理公司通道类业务有关事项的通知》,其中明确提到,在清理规范期间,保险资产管理公司暂停新增办理通道类业务。

据蓝鲸保险了解,存款类通道业务,主要是保险资管公司,通过设立资产管理计划等形式,接受商业银行等机构的委托,按照其意愿开展银行协议存款等投资的业务,其中,保险资管公司可收取通道费。

此外,据朱俊生介绍,除存款类通道业务外,信托类通道业务也是保险业常见的业务形式,即保险资金借道信托涉入部分收益率较高、险资不能涉入的投资领域。

“在不同的金融业态环境下,各类业务的范围有所不同,在业务相互融合的状况之下,需要借助于其他通道进行”,他进一步分析称,“进行通道业务,一方面会造成资金在使用效率上的损耗,资金运用的目的在于对接项目,而经过通道的时候会需要支付通道费,使资金在各个金融部门进行空转;另一方面,通道业务往往与资金的多层嵌套有所联系,不利于防控金融风险。”

“此前,在各领域监管机构规则存在差异化的背景下,各类资本通过通道业务进行监管套利,但在资管新规出台以后,通道业务成为重点的管控对象,目前的情况已有所好转”,朱俊生对蓝鲸保险强调道。

由此看来,利益当前,包括民生通惠在内的资管公司,进行通道业务显然有利可图,但不可忽视的是,面临潜在风险,违规行为并不可取,尤其是对于保险资金而言,避免“投机取巧”,稳健投资才是正途。(蓝鲸保险 石雨)