盾安控股集团有限公司(以下简称:盾安集团)是以装备制造、民爆化工为基础,铜贸易和房地产业务为辅,并逐步涉足新材料、新能源的大型综合性企业集团,业务极其多元化。

2018年5月3日,盾安集团被媒体爆出出现流动性困难,各项有息负债超过 450 亿元,震惊资本市场,随后盾安集团信用等级从AA+被评级机构大公下调至AA-。

从盾安集团发债披露的年报数据来看,2018年一季度资产负债率63.93%,有息负债高达441亿,远高于净资产223亿,对子公司担保83.6亿。

在盾安危机爆发之前,很多研究员和投资者可能对下列重要数据视而不见:

盾安集团主营业务盈利能力较弱:2015年、2016年实现营收525亿、586亿,营业利润分别为14亿和13.3亿,但主要来源投资收益和房地产公允价值变动,实际经营利润仅为2.27亿和2.16亿,实际经营毛利率不足0.4%。

2018年一季度毛利率仅有8.15%,而盾安集团2018年3月30日发行的9个月超短期债、债券年利率为7.3%,毛利率差点覆盖不了利息成本。

盾安集团旗下有两家上市公司:盾安环境(002011.SZ)、江南化工(002226.SZ),受集团流动性事件影响已停牌。

风云君曾经写过江南化工的文章《从人工智能到新能源,哪个概念能留住江南化工躁动的心?》,今天我们重点关注一下盾安环境。

(盾安集团姚新义)

一、 大量的关联交易

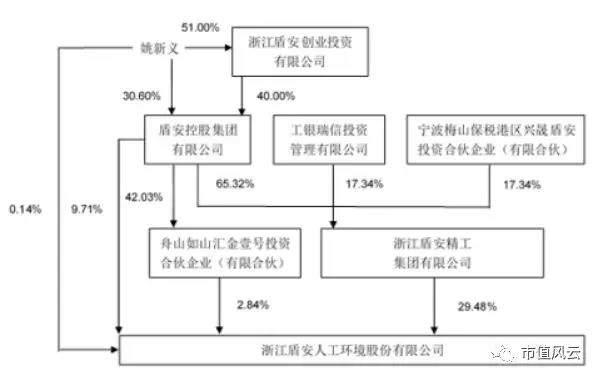

上市公司盾安环境(002011.SZ)的第一大股东为浙江盾安精工集团有限公司,实际控制人为姚新义。

2017年上市公司盾安环境总资产为138亿,负债有94.24亿,资产负债率为68%,每年负债总额都在上升,2017年负债率达新高:

在庞大的负债之外,盾安环境还有大量的关联交易:

1、2016年实际控制人姚新义的关联公司占用盾安环境8580万;

2、2017年盾安环境向关联公司采购额度为2.88亿,向关联公司销售额度仅有2195万,上市公司资金有可能通过采购方式的关联交易流入集团公司。如果采购交易价格不公允,盾安集团则有可能通过这种方式侵占公司利润;

3、此外,盾安环境子公司采购了实际控制人姚新义另外一家关联公司浙江盾安供应链管理有限公司2.37亿的设备、工具及配件,浙江盾安供应链管理有限公司为盾安环境第四大供应商。

2018年4月16日股东大会同意:盾安环境和盾安集团为连带责任关联互保,互保金额为13亿。

截止2018年5月3日,盾安环境为盾安集团担保了8.2亿,盾安控股为盾安环境担保了7.075亿,盾安环境应付盾安控股的借款余额为2.85亿。

2017年底,盾安环境与兄弟上市公司江南化工有2亿互保,对子公司有11.1亿担保余额。

二、 投资几乎全军覆没

从商誉历史减值来看,江苏大通、天津临港、沈阳水务、上海风神的商誉全额作了减值。

1 武安顶峰

武安顶峰为电能电热生产销售公司,2014年5月盾安环境子公司天津节能5437.75万收购武安顶峰全部股权(形成3787.96万商誉)。

2013年武安顶峰的营业收入为4087万,净利润为-3038万,收购时净资产为-4466万,明显是高溢价购买,结果2016年及2017年武安顶峰业绩均不及预期做了减值。

2015年武安顶峰营业收入为8566万,净利润为-2233万,但2015年盾安环境并没有做商誉减值准备,此事还被深交所问询。

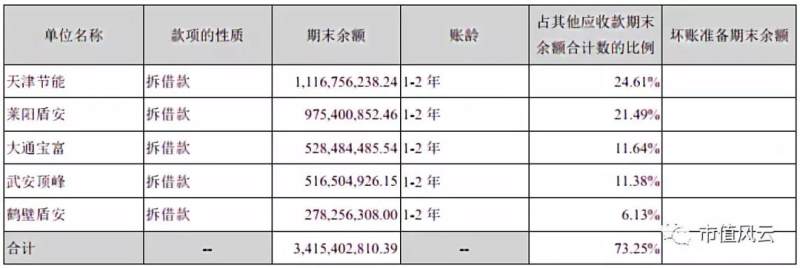

在盾安环境母公司财务报表的其他应收账款里,天津节能和武安顶峰分别欠着公司11.16亿和5.16亿的借款。

2 奥翔电力

2014年10月盾安环境1500万取得奥翔电力100%的股权,形成1429万商誉。其中2013年奥翔电力营业收入为132万,净利润为648万,净资产71.1万,然而应收账款就有191万,是收入的145%,利润估计有些水分。

3 精雷电器

盾安环境和精雷电器(834095.OC)邱少杰及其一致行动人于2016年签署协议:

(1)2016年以14元/股增资9996万,以15元/股转让老股东68万股共1020万;

(2)2016年10月以15元/股受让210万股共3150万;

(3)2017年4月以15元/股受让200万股共3000万。

截止2017年4月,盾安环境先后投入共1.4亿元,共持股精雷电器63.95%的股份,账面确认6587万商誉。

同时,精雷电器必须承诺2016年、2017年、2018年的扣非净利润为2500万、3200万、5100万,否则将补偿股份与现金。

(盾安集团姚新义)

首先2015年精雷电器的净利润才65万,不知道盾安环境有何猫腻敢花9996万增资? 风云君简直惊掉了下巴颏子。

其次,2016年5月30日精雷电器还收到浙江征集会的警示函:2015年11月精雷电器在新三板挂牌起,资金就被关联方累计持续占用共440万。

不知道盾安环境后续为何还要收购规范性有瑕疵的精雷电器?

盾安环境2016年还向邱少杰借款1500万,2016年年报在其他应收款里邱少杰还欠370万没还给盾安环境,盾安环境完全没有理由借款给邱少杰。

不知道这次交易是否有构成关联交易和利益输送?

2016年精雷电器没有如预期达到2500万净利润,反而业务亏损,盾安环境2016年并没有对精雷电器进行商誉减值,现金补偿2335万。

2017年也没有达到对赌的业绩,2017年商誉减值1918万,邱少杰现金补偿6685万。

三、 主营业务毫无盈利能力

盾安环境制冷配件业务主要产品包括四通阀、截止阀等,应用于空调的零配件;制冷设备业务主要产品包括冷水机组、单元机等,应用于商业楼宇、核电站;节能业务主要是提供工业余热利用等解决方案。

数据表明,盾安环境收入占比最大的制冷配件产品2017年毛利率下滑严重:

盾安环境与A股可比上市公司三花智控对比,毛利率相对较低:

盾安环境主营业务几乎不赚钱:

(1)2015年利润总额0.83亿,其中政府补贴营业外收入就有1.05亿;

(2)2016年利润总额1.44亿,其中政府补贴营业外收入1.31亿,出售上市公司海螺型材的投资收益也有1.06亿,是2016年利润的主要来源;

(3)2017年利润总额1.27亿,其中政府补贴0.67亿,以及精雷电器业绩达不到对赌业绩承诺,而获得邱少杰的现金补偿0.67亿。

四、 应收账款计提不充分

盾安环境本来少得可怜的利润也还有水分,对比同行业上市公司应收账款计提不是很充分。如果参考格力标准则需要多计提2400万坏账准备。

2017年销售收到现金47.05亿,销售收入为82.79亿,现金/收入为56.83%,说明公司很多收入为应收账款。2017年应收账款和应收票据总和为35.78亿,占收入比例为43.22%。

五、 盾安教训

以下每段话、每个字加粗标红,都不为过:

1、盾安集团并没有像同行业公司聚焦主业,提高产业附加价值及毛利率,而是通过多元化的经营,染指领域从风电光伏到房地产、农业,对外开启买买买模式,造成了今天集团债务高企,大而不强的局面。

2、集团公司和旗下的上市公司盾安环境有着大量的关联交易,包括采购、销售、担保、借款、资金占用等等方式。

3、无论是集团公司还是上市公司盈利能力都较弱,债务急剧上升。随着宏观货币的谨慎收紧,银行贷款难度增大,盾安集团超短期融资债成本也从2016年2月的3.29%上涨到2018年初的7.3%,大大增加了其还贷压力,带来流动性危机。

目前盾安集团危机仍在发酵升级,5月7日旗下另一家上市公司江南化工2亿资金被杭州银行强行划走,不知如何解决。

未来集团公司大概率只能是变卖资产还债断臂求生了。

是不是又要上演一把上市公司的常用把戏:往里高价买,往外低价卖?

我们拭目以待。

(来源:市值风云 作者:木盒)