近日,东方金钰的日子可过的不那么“舒坦”。实控人2011年卖过一家公司,在此后几年不忘“旧情”,相互之间还曾雪中送炭,终于在今年打算“复合”,欲3.32亿元接纳“前任”之子。与此同时,高存货、高资产负债率等问题也限制了东方金钰向前的脚步。

据了解,东方金钰主要从事珠宝首饰产品的设计、采购和销售,主要经营产品包括翡翠原石、翡翠成品、黄金金条、黄金(镶嵌)饰品等。

实控人3.32亿元接纳“前任”之子,3次延期回复质疑

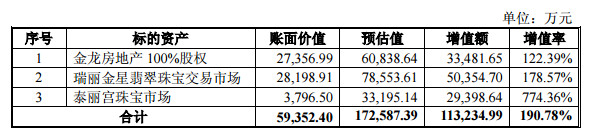

东方金钰4月19日发布公告称,拟收购三项资产,即瑞丽姐告金龙房地产开发有限公司100%股权、瑞丽金星翡翠珠宝交易市场以及云南泰丽宫珠宝交易市场(以下简称泰丽宫珠宝市场),上述三标的合计作价约为17.26亿元,较账面价值总额增加11.32亿元,评估增值率为190.78%。

其中,泰丽宫珠宝市场账面价值为3796.50万元,此次交易作价约3.32亿元,预估增值率高达774.36%,交易对方为云南泰丽宫珠宝有限公司(以下简称云南泰丽宫)。

2001年5月,东方金钰实际控制人及一致行动人赵宁与赵美英成立了云南泰丽宫。2003年8月,云南泰丽宫(原凯通经贸)以2610万元的转让价从云南银通投资有限公司收购了泰丽宫珠宝市场(本次东方金钰交易的标的资产)。

10年后,赵宁、赵美英以原始出资额作为定价依据,即1元/每1元出资额,将所持云南泰丽宫全部股权转让给张杨,张杨获云南泰丽宫100%股权。这其中就有泰丽宫珠宝市场这项资产。

赵宁在卖了股权后,本应与云南泰丽宫再无任何瓜葛,但谁知此后几年,东方金钰仍与其藕断丝连。

2014年3月1日东方金钰发布公告称,云南泰丽宫想向五矿信托申请3亿元流动资金贷款,期限2年,用于补充其流动资金。公司要用自己合法持有的6亿元存货来为云南泰丽宫的这笔贷款提供抵押担保。不仅如此,赵宁还用自己的房产为其作抵押担保。

但该议案似乎侵占了股东的利益,在随后召开的股东大会上被否决。“坚定不移”的东方金钰没有选择打退堂鼓,换了一种方式完成了对云南泰丽宫的支持。

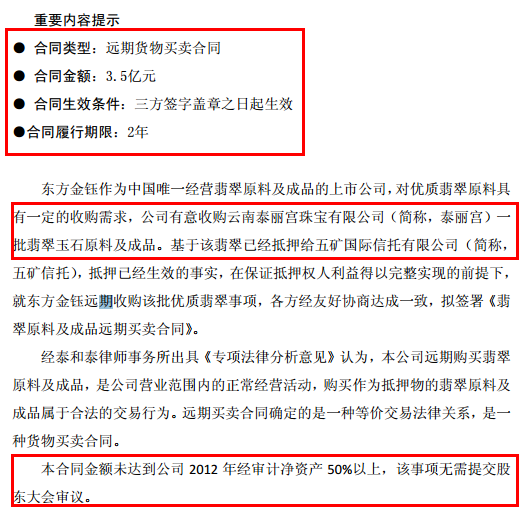

东方金钰的新方案是选择花3.5亿元向云南泰丽宫采购一批翡翠玉石原料及成品,签署远期采购合同。

而这批货物已抵押给了五矿信托,抵押期限为2年。无论云南泰丽宫能否按期清偿贷款,这笔货物到期都会转给东方金钰。由于合同金额未达到2012年经审计净资产50%以上,所以无需提交股东大会审议,成功避开了“不支持”的股东方。

对于东方金钰的鼎力相助,云南泰丽宫“铭记于心”,并在2017年4月还了这份恩情。

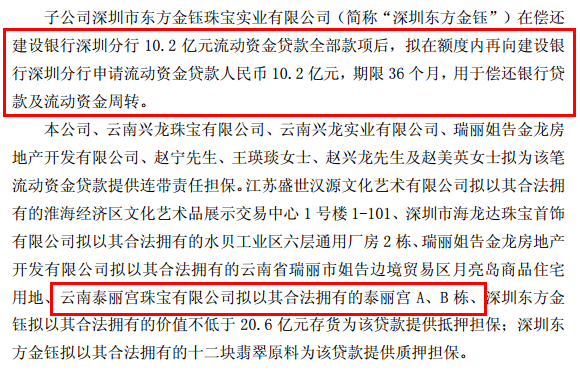

东方金钰2017年4月1日发布公告称,上市公司子公司深圳东方金钰拟向建设银行深圳分行申请流动资金贷款10.2亿元。对于这笔融资,云南泰丽宫将以其合法拥有的泰丽宫A、B栋提供抵押担保。

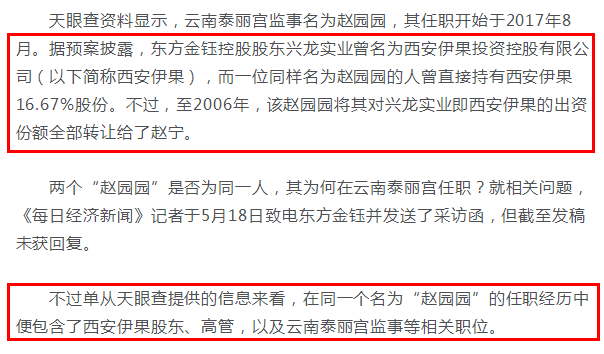

除了这些来自“前任”的关系外,每经的一篇报道发现交易方云南泰丽宫的监事与实控人赵宁的亲属均为赵园园,不知确是同一人,还是纯属巧合。

对此,5月2日,上交所向公司下发问询函,云南泰丽宫是否为他人代上市公司实际控制人所持有,及是否与上市公司存在其他关联关系,并要求公司根据云南泰丽宫的历史沿革、历史转让价格、为上市公司提供担保等情况,就上述问题予以说明。

但迄今为止,东方金钰未能按时、按要求披露相关信息,三次发布延期回复公告。

前两次用的理由均为需要进一步补充、核实和完善,第三次“实在不好意思”继续用了,便改为“需要审慎考虑”。

截至目前,东方金钰仍未发布回复公告。

借钱疯狂买翡翠,资产负债率“堆积如山”

纵观东方金钰近年来的业绩情况,多少让人唏嘘。

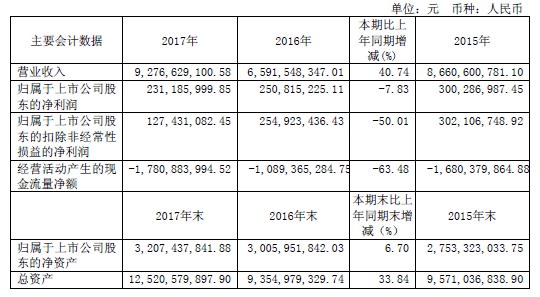

2015年到2017年业绩显示,东方金钰营收分别为86.6亿元、65.9亿元、92.8亿元,归属于上市公司股东的净利润分别为3亿元、2.5亿元、1.3亿元。整体来看,东方金钰的业绩虽然在2016年下滑之后又在2017年得以提升,但净利润却在一直下降,“增收不增利”较为明显。

年报同时还披露公司网络金融服务子公司——深圳东方金钰网络金融服务有限公司(东方金钰网贷平台)2017年净亏损逾2372.81万元。

2017年3月1日,东方金钰网贷平台发布转型暨借款人提前还款公告,公司网络金融平台业务暂停。截至2017年2月28日,东方金钰的总成交量为22.41亿元,借款人数143人,投资人数为40740人。

目前东方金钰网贷平台已停止发标。猫妹致电官方客服与东方金钰董秘办欲询问东方金钰网贷平台未来的经营计划,但截稿前,电话暂未接通。

虽然P2P暂时“凉”了,但在2017年2月,东方金钰的全资子公司深圳东方金钰出资5亿元设立金钰小贷,占金钰小贷100%股权,专营小额贷款业务。数据显示,金钰小贷去年利息收入5930万元,毛利率88.94%。

与此同时,2015至2017年,东方金钰经营活动产生的现金净流量分别为-16.8亿元、-10.9亿元及-17.8亿元,财务费用分别为2.7亿元、3.6亿元和6.8亿元,短期借款和长期借款期末余额合计分别为26.7亿元、41.2亿元和49.1亿元。

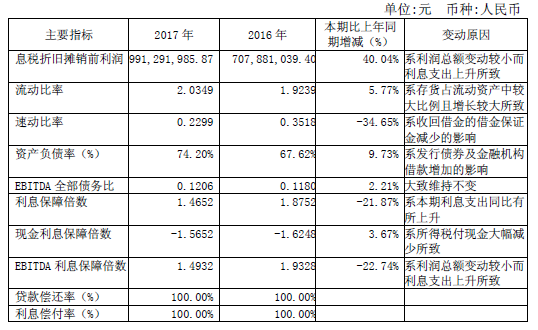

对应的资产负债率也猛升至74.2%。前一阵子,猫妹也研究过黄金珠宝行业中的鸳鸯金楼与金一文化在同行业中的资产负债率,对比下来,东方金钰的资产负债率就显得很高。

对此,东方金钰给出的理由是系发行债券及金融机构借款增加的影响。

即使这样,面对合计作价约为17.26亿元的交易金额,东方金钰仍表明要现金收购,这也引来上交所的问询,要求东方金钰答复姐告珠宝小镇后续开发仍需投入较大资金,存在无法按时筹集资金,进而影响姐告珠宝小镇开发建设的风险。

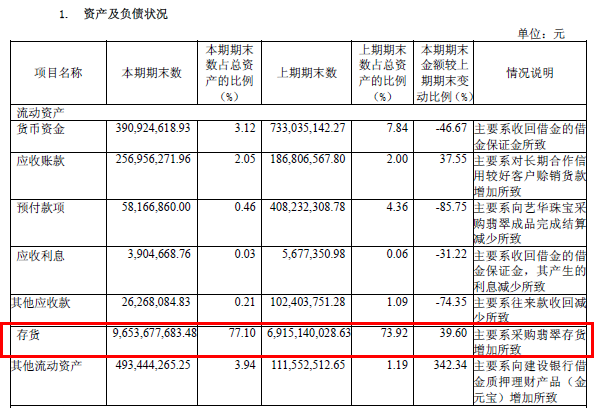

东方金钰借了那么多钱都用作什么了?答:大都买了翡翠。

从其资产负债中的流动资产情况来看,2017年仅存货就占到77.10%。众所周知,黄金珠宝行业较为特殊,存货普遍都很高。但东方金钰高达96.5亿元的存货,占期末总资产的比例达到73.92%,对比行业来看,也是实属惊人。

对此,上交所今年5月8日第二次向东方金钰下发问询函,主要针对公司2017年年度报告进行五点问询。主要问询公司翡翠原石存货大幅增加的合理性与公司通过负债持续增加存货的必要性和对公司财务状况的影响。

东方金钰“拖拖拉拉”了几天后才回复了问询函称,公司增加存货是因为“始终持续看好翡翠珠宝行业”以及“翡翠矿产资源的不断减少及原产地缅甸政府对翡翠出口交易的管控趋严导致采购难度加大等,公司意识到加强翡翠原石的采购储备是持续发展经营的有效保证”。

同时,东方金钰会计师在回复问询函时也表示,“未来上市公司需要加大销售力度,以降低资产负债率,同时改善经营现金流。”

但在猫妹看来,想要增加销售力度来改善两项指标,恐怕较难。

不久前(18日),东方金钰发布公告称,因公司子公司深圳东方金钰网络金融服务有限公司(简称“网络金融”)、兴龙实业等主体与中睿泰信叁号投资合伙企业(有限合伙)(以下简称“中睿泰信”)的合同发生违约并产生了相应仲裁。因此,公司及子公司部分银行账户、子公司深圳市东方金钰珠宝实业有限公司24%股权、控股股东云南兴龙珠宝有限公司100%被司法冻结;兴龙实业持有公司股份31.42%被全部司法冻结,冻结起始日为2018年5月16日,冻结期限三年。

这对于本就缺钱,喜欢通过质押来融资的东方金钰来说,将是一次重大打击,17.26亿元的收购能否顺利完成,或许将越来越“模糊”。(蓝鲸产经 贾祺)