蓝鲸TMT记者 徐甘甘

美的集团(000333)昨日披露三季报,财报显示,公司 2017 年 1~9 月实现营业收入 1869.49 亿元,同比增长 60.64%;归属于上市公司股东的净利润为 149.98 亿元,同比增长 17.1%。这也是美的集团完成收购库卡集团之后的首份三季报,从财务数字来看,尽管并表之后,库卡集团给美的集团的总营收带来的大幅增长,但美的集团的净利润增长却远远落后于其营收的扩张速度。分析人士认为,结合此前的一季报和中报来看,库卡集团仍在持续拖累美的集团的整体盈利水平。

营收与利润增幅严重失衡

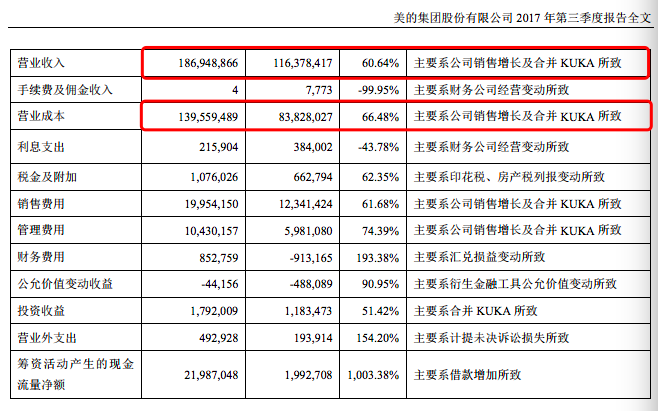

从美的的三季报全文来看,受成本大幅上升影响,该公司 的营收与利润增幅之间严重失衡。

数据显示,美的集团1~9 月公司实现营业收入 1869.49 亿元,同比涨幅为的 60.64%;同期,公司实现 归属股东的净利润为149.98亿元,同比增长速度仅为17.1%。

尽管美的集团三季度的营收增长近六成,但其成长的上升幅度仍明显大于其营收增幅。三季报财务数据显示,美的集团前三季度的营业成本达到了 1395.59 亿元,同比大幅上涨 66.48%。

美的集团在财报中表示,公司成本快速上升主要是销售增长以及合并库卡集团报表所致。美的集团前三季度的销售费用和管理费用分别增长 61.68% 和 74.39%,这两项合计产生约 300 亿元的费用,且上述两项关键成本的增长速度明显大幅高于美的的营收增长。

库卡集团成业绩拖油瓶

分析人士认为,从美的集团的三季报情况来看,今年初被并入美的的库卡集团,严重拖累了美的集团的整体盈利能力。

数据显示,在美的集团的1869.49亿元的营收中,美的集团的原有业务收入为1563.89亿元,同比增长39%,利润为157亿元,同比增长23%,而库卡集团的前三季的营收只有198.37亿元,同比增长27%。这意味着,美的集团的原有业务,无论是营收增长速度,还是其盈利水平,均要远高于库卡的水平。

“去年下半年,美的集团开始着手并购德国工业机器人巨头库卡集团,该起交易于今年1月份完成。并购库卡的大手笔交易,此前被美的的投资者寄予厚望,这场收购完成后,美的集团的股价也从 30.691 元飙涨至 51.76 元,涨幅为 68.6%。不过,从目前的情况来看,库卡虽然帮助美的做大了营收规模,但却在盈利能力上严重拖了美的集团的后腿。“分析人士说。