蓝鲸教育8月4日讯,近日,国有控股上市公司云赛智联(600602)宣布该公司增发募资收购项目获得证监会批复,核准其通过发行股份及支付现金相结合的方式,同时购买信诺时代100%股权和上海佳育持有的仪电鑫森 49% 股权。这两项相互独立的交易完成后,两公司信诺时代和仪电鑫森,均成为云赛智联的全资子公司。

其中,除了标的信诺时代 (870060)主要生产信息化产品外,令教育行业关注的是,云赛智联此次拟将3年前收购的教育公司仪电鑫森全资控股。这些都将作为云赛互联智慧城市业务的重要推动力。

仪电鑫森已经经过两家上市公司之手

公告显示,云赛智联,此次交易对方上海佳育持有的仪电鑫森49%股权,作价为2.40亿元,上市公司将以发行股份及支付现金的方式向交易对方支付交易对价,其中发行股份1983.33万股、支付现金7350万元。

仪电鑫森前身为鑫森电子,成立于2010年1月,属于智慧校园、智慧教育行业,主要经营智慧校园系统集成及运维服务、智慧教育软件系统开发应用。

就在仪电鑫森成立的2010年8月,鑫森电子被上市公司宁波GQY(现名为GQY视讯)收购51%的股权,并进行了三年的业绩对赌。但是,三年对赌完成后,鑫森电子51%的股权被原股东上海佳育等回购。

2014年4月,云赛智联宣布,以现金4500万元收购上海佳育等股东持有的鑫森电子共计51%股权。在成为鑫森电子控股股东后,将其更名为仪电鑫森。

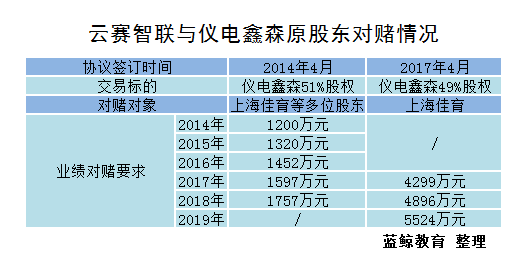

云赛智联当时表示,智慧校园等业务为公司主营的发展重点之一。双方签订了长达5年的对赌协议,仪电鑫森原股东承诺2014年-2018年净利润分别为 1200万元、 1320万元、1452万元、1597万元、1757万元。

新的对赌,将用智慧教育补充智慧城市建设

然而5年对赌还没结束,云赛互联,已迫不及待要将仪电鑫森剩余的49%股权收购。其在公告中表示,仪电鑫森,未来将着力推进基于大数据的智慧教育决策平台、以教师定量化评价系统、学生综合素质评价为主线的智慧校园管理平台,基于已建成的“上海高中名校慕课平台”打造智慧教育资源平台、个性化定制的智慧教育课堂平台,形成智慧教育综合方案提供和服务能力,以及可持续、可复制、可推广的发展模式。

同时,双方再次签订了对赌协议,要求也远高于三年前:仪电鑫森在2017-2019年度的预测净利润数的具体数值分别为4299万元、4896万元、5524万元。若仪电鑫森在2017-2019年之间,实际净利润未能达到业绩对赌条件,上海佳育应优先以其在本次交易中取得的上市公司股份进行补偿,不足部分以现金进行补偿。

那么,云赛智联为什么要购买仪电鑫森49%股权?实际上,云赛智联向智慧教育跨界更早于其向智慧城市转型。

云赛智联有上海市老牌国企的背景。2009年,上海液晶龙头企业上海广电集团,因资不抵债而被上海仪电集团托管。之后仪电集团出价21.8亿元收购广电集团旗下两上市公司,两公司之一即今天的云赛智联。

2015年,云赛智联,通过重大资产重组收购仪电集团智慧城市业务的核心资产,包括南洋万邦、塞嘉电子等众多公司的股权,从而转型成为智慧城市建设综合解决方案提供商。早在2014年收购鑫森电子全部51%股权后,云赛智联由此已切入智慧教育,开始智慧城市的布局。

从云赛智联近日发布的业绩预增公告来看,其预计今年上半年的归属于上市公司股东的净利润为7073.73 万元,将同比增加80%左右。

据了解,本次交易相关议案最早在今年4月发布,目前已经获得云赛智联5月召开的临时股东大会审议通过。由于云赛智联的控股股东仪电集团是国有独资企业,上市公司这一交易方案还获得了上海市国资委的批复。随着云赛智联拿到证监会批文,其智慧教育布局即将完成。