综述:大中华区著名创业投资与私募股权投资研究机构清科研究中心近日发布数据显示:2016年中国早期投资市场发展趋缓,初创企业融资冰火两重天。根据清科集团旗下私募通统计,2016年中国早期投资机构新募集127支基金,总计共募得169.62亿元;投资方面,2016年共发生2,051起早期投资案例,披露投资金额约为122.40亿元;退出方面,2016年早期投资市场全年共发生221起退出案例,其中新三板退出92起,股权转让96起。

(备注:早期投资是指投资机构或个人天使专注于种子轮或天使轮等早期企业的股权投资。)

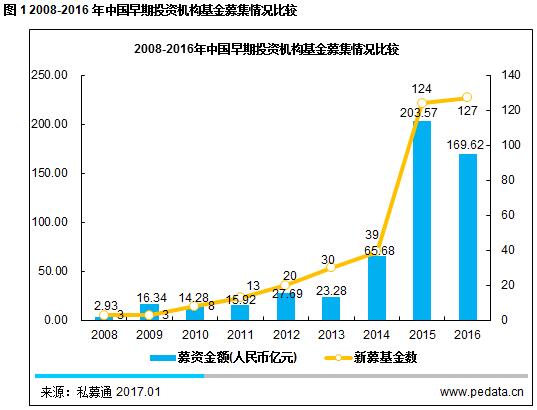

早期投资基金募集趋缓,全年募资金额同比下降

根据清科集团旗下私募通统计,2016年中国早期投资机构新募集127支基金,同比小幅增长2.4%;披露募集金额为169.62亿元人民币,同比下降16.7%。其中,人民币基金为120支,披露总募集金额为148.98亿元人民币;外币基金共计7支,分别为6支美元基金和1支港币基金,披露募集金额分别为20.22亿元人民币和0.43亿元人民币。2016年在双创政策和资本寒冬的双重影响下,早期投资机构在募集数量和募集规模上呈现出两极分化趋势;募集数量不断增加,但平均募集规模同比下滑18.6%。部分优质早期机构并未受资本寒冬和钱荒的影响,依旧发挥出色,不仅设立大规模人民币基金支持初创企业,同时还设立美元基金以此来掘金海外市场优质资源。

从2016年早期投资市场LP结构来看,早期投资基金LP来源趋于集中。2015年股灾过后,国内IPO处于发展停滞阶段,导致IPO退出时间成本过高且流动性较差;与资金流动性要求较高的个人投资者形成较大反差。在此情况下,早期投资机构在基金募集时会适当降低高净值个人投资者的出资比例,偏爱选择资金较为充足的大型企业或机构。此外,2016年9月20日,国务院印发的《国务院关于促进创业投资持续健康发展的若干意见》进一步明确天使投资的地位以及将针对天使投资制定相应的税收支持政策。此外,政府天使投资引导基金规模的扩大,进一步盘活和鼓励社会资本与早期投资机构的对接,帮助早期投资机构降低融资成本,更好的为小企业“大”作为提供发展资金。

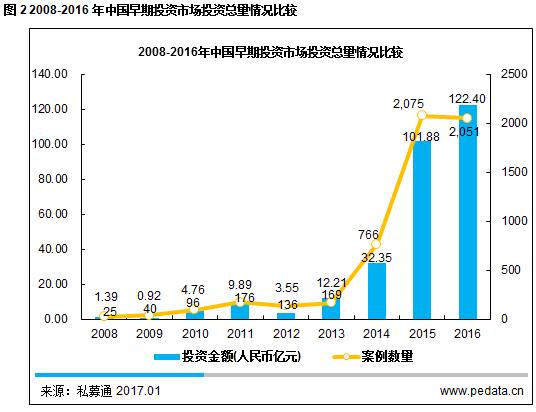

早期投资总额刷新历史新高,小企业融资冰火两重天

投资方面,早期投资总金额刷新历史新高,但投资案例数同比小幅下降。根据清科集团旗下私募通统计,2016年全年共发生2,051起早期投资案例,同比下降1.2%;披露投资案例金额约为122.40亿元人民币,同比上涨20.1%;平均单笔投资金额为596.78万元人民币,同比上涨21.5%。2016年早期投资金额和平均投资金额呈现大幅上涨趋势,而投资案例数却呈现相反趋势。主要由于高优质小企业“一票难求”,尽管2016年新增企业数量不断刷新历史数据,但良莠不齐的标的质量让早期投资机构“头痛不已”。初创企业数量的爆发式增长以及市场信息的不对称进一步提高早期投资机构前期筛选成本;为避免劣币驱逐良币情况出现,早期机构采用“精而美”的投资策略,重金布局其认为极具成长性和盈利性的初创企业,不过多追求投资数量的增长。

2016年早期投资仍以人民币为主要投资币种,共投资1,949起,占中国早期投资市场份额95.0%,披露金额约103.58亿元人民币。外币共投资102起,披露金额约18.82亿元人民币,投资金额占2016年中国早期投资市场总额的15.4%。人民币投资占比逐步走强,主要由于早期投资机构以投资本土企业为主,海外投资市场并不是其主战场。此外,由于VIE浪潮的推动,美元基金不在本国母市场,会处于竞争边缘;拆VIE回国的公司更愿意与本土的基金展开合作,催生更多人民币基金。

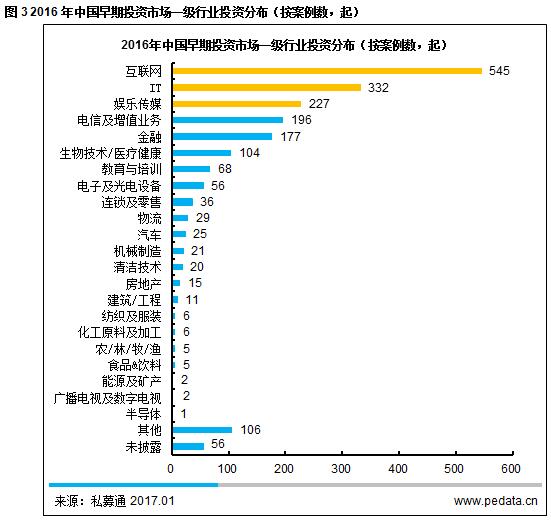

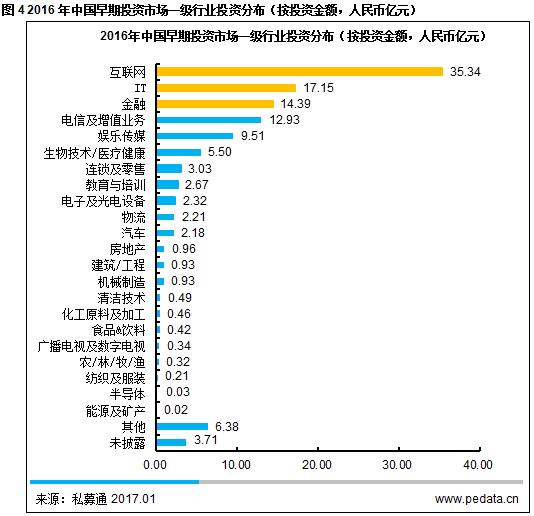

TMT行业“以质取胜”,互联网金融行业创新发展亦吸金颇多

根据清科集团旗下私募通统计,2016年互联网、IT和娱乐传媒行业仍为早期投资机构主要投资行业。其中,互联网行业获投案例数为545起,披露投资金额为35.34亿元人民币;IT行业共发生332起投资案例,披露金额为17.15亿元人民币;娱乐传媒行业共发生227起投资案例,披露总投资金额为9.51亿元人民币;电信及增值业务行业共发生196起投资案例,披露投资金额为12.93亿元人民币。由于各行各业的性质不同,行业之间的投资回报倍数也存在较大的差异;TMT行业具有新项目层出不穷,资源集中和内部创新效率较高等特点,成为吸引早期投资机构青睐的重要砝码。此外,国家越发重视利用互联网思维对传统产业进行改造升级,制定并利用“互联网+”战略赋能民生及创新创业发展,借此为各行各业发展带来新业态、新动能、新发展,为传统经济弯道超车奠定发展基础。

在金融政策的不断规范化下,金融行业旗下互联网金融也呈现出蓬勃发展趋势,2016年10月,国务院办公厅公布《互联网金融风险专项整治工作实施方案》积极引导互联网金融行业步入正确创新轨道。近年来,随着大数据、云计算、移动互联网等信息技术的迅速发展,几乎渗透到金融业的所有细分领域,互联网金融的兴起则是金融行业顺应发展大潮流的表现。此外,国家充分肯定互联网金融的作用,认定其发展对于支持国家创新驱动发展战略,推动“大众创业、万众创新”和供给侧改革以及提升金融服务普惠性和覆盖面具有积极意义。早期投资与国家政策形成共鸣,积极寻觅早期优质互联网金融企业,为其成长保驾护航。

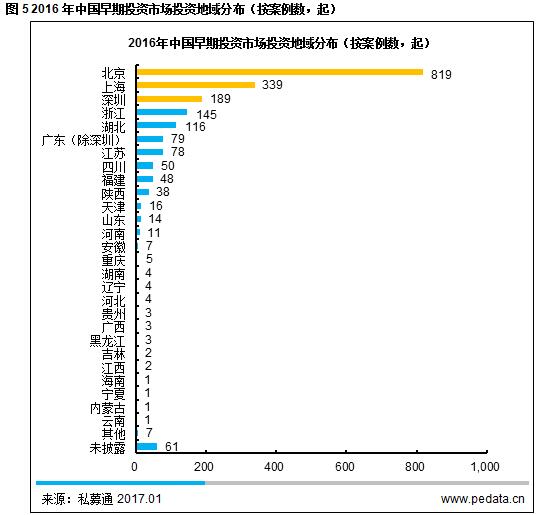

北京稳居最活跃区域,上海致力于打造全球科创中心,浙江创新创业如火如荼

根据清科集团旗下私募通统计,2016年中国早期投资市场最活跃地区依旧为北京地区,共发生819起投资案例,披露金额约45.59亿元人民币。北京凭借智力资源最富裕、服务体系最完善、双创政策最健全成为了中国早期投资的活跃之地。为中国早期投资发展提供了大量的高素质人才和丰富的行业资源,使得北京创新创业的“霸主地位”不容撼动。其次,上海地区共发生339起投资案例,披露金额为25.47亿元人民币。主要因为上海除了是国际经济、金融、贸易、航运中心之外,近年来还一直致力于打造全球科创中心;为提高上海创新创业活力还不断引入高端创新创业人才和海外人才。

2016年深圳地区发生189起早期投资,浙江地区发生145起早期投资案例,深圳地区披露总投资额为9.44亿元人民币;而浙江地区在投资金额上力超深圳位列全国第三,共披露11.00亿元人民币。主要由于浙江地区在创新方面始终坚持市场化机制,政府明确自身职能定位为创新创业提供“一站式保姆服务”。其次,浙江地区浙商较多,民营经济较为发达,政府借助基金小镇的设立不断盘活民间资本为当地的早期投资注入新活力。此外,浙江地区高素质人才较为丰富,阿里系、浙商系、学院系、海归系构成的“新四军”成为浙江创新创业的主体团队。

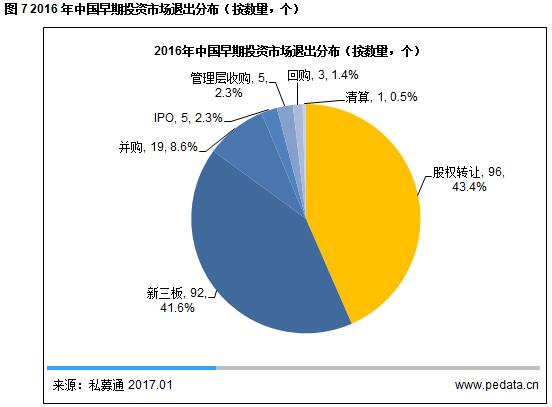

新三板迈入“万家时代”,早期投资倾向通过股权转让退出

根据清科集团旗下私募通统计,2016年早期投资全年共发生221起退出案例,其中新三板退出92起,股权转让96起,这两种退出方式占据早期退出市场的半壁江山。在经历了2015年的泡沫喧嚣之后,2016年新三板迈入“万家时代”,成为全球最大的资本市场;新三板的扩容为早期投资机构实现退出降低难度。因此,部分企业选择绕道新三板曲线救国,为早期投资机构退出打开方便之门。与之同时,股权转让也撑起了早期退出市场的半边天,灵活的交易方式及较低的交易成本使之成为众多早期投资机构偏爱的退出方式之一。此外,在IPO堰塞湖持续“泄洪”的情况下,无忧英语、兆易创新和美图公司成功上市为多家早期投资机构带来高额退出回报。

本文由清科私募通原创,转载请注明出处。