巴菲特曾经说过这么一句话,“我们追求的是大概率的小成功”。这句金句凝聚了巴老60年的投资功力。 如果你看到这句话并没有像财小派一样热泪盈眶,说明你极需要好好看完我们这篇文章。

中国房地产已经走出了一波超级牛市(1996-2016),除毁了几个经济学家的金字招牌外,还让亿万中国人“勤劳可以致富”的价值观严重受损。

中国楼市是不是真的要违反地心引力,一路涨到天上去了呢?对于这样“妖氛重重”的房地产市场,普通升斗小民究竟该如何答题呢?

2017年,我们究竟是“该出手时就出手”,还是“泰山崩于前也不买”呢?

财富派,作为中国唯一的一家互联网私人银行,对于这样的大类资产配置话题当然是关心得不要不要的。

财小派母公司诺亚财富,最近聚集了江湖上的几十位豪杰,举办了一年一度的“华山论剑”。会上,不少大咖牛人纵情指点江山。财小派敬录如下,以供广大无房青年自强不息、砥砺前行,以便以后老有所养,老有所住。

第一题,必考题——住宅地产到底还会不会涨?

今年大家都在问,到底是因为什么导致了房价大涨?是人民币宽松?还是个人贷款太多了?答案是购房需求的增长。

首先,从1992年开始,到2015年,全国商品房房价从每平米996元上涨为平均每平米6742元,上涨了6.5倍。而以1992年刚毕业大学生月薪80元为基准,到现在,我们的收入增长至每月3740元,约为之前的 40倍。这样看来,收入的增长远远大于房价的上涨。

其次,从个人贷款方面来看,总的贷款比例并没有很大的变化,导致个人贷款变得“刺眼”的原因是上半年实体经济的贷款不够。虽然大多数老百姓都在“望楼兴叹”,但从业内人士的观点来看,一线城市的房价是需求所致的,这一轮地产的上涨,也是目前限购将近20个城市的需求所带动的。

在诺亚财富的钻石年会上出现了一位地产界的资深人士——前阳光城副董事长,菩悦资产的创始人——陈凯。陈凯认为,从产业、人口、城市化这三重数据来说,中国房地产的大周期还没有到来,房价依然有上升动能。

陈凯的数据表明,2002年,仅6000亿人民币规模的房地产市场,到2015年,已经发展成为一个8.7万亿人民币的市场。因为市场的体量已然巨大,所以增长的动能依然巨大,未来8万亿到10万亿的市场规模还将维持几年的时间。从国际上的数据来看,土地紧张的日本,平均居住面积也有31平方米,而我国仅有16平方米,也就是说,住宅消费依然有增长潜力。

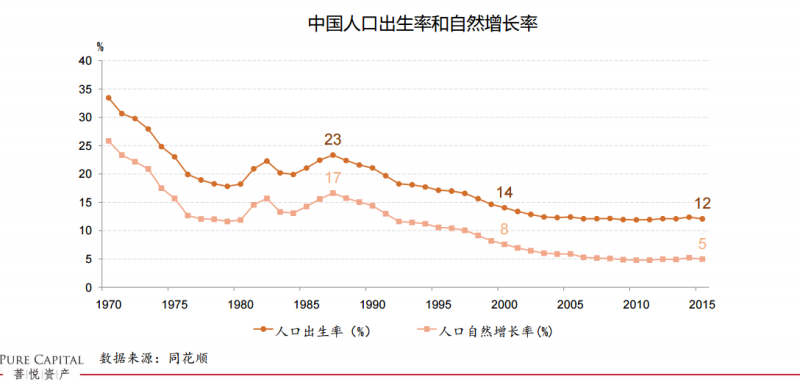

虽然中国的人口出生率和自然增长率逐年下降,但是因为我国城市人口的集中度在增加,所以城市房价得到了强有力的依托。(数据来源:菩悦资产)

(数据来源:菩悦资产)

同时,影响房地产景气程度的小周期因素——房地产供应、货币、房地产政策越来越复杂,所以对于2017的房地产市场,专业的房地产商们都得小心翼翼。

2017年房地产的下半场考试该如何答题?

陈凯的回答是:领先小周期一步,寻找城市价值/价格洼地,选择良好运营的房地产项目进行投资。

(数据来源:菩悦资产)

“胆大、心细、手巧才会赢”,陈凯这样总结到。

对于专业房地产商来说,这是一个困难的年代,对于普通的购买者来说,这是一个更加有挑战的买房年代。

第二题,考纲外的题目——商业地产投资的展望

随着大多数一线城市的限购,住宅地产这块的投资变得艰难,所以许多地产运营商都开始通过对一线城市商业地产的改造升级,以达到资产升值的目的。

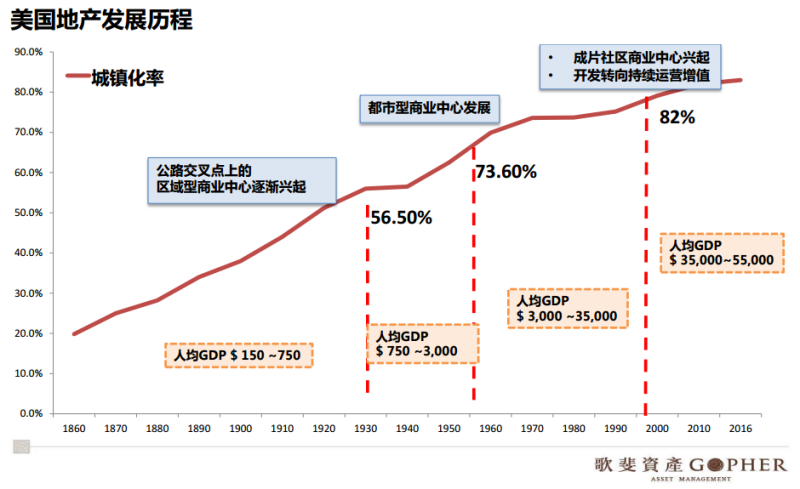

歌斐地产合伙人谭文虹认为,“真正的房地产行业还包括商业写字楼、物流等业态,而这些更多的是机构间的市场,这也是我们看到地产永恒经营和持续稳定的模式,正好中国也到了这个阶段。”

(数据来源:歌斐资产)

但商业地产一开始的运营并不简单,用某位商业地产行业专家的话形容为“做住宅地产,笑着进入,哭着出来;做商业地产,哭着进去,笑着出来。”因此,商业地产需要专业的资产管理团队进行运营管理。

(数据来源:歌斐资产)

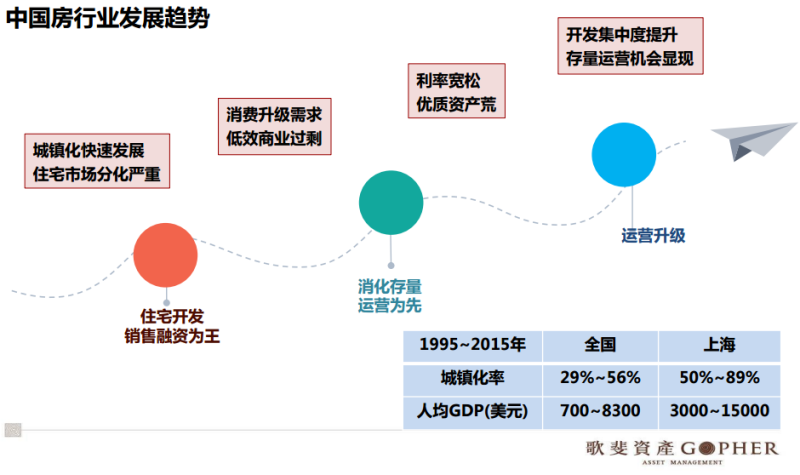

谭文虹认为,眼下,地产时代已经发展到过了资本和杠杆投资房地产的时期,现在需要通过“运营升级”才能让存量地产变得更有价值。

这跟我们小白有啥关系呢? 关系在于,商业地产投资告诉我们,房地产市场不仅止于住宅地产。虽然我们买不起房子,但是我们可以投资比房子还要便宜的商铺来获利。或者,当我们筹集的钱并不能一次性付完5成首付或者7成首付的时候,我们可以投资在房地产基金里,获得相当的回报!

(数据来源:歌斐资产)

同时,这完全不是说商业地产投资就是遍地黄金,事实是,需要找到好的地产基金团队,才有可能“找出黄金”。这是一个表面上看上去很容易,但其实非常有门槛的事情。投资一定要谨慎。

第三题 英语考题 全球房地产金融市场投资机会

据黑石房地产业务董事总经理王天兵说,美国上市房地产信托(REITS)的平均增长率前三季度是4%-5%,和中国差不多。说明美国房地产业收入的增长仍然非常健康,房地产信托的底层资产是赚钱的。价格虽然在涨,但是付租能力也一同上涨,说明资产价值确实在上升。同时,数据显示供给正常,再次印证美国房地产具有投资价值。

也就是说,如果我们对中国房地产的高度泡沫化价格不甚满意的话,美国市场欢迎您!同理,放眼全球,如果我们考虑的是房地产投资机会,而不是刚需自住的话,整个投资视野就可以扩展N倍。

例如,黑石房地产业务董事总经理王天兵说:

- 看欧洲大陆,西班牙等国家仍然存在不良贷款处理需求,如果看对了市场机会,可以便宜买到债,里面也存在投资价值。

- 在亚洲我们专注中国、印度、日本、澳大利亚的投资机会;

- 在日本投资能取得现金收益10%以上的持有型住宅;

- 在澳大利亚投资物流;

- 在印度投资办公室。

各位拟买房青年,看完,是否觉得在房地产投资这件事情上面,现在你的头脑清爽,脑洞大开了呢?