【导读】次新基金公司发展分化,几家欢乐几家愁;委外资金汹涌,基金投资踏上“险途”;深港通预期升温,券商分级基金活跃度提升;风口意识与弯道超车;私募做市部署加速推进,20多家私募机构申请试点资格。

[公募基金]

1.次新基金公司发展分化,几家欢乐几家愁

今年,次新基金公司的发展呈现明显的分化态势,几家欢乐几家愁。一些“黑马”公司迅速实现了营业收入和净利润的节节上升;与此同时,不少公司至今也未探索出突围之路,甚至几易股东也无法扭转局面。不过,从一些指标来看,公募基金整体上依然属于盈利能力诱人的行业。通过上市公司财报可以查阅到业绩的基金公司共计43家,绝大多数公司今年上半年均实现盈利,仅有四家小基金公司上半年小额亏损,其中1家是今年刚刚成立的,其余三家的亏损额也都不超过1500万元。

2.委外资金汹涌,基金投资踏上“险途”

临近年末,银行理财资金又一波招标高峰到来,不少公募基金团队将面对开拓市场和管控风险的矛盾。大批基金开始涉足所谓“收益增强组合”的管理。其实质就是在债券组合的基础上附加部分股票、转债等权益类投资。总体上看,基金委外投资的风险偏好上升之路能走多远,更大程度上取决于内外环境的变化。如果解决不了基金公司管理能力的适应问题,无止境的高速扩张带给行业的未必只是喜悦和福音。

3.深港通预期升温,券商分级基金活跃度提升

随着深港通开通预期的升温、A股走强和部分投机资金的入场,券商板块近期强势崛起,相关ETF和分级基金活跃度也大幅提升,在成交量、成交额和换手率上大多有较好表现。统计显示,11月份,几只券商板块分级B基金1个月内月成交量上都出现50%以上的增长。其中,证券B月成交额为3.71亿元,环比增长101.11%,居市场首位。而增速最低的招商中证证券公司B月成交量也高达2.74亿手,环比增长54.26%;成交额则高达171.51亿元,环比增长81.48%,在百亿基金份额这样的体量下有如此快速的增长,也体现了市场对券商龙头基金的追捧。另外,证券ETF月成交量为517.53万手,环比增长69.03%,月成交额为5.77亿元,环比上涨80.7%。

4.风口意识与弯道超车

如果说2014年互联网金融的崛起成就了“余额宝”和天弘基金,子公司业务的迅猛发展一度让一些基金公司规模急剧增长的话,2015年下半年以来,银行委外资金的大扩容则成为了当下可供基金公司把握的重大机遇。近几年来实现逆袭的基金公司中,有不少得益于敏锐地捕捉到了行业的“风口”,并与自身的优势相匹配,进而抓住了“弯道超车”的机会。不过,对于这些迎着“风口”成长起来的案例,也有基金业内人士表示,“风口”一个接着一个,从子公司到互联网金融,从分级基金到保本基金,从事业部制到股权激励等,但每一个浪潮退去,最终仍能留下来的实力派才是真正赢家。迎风成长并将核心竞争力沉淀固化下来,才能持续保持发展活力。

[私募基金]

1.私募做市部署加速推进,20多家私募机构申请试点资格

新三板私募机构做市部署工作正在加速推进,此次申请试点资格的私募机构大约有20多家,包括思考投资、达仁资管、久银控股、浙商创投、中科招商、朱雀投资等知名机构。其中,中科招商近期已开始组建做市团队。思考投资、达仁资管、久银控股、浙商创投4家公司拟定的首期投资上限大约3亿元,与目前做市券商平均投入规模大体相当,试水意味较浓。引入私募机构参与做市试点,有望改善市场对新三板的预期,并带来部分增量资金,是改善新三板流动性一揽子政策的重要一环。此外,私募机构中不少是专注于前期投资的专业机构,对如何挖掘中小企业价值、服务企业有一定优势。

[每日一学]

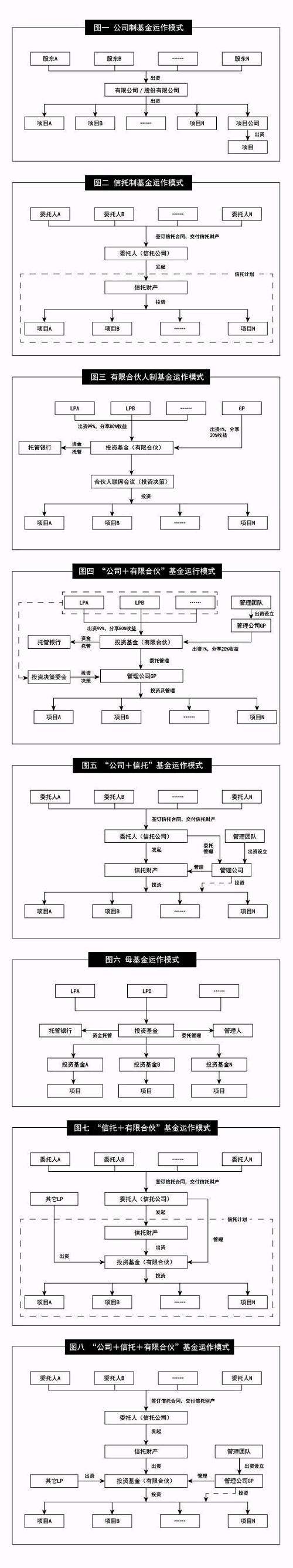

一图掌握私募股权投资基金的8种最好的架构设计

私募股权投资基金(Private Equity Fund)的 8 种架构设计。分别为公司制、信托制、有限合伙制、公司+有限合伙、公司+信托、母基金FOF、信托+有限合伙、公司+信托+有限合伙等。