作者:创业最前线 机场等船

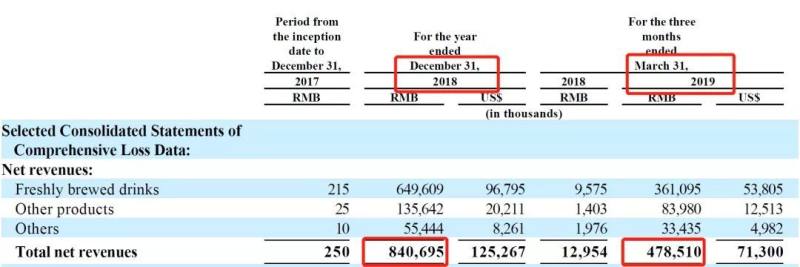

卖1杯亏2杯、18个月烧掉22亿、平均每天亏损近400万元……瑞幸招股书上夸张的赤字再一次成为媒体舆论冷嘲热讽的焦点。

01

从2018年1月1日试营业至今,瑞幸咖啡靠烧钱的暴力美学迅速崛起,一跃刷新了企业从成立到IPO的极限。

4月23日凌晨,瑞幸咖啡向美国证券交易委员会(SEC)提交了IPO(首次公开招股)申请文件。这份IPO招股书显示,瑞幸咖啡计划在纳斯达克全球精选市场挂牌上市,股票代码为“LK”,拟最多募资1亿美元。

结果,很多投资人及市场人士被瑞幸咖啡招股书中满目疮痍的赤字惊掉了下巴。

招股书显示:瑞幸咖啡2017年亏损5620万人民币;2018年净亏损16.19亿,而2019年一季度,净亏损扩大至5.51亿人民币。

近两年时间,瑞幸咖啡累计亏损达22.27亿元。

所有补贴、烧钱换市场的公司都说现阶段的亏损只是战略性亏损,瑞幸也说自己是在用亏损换增长。

事实上诸如京东、美团这样的平台级公司,亏损多年并不是依靠商品低价去获取用户,而是将资金用在打造供应链、物流、仓储、IT系统等方面,通过战略亏损打造平台化的生态循环。

而瑞幸作为一个咖啡品牌,它没法完成平台化的生态建设,坚持补贴只是为了维持增长势能。问题是,一旦企业陷入打折促销才能促进增长的死循环中,往往最后既圈不住用户,又烧不出忠诚度。

正如朱啸虎所说:“好的需求,完全是靠自发,靠口碑产生出病毒式的传播,靠钱烧出来的,基本都是伪需求。”

(朱啸虎)

02

瑞幸咖啡从一开始就打着“超越星巴克”的旗号在做宣传。

虽然用巨额亏损烧出了2370家店,但这些门店由2163家快取店(自提+外送,无堂食)、109家悠享店(自提+外送+堂食)和98家外卖厨房(外送,无自提和堂食)组成,绝大部分都是“看不见”的自取店、外卖店。

粗暴地「烧」出了2073家“外卖取货点”,称之为“店”不如称之为“点”。“点”是无法形成品牌资产的。

反观星巴克,客户的消费习惯,产品定位星巴克都在营销过程中完成了,经过多年的经营其变成了一个“第三空间”,情调、服务、氛围,都是品牌不可分割的一部分。

以往任何一款餐饮品牌的迅速蹿红,或是因为其独特的口感或是满足了用户个性化的服务/需求,比如喜茶和海底捞的崛起。

但瑞幸咖啡显然两样都乏善可陈,口味和个性化服务皆拿不上台面。

瑞幸咖啡创始人钱治亚称:“为了保证咖啡的口感,瑞幸咖啡特意和顺丰合作,确保用户下单后尽快送达,超过30分钟未达到会再给客户一杯新鲜咖啡。”

她显然忽略了咖啡本身存在的变数。

迈赫迪(Mahlkoenig)在官网发布的测试数据显示:咖啡豆在磨成粉后的15分钟内,芳香醛(也就是你喝到的好味道)就会挥发掉60%。一些加了奶油的咖啡,10分钟不喝口感就会彻底变掉。

对于一个咖啡爱好者而言,再好喝的咖啡从它变成外卖那一刻起就注定要牺牲掉口感,这也是星巴克、costa等咖啡品牌一开始迟迟不肯进军外卖的原因。

(星巴克咖啡)

口味没有什么能吹的地方时,还能吹什么呢?当然是吹原材料和设备。

瑞幸咖啡创始人钱治亚曾对媒体大肆鼓吹:“瑞幸咖啡采用的优质咖啡豆比星巴克还要贵20%-30%,瑞幸咖啡用的是瑞士最好的咖啡机,并找来了世界咖啡师大赛冠军进行咖啡配方的拼配。”

知乎用户@汪惟却曝光:“瑞幸所使用咖啡机是瑞士雪莱Schaerer全自动咖啡机Coffee Art Plus,与7-11 便利店的型号一模一样,而咖啡豆和牛奶两者则各有优劣。总的算下来,瑞幸咖啡的口感水平与7-11相比差距应该不会太大,然而在定价上却高于7-11。”

所以,这家创业公司从口感到品牌,从服务到用户心智占领离咖啡巨头星巴克还有不小的差距。

03

另外,瑞幸咖啡还面临着各种中长期的债务压力。

招股书资料显示:一年以内瑞幸咖啡需要支付的资本高达8.12亿元,分别是经营租赁承诺4.75亿元、装修承诺0.24亿元、银行短期借款0.66亿元、长期借款1.47亿元,以及咖啡机购买等1亿元。

截至2019年3月末,瑞幸咖啡持有的现金和现金等价物总额为人民币11.56亿元,而且其还面临着8.48亿元的短期债务2.32亿元的长期债务,总债务10.8亿元。

招股书里还提到:到2019年末门店数量要超过星巴克,成为中国第一大咖啡连锁品牌。

(瑞幸咖啡创始人,CEO钱治亚)

但据招股书披露,2018年平均每个门店的装修成本为18.9万,每个门店咖啡机成本为11.6万,仅此两项成本,一个门店的开设需要资金30.5万。

瑞幸已有2370家门店,若要完成2019年开设4500家店的目标,还需要2200家门店,共需要资金6.7亿元。

瑞幸此次IPO融资规模暂定1亿美金,勉强够门店扩张需要。但还有很大一部分运营成本需要算进去。

按照瑞幸咖啡2019年一季度的烧钱速度,即便成功登陆资本市场也很难满足其日益膨胀的烧钱诉求。

04

吊诡的是,瑞幸咖啡从成立之初越是亏损,投资人越是趋之若鹜。

2018年7月,瑞幸创始人钱治亚说瑞幸咖啡还将继续亏损后,A轮2亿美元融资就完成了,投后估值10亿美元;

2018年12月,瑞幸被一再质疑烧钱模式还能撑多久,B轮2亿美元融资迅速敲定,投后估值22亿美元;

2019年4月18日,舆论还在质疑其资金问题,瑞幸再次喜获B+轮1.5亿美元融资,投后估值29亿美元。

何时,一家企业的亏损比盈利更对资本有吸引力了?

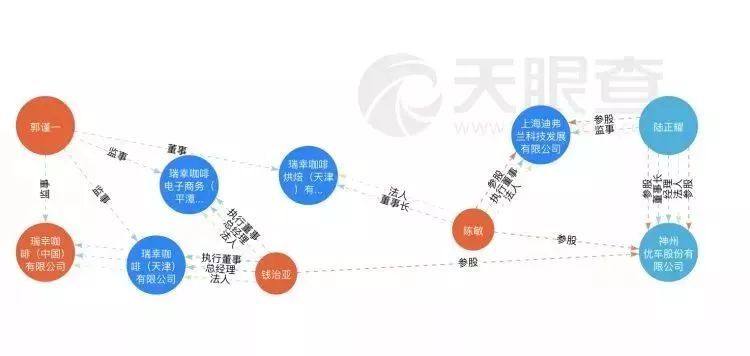

看似瑞幸是在被资本竞相追逐,但实际上资本做局痕迹明显,这更像是一场“朋友圈里的交易”。

2017年11月,原神州优车COO钱治亚从神州优车离职创业,当时神州的董事长兼 CEO陆正耀就送去了一笔天使投资。

瑞幸咖啡CEO是原神州优车COO钱治亚,瑞幸咖啡CMO是原原神州优车COO杨飞,瑞幸咖啡的营销总监是原神州优车的创意总监申跃。

瑞幸咖啡A轮投资方名单:大钲资本创始人黎辉是原神州优车副董事长,愉悦资本、君联资本、新加坡政府投资公司GIC都曾投资过神州租车。

瑞幸咖啡的B轮除上述投资人外增加了中金资本,而中金公司总裁丁玮是神州租车的独立董事。

刘二海还是陆正耀北京大学国家发展研究院的同学,不仅是瑞幸A轮、B轮的投资方,也是神州租车现金流枯竭时起死回生的白马骑士。

招股书也证实:

瑞幸咖啡的股权分配上只有陆正耀(持股比例为30.53%),CEO钱治亚(占股19.68%),黎辉(大钲资本占股11.90%),刘二海(愉悦资本占股6.75%)这些熟人击鼓传花。

资本青睐瑞幸,一个重要原因是拿市场体量讲故事。

但是,目前中国每年茶叶消费保守估计2000亿以上,果汁1000亿,碳酸饮料900多亿,在咖啡700亿的市场体量里,现磨咖啡比重仅占13%-16%,非现磨和速溶咖啡价格却只有其十分之一,瑞幸用每个月亏损近1亿的代价去搏这个百亿市场,未来的想象空间其实十分有限。

尤其在餐饮这个用户体验极度主观的行业,文化、民俗、宗教、收入、审美、情趣等都存在差异,多方因素综合,对于饮食习惯的养成就成了一种文化。

对于一个茶文化盛行几千年的国家,瑞幸咖啡妄图在牺牲咖啡口感前提下引领咖啡消费潮流,这和一个创业者拿出欧洲西餐普及数据幻想在中国把西餐变成主流一样滑稽。

即便星巴克不遗余力的教育了中国消费者十几年,中国消费者还是没有培养出大规模的咖啡消费习惯。

况且,瑞幸咖啡除了要与星巴克等咖啡连锁巨头竞争外,还需要从快餐店、饮品店手中夺客,胜算有多大呢?

咖啡产业经过几百年的发展,已经是一个高度国际化、标准化的成熟市场。在一个体量有限的市场、增速放缓的成熟产业挖出新利润空间,难度可想而知。

瑞幸咖啡这样一个典型的资本催熟样本,可以暂时忽视盈利模式的问题流血上市,但烧光了投资人的耐心,这些人套现离场,最后只会剩下一地鸡毛。

部分素材参考:

1、新芽NewSeed@《日亏400万,瑞幸咖啡IPO之“谜”》

2、铅笔道@《钱治亚的“咖啡梦”:已过高潮》

3、创业最前线@《资本下蛊,瑞幸上瘾》

4、金融圈女神经@《瑞幸咖啡的资本催熟游戏》

5、同炬资本《瑞幸:一场“模式与资本”的咖啡革命》