2019年2月14日,盛运环保(300090,SZ)发布公告称,公司因资金周转困难,致使部分到期债务未能清偿,未清偿的债务累计高达37.48亿元。

公告还称,公司可能会因逾期债务面临诉讼、仲裁、银行账户被冻结、资产被冻结等风险,也可能需支付相关违约金、滞纳金和罚息等情况,可能会对公司的生产经营和业务开展产生影响,增加公司的财务费用,加剧公司面临的资金紧张状况。

那么,盛运环保这家公司到底遭遇了什么,以至于沦落到欠下巨额债务无力偿还的悲惨境地的呢?

一、产品和业务

首先来看下公司是做什么的。

盛运环保成立于1997年,前身为安徽省桐城市输送机械制造有限公司,主营输送机械制造;2010年6月成功在深交所创业板挂牌上市。

2013年公司收购北京中科通用能源环保有限责任公司80%的股份,介入垃圾焚烧发电业务,开启了转型之路;2015年公司通过重组剥离掉了原来的输送机械制造业务,之后通过一系列的并购重组,公司现在的主营聚焦在垃圾焚烧发电、固体废弃物、医疗废弃物处理等业务上。

截至2018年9月30日,盛运环保的注册资本约为13.20亿元,实际控制人为自然人开晓胜,其持股比例为13.69%。

根据盛运环保发布的2018年半年度报告,公司的垃圾焚烧及发电业务收入占比接近总营收的一半,为公司的支柱业务。

公司主要采用BOT(建造-运营-移交)特许经营模式投资、建设、运营城市生活垃圾焚烧发电项目,该类项目建设前期投资规模较大,且在建设期内基本无现金流入,在转入运营后再通过服务的方式逐期收回,才开始获得运营收入和现金流入,所以,这种模式对公司的资金充裕度要求较高。

了解了公司的产品和业务后,一起来看下公司最近遇到了哪些麻烦事。

二、债务逾期连锁反应

2018年1月12日,盛运环保发行了一笔超短期融资债券“18盛运环保SCP001”,按照约定,这笔债券于2018年10月9日到期,需兑付本息合计2.15亿元,然鹅,随着到期兑付日的来临,公司却因流动性紧张,未能支付本息。

屋漏偏逢连夜雨。上述债券的违约直接触发了公司另一笔债券“16盛运01”的加速清偿条款,按照条款规定,公司需要在2018年10月11日之前兑付本息共计5.39亿元,加速清偿条款的触发令盛运环保的境况变得更为糟糕。

雪上加霜的是,公司债券“17盛运01”的受托管理人在此时提出与盛运环保签订加速清偿的议案,如果“18盛运环保SCP001”和“16盛运01”未得到有效纠正,或者“17盛运01”也发生违约事件,那么该公司债券立即到期。

债券违约以后的短短半年时间里,公司的企业信用评级被连续下调4次,评级机构见风使舵的本领,你不服都不行。

2018年5月9日,公司债券“16盛运01”和“17盛运01”的信用评级由“AA”被降为“A+”;2018年6月27日,被下调至“BB”;2018年7月11日,继续被下调到“CC”;2018年10月10日,再次被下调到“C”。

公司在调整评级的公告中称,公司部分债务已发生逾期,涉及诉讼金额大,对外担保形成的代偿风险高,关联方资金占用规模大,短期偿债压力很大,债务负担重,导致公司目前现金流极为紧张,整体资信下滑严重。

除了债券违约,盛运环保还存在多笔债务逾期的情况。

截止2019年2月14日,盛运环保逾期债务共计71笔,逾期起始日最早为2017年7月20日,最晚为2019年1月7日,逾期性质包括本金、利息、租金和项目贷款等,逾期债务高达37.48亿元。

(数据来源:公司公告-部分逾期债务明细)

三、银行账户被冻结

因为欠债、被起诉等,盛运环保及其子公司自2018年3月以来多个银行账户被冻结。

根据公司最新披露的公告,仅2018年12月一个月的时间里就新增冻结银行账户达5个之多。

截止目前,公司及其子公司的银行账户尚无解冻情况。

公司公告称,公司银行账户被冻结对公司的正常运行、经营管理造成一定的影响。

公司尚不排除后续公司其他账户被冻结的情况发生。

四、大股东股份被司法冻结

根据最新披露的公告,公司大股东开晓胜所持的公司股份共计1.81亿股,占公司总股本的比例为13.69%。其中累计被质押的股份为1.78亿股,这意味着其持有的公司的98.89%股份已被质押。

更糟糕的是,开晓胜所持有的公司股份已经被司法冻结以及多次轮候冻结,累积被司法冻结和轮候冻结的股份共计74.36亿股,达到其持有公司股份的41.08倍。

这些股份可以说是被层层冰封住了,一点也动弹不得。

五、业绩巨亏几近资不抵债

2019年1月30日,盛运环保发布2018年度业绩预告的公告称,公司归属于上市公司股东的净利润预计亏损约25亿元左右。

公司业绩变动的主要原因有以下几个方面:

1、公司对全资子公司、控股子公司之外提供违规担保和公司向关联方提供资金,由于被担保方以及关联方自身资金紧张,公司对此类担保和向关联方提供资金计提减值准备,此项约增加亏损15亿元;

2、公司全资子公司北京轩慧国信科技有限公司业绩不达预期,以前年度确认的商誉可能出现减值迹象,需要计提商誉减值准备,此项约增加公司亏损2亿元;

3、公司2018年资金周转困难,出现了部分到期债务未能清偿,公司除正常计提利息外,可能需支付相关违约金、滞纳金和罚息等情况,该项财务费用约增加亏损2亿元;

4、2018年公司持有的部分金洲慈航股票,被兴业证券强制处置。公司取得金洲慈航股票时每股成本为5.96元/股(除权后),兴业证券强制出售金洲慈航股票累计增加公司亏损约6.6亿元左右;

5、公司整体经营状况出现困难,导致部分运营项目收入和经营利润出现较大幅度下降。

盛运环保预计截止2018年末公司的净资产约为7亿元。可以这么说,如果再多亏一些,就直接把盛运环保整个公司亏没了。

六、财务陷困局

1、现金流短缺

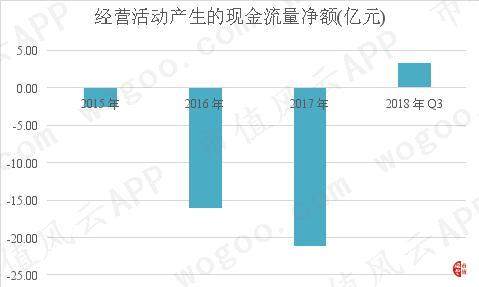

盛运环保2015年至2018年前3季度,经营活动产生的现金流量净额分别为-2.51亿元、-16.08亿元、-21.14亿元和3.34亿元,累计金额为-36.39亿元,换句话说,公司的经营活动并没有给公司带来净的现金流入,反而加大了公司的现金净流出。

公司的经营活动并未能为公司的发展提供资金支持,公司又要不断地为各个项目注入资金,无奈之下,各个项目所需的资金只能通过筹资来解决。

2015年12月,盛运环保通过非公开发行股份募集资金约为21.24亿元;2015年公司通过非公开发行公司债券募集资金5亿元,2016年再次发行公司债券募集资金5亿元,2017年又一次发行了4.77亿元的三年期公司债券。

2015年至2017年期间,公司通过资本市场共募集约36.01亿元的资金,约为公司截止2018年3季度末净资产的1.15倍。由此可见,公司对依靠外部进行融资形成了高度依赖。

一旦公司外部融资渠道受阻或者不畅,公司势必会面临着巨大的资金压力。

2、负债猛增

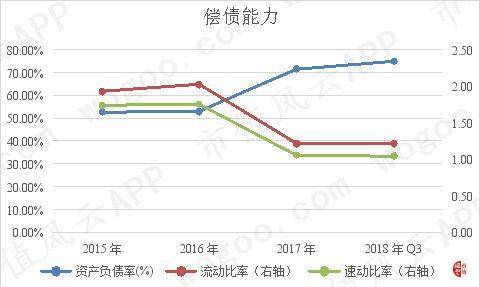

盛运环保2015年末至2018年3季度末的资产负债率分别为52.54%、52.80%、71.40%和74.84%,一路飙升,说明公司的偿债压力越来越大。

公司的流动比率和速动比率近年来呈现下降趋势,说明公司的短期偿债能力在变差。

截止2018年3季度末,公司短期借款金额为17.60亿元,一年内到期的非流动负债为3.63亿元,而货币资金仅为3.61亿元,短期偿债压力巨大。

3、应收账款增加

盛运环保2015年末至2018年3季度末的应收账款分别为10.38亿元、9.96亿元、13.39亿元和13.73亿元,占公司净资产的比重分别为18.37%、19.10%、34.40%和43.91%,占比持续增加,一定程度上表明公司的应收账款催收不力,现金回款质量在逐步变差。

盛运环保2015年至2017年的应收账款周转率分别为1.67次、1.49次和1.13次,不断下滑,说明公司的应收账款管理能力在持续下降。

4、无形资产占比大

盛运环保的无形资产主要包括土地、专利权及特许经营权,其中特许经营权占比超过90%以上。

公司的特许经营权主要是指垃圾发电特许经营权。公司对以BOT方式建设公共基础设施,在基础设施建成后,从事经营的一定期间内有权利向获取服务的对象收取费用,将特许经营权确认为无形资产,其初始价值按垃圾焚烧发电项目实际发生的建造成本确定。

公司2015年末至2018年3季度末的无形资产金额分别为5.79亿元、10.24亿元、32.80亿元和31.79亿元,占公司净资产的比例分别为10.25%、19.64%、84.28%和101.66%,占比持续增加,2018年3季度末甚至一度超过了公司的净资产规模。

然鹅,公司的这部分无形资产沉淀了公司的大量资金,但其变现能力却比较差,这在一定程度上加剧了公司的资金紧张局面。

5、异常的毛利率

盛运环保各季度的毛利率波动比较大,比如2017年第一季度的毛利率为44.11%,2018年第一季度的毛利率为35.49%,而2017年第四季度的毛利率为-72.80%,2018年第二、三季度的毛利率分别为16.16%、17.56%,巨幅的毛利率波动说明公司的毛利率存在异常波动。

按理说,一个公司的毛利率各季度波动不会太大,波动比较大的话很可能存在收入和成本的结转存在不匹配的情况。

换句话说,公司有可能存在提前确认收入,延后确认成本,造成个别季度毛利率的偏高,或者是提前确认成本,延后确认收入,造成个别季度毛利率的偏低。

七、结束语

盛运环保深陷多起债务违约泥潭,公司及其子公司多个银行账户被冻结,而公司大股东所持公司股份被司法多次轮候冻结,自身已是泥菩萨过江。

公司自身造血能力不足,持续失血,负债高企,回款无力,自身资产的变现能力也很差,又遭遇商誉、往来账款等资产的大幅减值,一系列的麻烦事裹挟而来,令盛运环保在凌冽的风雨中不断地飘摇。